Voici deux gérants qui investissent dans les marchés émergents de longue date, disposent de ressources importantes pour suivre ces marchés et qui arrivent pourtant à des conclusions relativement opposées sur l’opportunité que représente ou pas les actions émergentes pour les investisseurs.

Pour Rajiv Jain, gérant du fonds Vontobel Fund Emerging Markets Equity (noté « Silver » par la recherche Morningstar), s’attend à une poursuite de la détérioration des résultats des entreprises émergentes : « les résultats dans les marchés émergents vont continuer de se dégrader à court terme, à cause du ralentissement chinois et de la volatilité des devises. »

Pour Rajiv Jain, gérant du fonds Vontobel Fund Emerging Markets Equity (noté « Silver » par la recherche Morningstar), s’attend à une poursuite de la détérioration des résultats des entreprises émergentes : « les résultats dans les marchés émergents vont continuer de se dégrader à court terme, à cause du ralentissement chinois et de la volatilité des devises. »

Or si le ralentissement chinois se poursuit, certains secteurs d’activité et d’entreprises verront leur situation fondamentale se détériorer encore plus. « Les investisseurs doivent être conscients que certaines entreprises qui étaient bon marché ont quand même vu leur cours de Bourse s’effondrer parce que la qualité de leur résultat se dégradait », explique le gérant.

Pour le gérant, la situation en Chine reste préoccupante, en raison de la taille des ajustements dans des secteurs où existent toujours des surcapacités. « Il y a trop de capacité notamment dans l’immobilier et certains secteurs manufacturiers. Cette situation ne peut être réglée qu’avec des fermetures d’entreprises », explique Rajiv Jain.

De son côté, Joanne Irvine, co-gérante du fonds Aberdeen Global Emerging Markets Equity (noté « Silver » par Morningstar), considère également que la Chine est un facteur de risque significatif pour la classe d’actifs, mais elle pense que le problème fondamental est le manque de croissance mondiale.

De son côté, Joanne Irvine, co-gérante du fonds Aberdeen Global Emerging Markets Equity (noté « Silver » par Morningstar), considère également que la Chine est un facteur de risque significatif pour la classe d’actifs, mais elle pense que le problème fondamental est le manque de croissance mondiale.

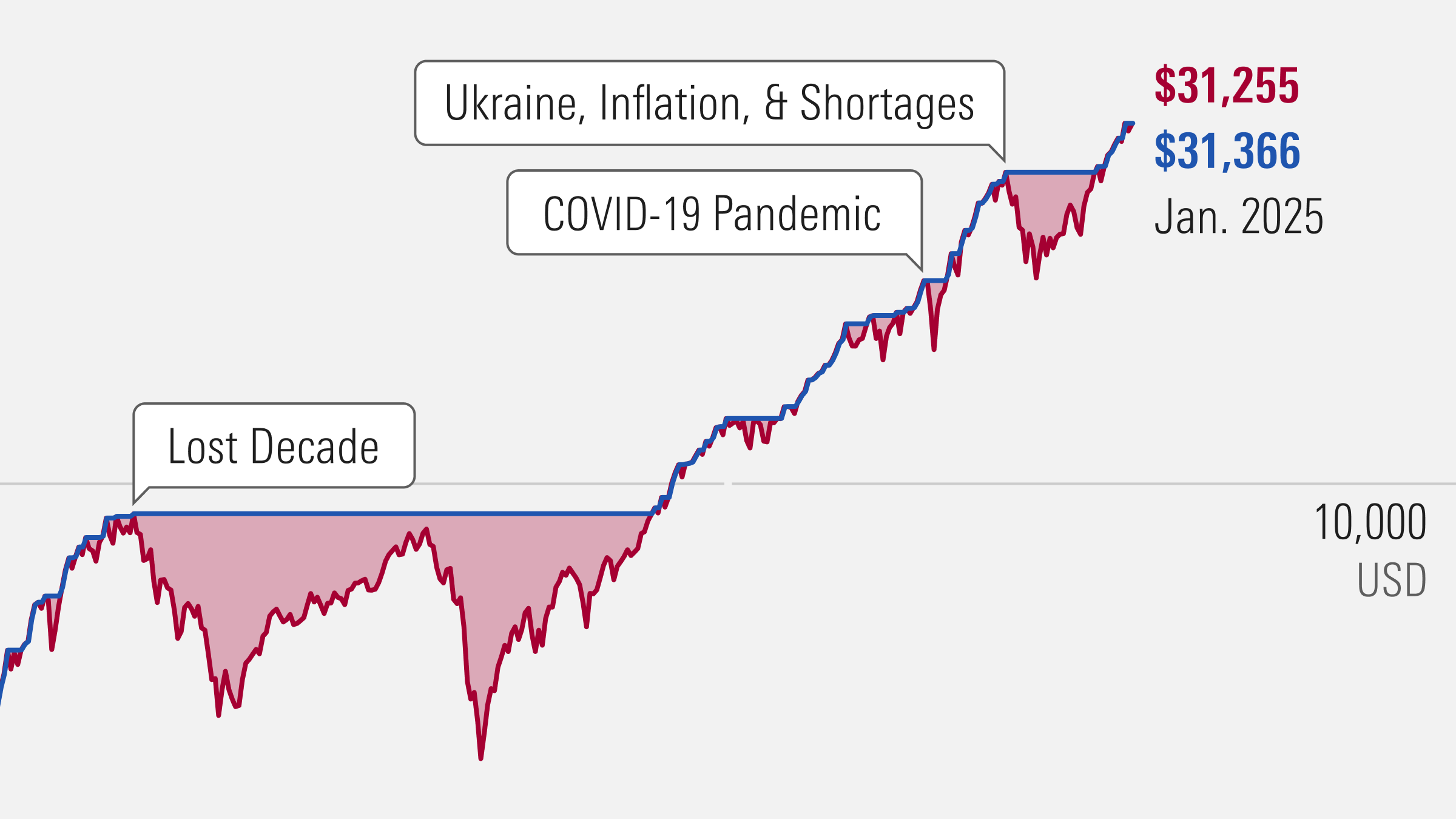

En outre, pour la gérante, la valorisation des actions émergentes est attrayante, sur une base historique et relativement à d’autres régions du monde.

« Au cours des cinq dernières années, la classe d’actif a sous-performé », explique-t-elle. « Pourtant, les économies émergentes sont en bien meilleure situation qu’avant la crise financière. Si l’on exclut le secteur des matières premières, les marges des entreprises commencent à se redresser, ce qui ne justifie pas les niveaux de valorisation actuelle. »

Les actions émergentes se traitent sur un ratio cours sur actif net (« Price to Book Value ») de 1,4x, ce qui est 30% sous la moyenne historique des 10 dernières années et se compare à un multiple de 2,6x pour les actions américaines. « Pour nous, il est évident qu’il est opportun d’investir son argent dans les émergents plutôt que dans d’autres régions du monde, lorsque vous regardez la valorisation et les fondamentaux sous-jacents », estime la gérante.

Rajiv Jain a lui une vue de plus long terme sur la classe d’actifs : « si vous n’avez pas d’exposition aux émergents et que vous avez un horizon de placement de 5 ans, cela fait sens d’avoir un peu d’exposition », note-t-il.