E.On, l’un des plus gros producteurs d’énergie au monde avec 60 millions de clients, a annoncé en novembre dernier un projet de scinder en deux, en séparant ses activités de production et de génération d’énergie de ses activités renouvelables, de distribution et de services. Ce projet est une reconnaissance des différentes directions que prennent les marchés de l’énergie en Europe, selon Travis Miller de Morningstar.

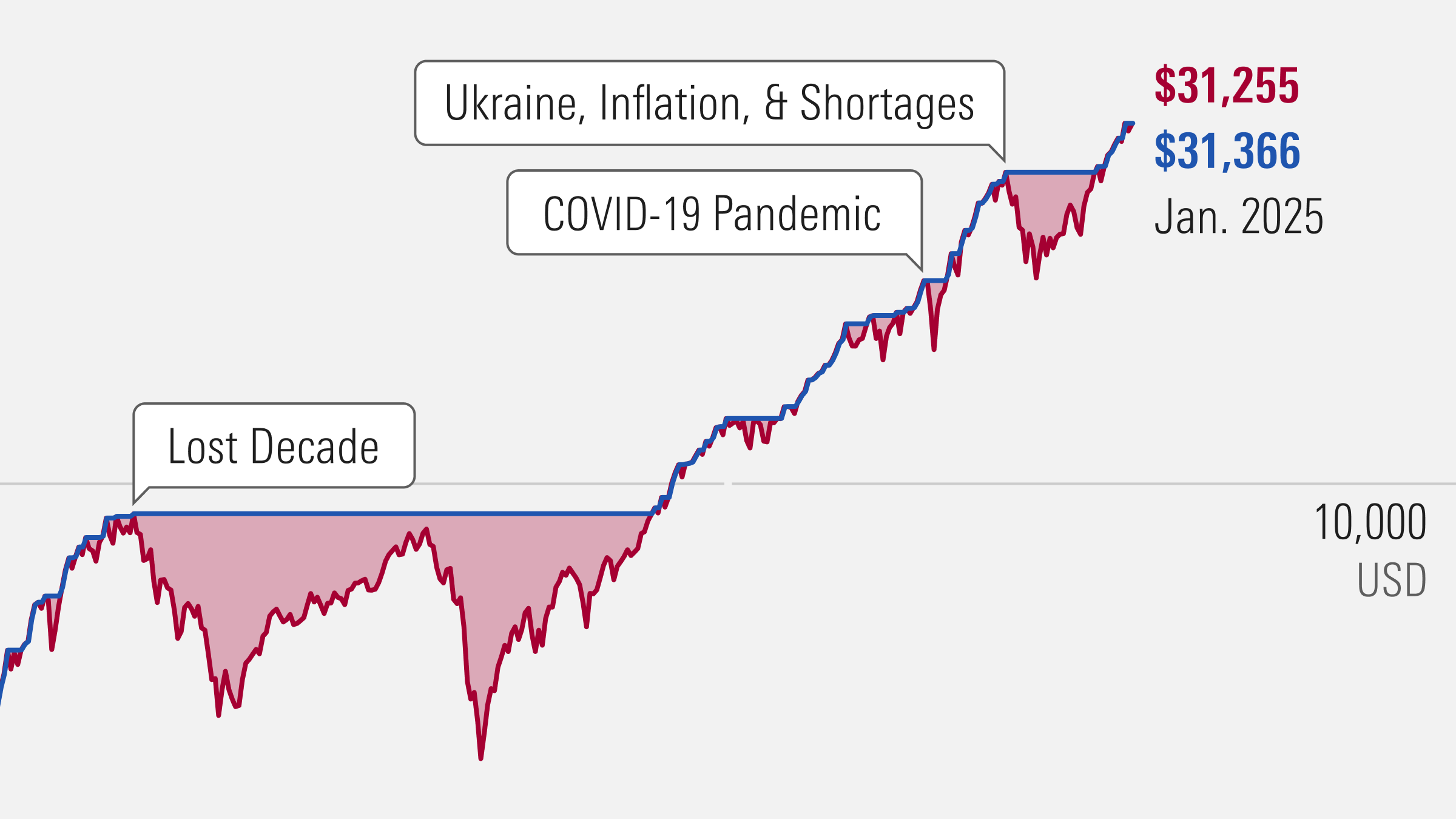

Cette décision reflète un retour en arrière après une vague de croissance externe initiée au début des années 2000, qui s’est brutalement arrêtée avec la crise financière de 2008 et la série de récessions en zone euro – lesquelles ont mis à jour d’importantes surcapacités de production d’électricité. Depuis 2009, le groupe s’est engagé dans des programmes de réduction des coûts. Depuis 2011, il a cédé 20 milliards d’euros d’actifs, pour focaliser ses investissements sur les énergies renouvelables, la Russie et l’Amérique Latine.

Les deux prochaines années s’annoncent difficiles, en particulier pour l’activité qui sera séparée du groupe. Elle représente environ la moitié des profits d’E.ON, mais Morningstar s’attend à ce que le marché attribue une faible valorisation à cette activité.

Les activités qui resteront au sein du groupe disposent d’un avantage concurrentiel moyen. Les activités régulées en Europe font l’objet d’un compromis entre le régulateur, le producteur d’énergie qui cherche à maximiser son retour sur investissement, et le consommateur, qui doit pouvoir bénéficier de prix de l’énergie raisonnables.

Suite aux dernières annonces du groupe, Morningstar a maintenu son estimation de juste valeur de 19 euros par action, sur la base des dernières prévisions de prix de l’énergie. Le plus gros risque pour le groupe reste l’interventionnisme des pouvoirs publics. Ces derniers ont forcé la fermeture de centrales nucléaires, ont pesé sur les prix de gros de l’électricité en subventionnant les énergies renouvelables, et ont menacé de plafonner les prix de détail. Le gros des activités d’E.ON est exposé au risque de marché. Des prix du gaz élevés ont pesé sur sa rentabilité et sur son activité de distribution, tandis que les centrales au charbon et les activités renouvelables ont dégagé de bons niveaux de rentabilité.

© Morningstar, 2015 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.