C’est une des surprises de l’année. En devise locale, les actions américaines surperforment les autres marchés développés. En euros également puisque depuis le début de l’année, l’indice S&P 500 a reculé de 3,5% quand le Stoxx 600 a perdu 6,9% et le Topix japonais 9,9%. Seules les actions émergentes font mieux, le MSCI Emerging Markets ne reculant que de 1,5% depuis le 1er janvier.

La performance des actions a été en ligne avec l’évolution des profits des entreprises américaines au cours des dernières années (graphique).

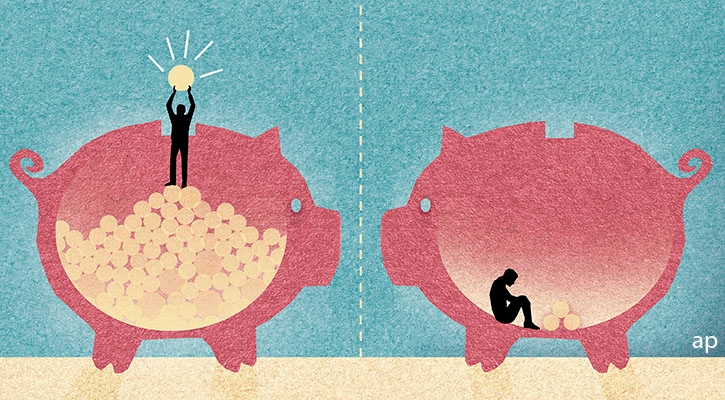

Plus récemment, une déconnexion s’est opérée. Pour beaucoup d’investisseurs, les marges des entreprises américaines sont supérieures à leur moyenne historique, tout comme les multiples de valorisation.

En l’absence de croissance bénéficiaire plus soutenue, un début de correction serait justifié. Le marché table actuellement sur une progression de 1% des profits après une baisse de 1% l’an dernier.

Source : Morningstar, Factset

En 2015, les revenus des entreprises non-financières américaines devraient se contracter de 5% après avoir cru de 4% par an en moyenne entre 2012 et 2014.

Le marché espère un retour à une croissance positive de 2% cette année puis à une accélération l’an prochain à 7%, mais ces chiffres pourraient être revus en baisse en fonction de l’évolution de la politique monétaire américaine et des répercussions d’un possible ralentissement en Europe ou d’une correction un peu plus profondes en Chine.

Certes, les actions américaines restent un actif assez incontournable dans une allocation, en raison de la qualité des entreprises qui constituent les indices – c’est le cas dans des secteurs aussi divers que la technologie, la santé ou la consommation défensive.

Mais tout a un prix. A 16,6 fois, les actions américaines affichent une prime de 12% par rapport à la moyenen historique des 13 dernières années.

Si l’on prend le ratio de Shiller, considéré comme une bonne mesure du niveau de valorisation des actions qui tient compte du cycle des profits, les actions américaines se traitent sur un multiple de 25,6x contre une moyenne historique de 16,6x.

Morningstar a récemment publié une recherche qui démontre l’importance de prendre compte les rachats d’actions dans l’appréciation d’une classe d’actifs et dans l’estimation des rendements futurs. A l’aune de cet indicateur baptisé CATY, la recherche de Morningstar considère que les actions américaines sont aujourd’hui la classe d’actifs la plus chère à détenir en portefeuille.

Source: Morningstar