Après Lyft, Uber, une nouvelle « licorne » qui ne gagne pas d’argent va faire son entrée en Bourse : The We Company, maison-mère de WeWork, un opérateur de centres de bureaux partagés.

La société, qui a récemment enregistré son prospectus en vue de son introduction en Bourse auprès de la SEC, le gendarme boursier américain, devrait prochainement débuter son « roadshow » de présentation auprès des investisseurs.

Et à voir certaines informations divulguées depuis, il y a de bonnes chances que ce « roadshow » ne soit pas de tout repos, en particulier pour le fondateur de la société, Adam Neumann.

We ne se présente non pas comme une simple société immobilière qui loue des espaces de travail « partagés », mais comme une société dont la mission est de « créer une communauté », des lieux où « la réussite se définit par l’accomplissement personnel et non plus [par] les seuls résultats financiers ».

La notion de communauté faisant implicitement référence à un effet de réseaux qui peut laisser à croire que le modèle économiqe de We est proche de celui de Facebook ou Amazon. Seule différence : dans le cas de We, l’effet communauté ne produit pas de profit, l’addition de nouveaux membres nécessitant d’investir dans de nouveaux actifs immobiliers.

Selon son document d’introduction en Bourse, entre 2016 et 2018, les ventes de We ont bondi de 436 millions de dollars à 1,82 milliard de dollars, mais le résultat d’exploitation est passé d’une perte de 396 millions de dollars à une perte de 1,69 milliard de dollars.

Sur les six premiers mois de l’année 2019, le chiffre d’affaires a doublé en un an à 1,54 milliard de dollars mais la perte d’exploitation de la société a elle aussi doublé passant de 678 millions à 1,37 milliard de dollars en un an.

Ce n’est pas le seul élément qui peut surprendre lorsque l’on parcourt le document d’introduction en Bourse.

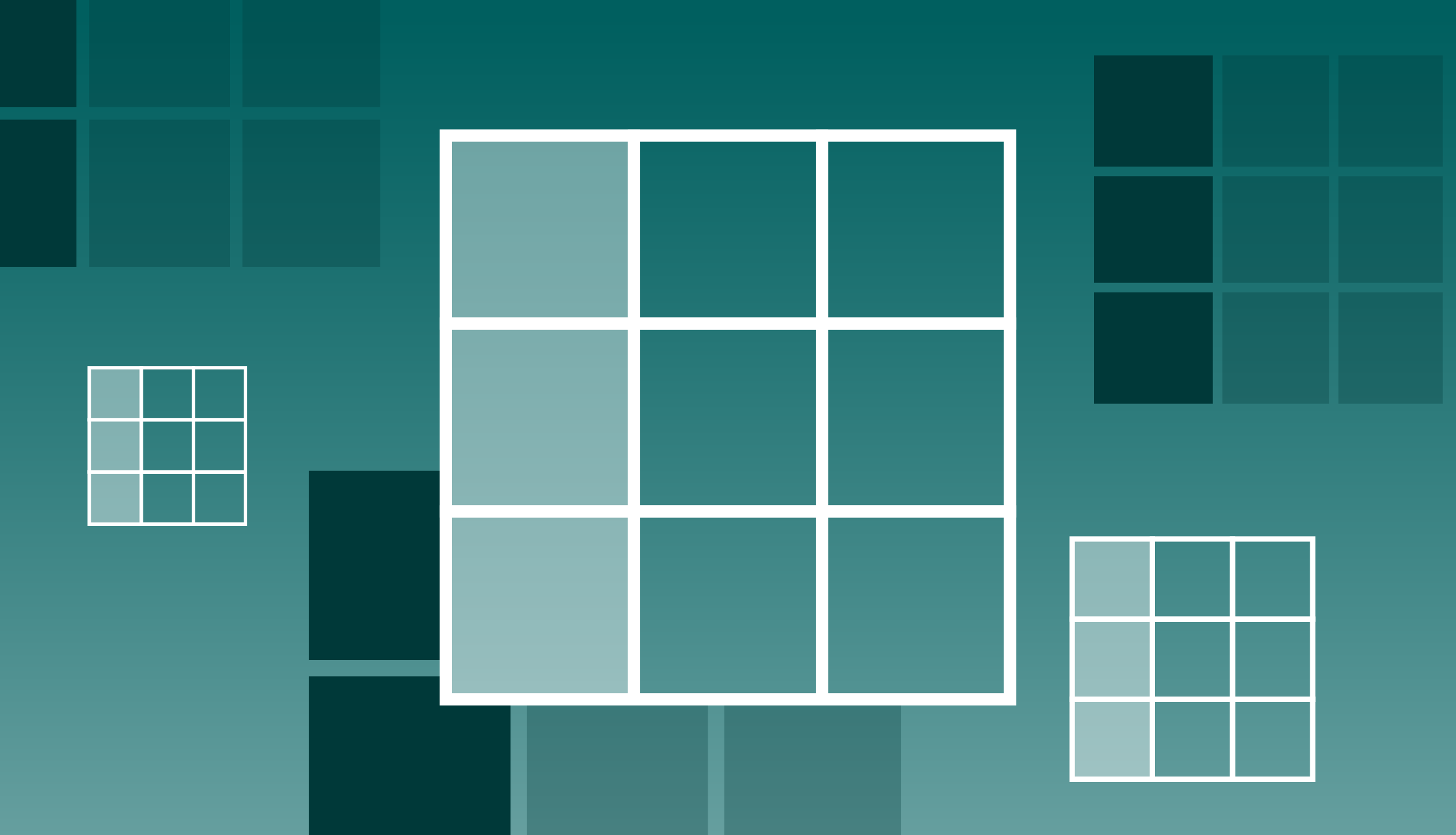

Ainsi en matière de communication financière, la société s’est montrée créative. Incapable d’afficher un indicateur financier « standard » (comprenez EBITDA, EBIT, free cash-flow…) dans le vert, We a inventé un indicateur appelé « Contribution Margin excluding non-cash GAAP Straight-line lease cost » (en français une marge contributive excluant les éléments non-standard liés aux frais de location-bail de ses bureaux, si l’on a bien compris).

Source : société, prospectus d’introduction en Bourse

Comme le montre le tableau, il s’agit d’un résultat opérationnel retraité des frais de pré-ouverture de nouveaux bureaux (acceptable), mais également des frais de vente et de marketing ( ?), des dépenses d’ouverture de nouveaux marchés ( ?), des frais généraux et administratifs ( ?)… Bref d’une bonne partie des dépenses sensées faire fonctionner une entreprise, mais que We ne juge pas bon d’inclure dans « son » indicateur financier.

On comprend dès lors les besoins en capitaux de l’entreprise pour financer son expansion, même s’il n’est pas possible de déterminer à quel niveau de chiffre d’affaires se situe son seuil de rentabilité et donc de savoir quand la société gagnera effectivement de l’argent et ce de manière durable.

Les relations entre We et son fondateur étonnnent tout autant. Il est ainsi difficile de comprendre pourquoi au moment de cette introduction en Bourse, Adam Neumann, a vendu cet été pour 700 millions de dollars d’actions de sa société.

Mais ce n’est pas tout. Comme le Financial Times l’a relevé, Adam Neumann a obtenu des prêts de la part de sa société à des taux particulièrement avantageux, et il loue également des bureaux dont il est propriétaire à son entreprise.

Il ne s’agit là que de quelques exemples du caractère pour le moins byzantin de cette introduction en Bourse.

Cette, sur les marchés privés, la société est valorisée 47 milliards de dollars. Mais on peut se demander si avec de telles pertes, des relations ambigües avec son fondateur, et malgré des perspectives de croissance sans doute encore favorables, WeWork ne risque pas de suivre le même sort que Lyft ou Uber Technologies.

Parcours d’Uber et Lyft depuis leur introduction en Bourse

Source : Morningstar