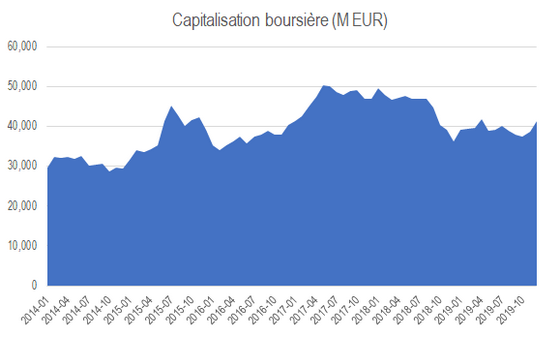

L’univers Euronext des entreprises technologiques

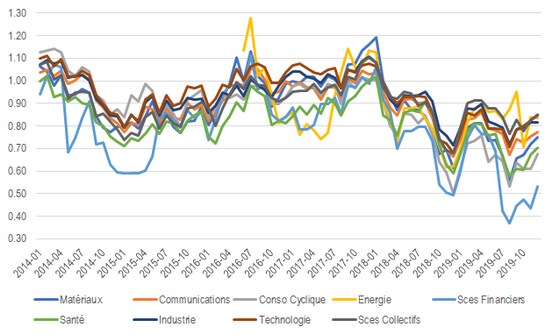

Malgré la très belle performance de l’ensemble des marchés financiers en 2019, les petites et moyennes valeurs n’en ont que partiellement bénéficié. Le compartiment laisse toujours apparaître certains stigmates de la violente correction boursière du second semestre 2018.

Le baromètre Euronext des entreprises de technologie termine l’année sur un gain de 14,2% à 41,3 milliards d’euros. Il reste en-deçà du pic de 42,1 milliards atteint en avril et du pic historique de 50,6 milliards d’euros de mai 2017.

Sur le seul mois de décembre, le baromètre progresse de 6,6%, soit la deuxième plus forte progression mensuelle après la hausse de 7,1% en janvier 2019.

Source : Morningstar Direct

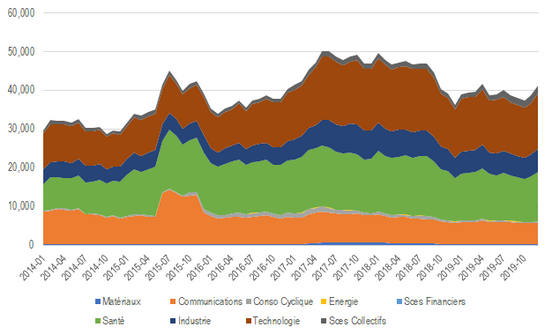

En termes sectoriels, les deux plus gros moteurs de cette progression sont la technologie (+14,8%) et la santé (+14,1%), devant l’industrie (+11,1%).

A noter la progression très spectaculaire des services collectifs (+95%), qui s’explique en très grande partie par l’envolée de 199% du titre Voltalia, un producteur d’énergie d’origine renouvelable, dont la capitalisation boursière est passée de 416 millions d’euros fin 2018 à 1,24 milliards fin 2019.

Source : Morningstar Direct

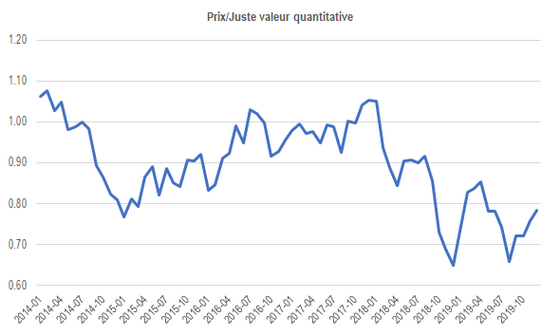

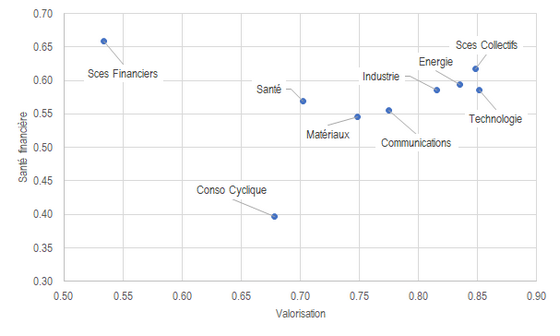

Niveaux de valorisation

La revalorisation de l’univers « tech » s’est poursuivie en décembre, le multiple moyen de l’univers défini par Euronext se stiautn à 0,78x. Les valeurs de l’univers se traitent en moyenne avec une décot de 22% par rapport à l’estimation de juste valeur estimée de manière quantitative par Morningstar.

Ce niveau demeure inférieur au pic de 0,85x observé fin avril, mais supérieur au point bas de 0,65x atteint fin 2018.

La revalorisation est donc bien réelle, mais il est encore trop tôt pour savoir si elle s’inscrit dans un mouvement plus durable pour l’ensemble des valeurs « tech » ou s’il s’agit d’un rebond éphémère, alimenté par le regain de confiance des investisseurs envers les actions, entretenu cela dit pour bonne part par l’action accommodante des banques centrales.

Source : Morningstar Direct

Le mouvement de revalorisation a été porté l’an dernier par la consommation cyclique, l’énergie, devant les services collectifs et les valeurs « tech ».

La consommation cyclique demeure parmi les secteurs les plus décotés (ratio moyen cours/juste valeur quantitative de 0,68x), derrière les services financiers (0,53x). La santé et les matériaux sont égalemen ttrès décotés (respectivement 0,70x et 0,75x, soit des décotes de valorisation de respectivement 30% et 25%).

Source : Morningstar Direct

Valorisation et santé financière

La relation entre santé financière et valorisation n’a guère évolué par rapport aux derniers mois. Le coefficient de détermination se maintient à 1%, ce qui est extrêmement faible.

L’une des raisons est que depuis le début de l’année, le score de santé financière calculé par Morningstar n’a pas évolué, alors que les multiples de valorisation de l’univers progressaient en moyenne.

Source : Morningstar Direct

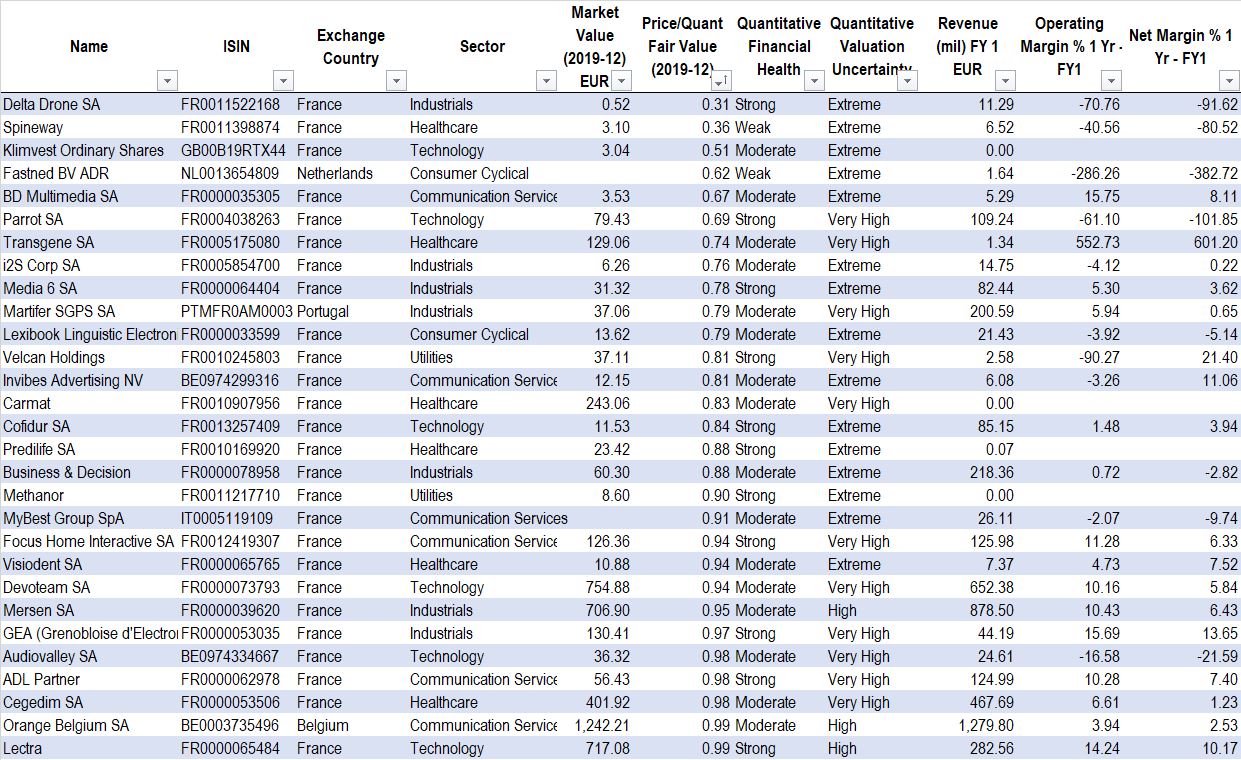

Titres décotés disposant d’un rempart concurrentiel moyen (« Narrow Moat »)

La liste demeure relativement fournie avec 31 sociétés cotées, dont le ratio cours / juste valeur quantitative est compris entre 0,31x (Delta Drone) et 0,99x (Lectra).

Au sein de cette liste, 7 sociétés affichent une santé financière solide et une faible incertitude quant à l’estimation de juste valeur : Parrot, Velcan Holdings, Focus Home Interactive, GEA, ADL Partner, Lectra et Infotel.

Source : Morningstar Direct

© Morningstar, 2020 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres ou instruments financiers cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.