L’impact du coronavirus pour les investisseurs

Les épidémies menaçant la santé publique, telles que la récente flambée du coronavirus (2019-nCoV), peuvent rapidement effrayer les investisseurs et finir par affecter l'économie et le commerce. Le coronavirus a entraîné la fermeture d'aéroports et l'arrêt de certains échanges commerciaux, et conduit la Chine à construire de nouveaux hôpitaux en quelques jours. En Chine, l’épidémie pourrait se traduire par une période de ralentissement de la croissance et de fléchissement des marchés d'actions, les investisseurs cherchant à se protéger.

Quelles sont les conséquences pour les portefeuilles que nous gérons ?

Points essentiels

Les équipes de Morningstar Investment Management surveillent la situation de près. Nous assurons en permanence le suivi de plus de 250 marchés, sous tous les angles, depuis les risques fondamentaux jusqu'aux opportunités de placement à contre-courant.

De l'étude de neuf épidémies majeures depuis 1998, il ressort peu de données liant ces phénomènes mondiaux avec les fondamentaux d’investissement à long terme.

L’économie chinoise pourrait ralentir, assez sensiblement même, mais cela ne constitue pas une raison d'investir ou de se désengager.

L'investissement de long terme gagne la plupart du temps à ignorer les tendances économiques à court terme, nous enjoignons donc les investisseurs de rester concentrés sur ce qui importe vraiment.

À travers les portefeuilles que nous gérons, nous avons une exposition relativement modeste aux actifs chinois (de manière directe et indirecte), mais nous restons convaincus que ces positions produiront des résultats positifs pour les investisseurs de long terme.

Épidémies et investissement

Pour comprendre les conséquences potentielles d’une épidémie, il nous faut recourir à des prévisions – de manière formelle ou informelle. Réalisée de façon appropriée, c’est une tâche complexe, qui dépasse le cadre de la présente note. Il est toutefois important de reconnaître que nous tentons d'anticiper l'avenir, ce qui constitue un exercice intellectuel risqué. Personne en effet ne peut prédire le futur, mais de nombreuses recherches proposent des pistes d'amélioration des prévisions.

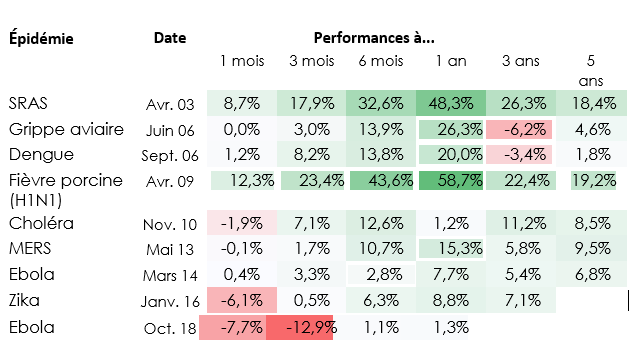

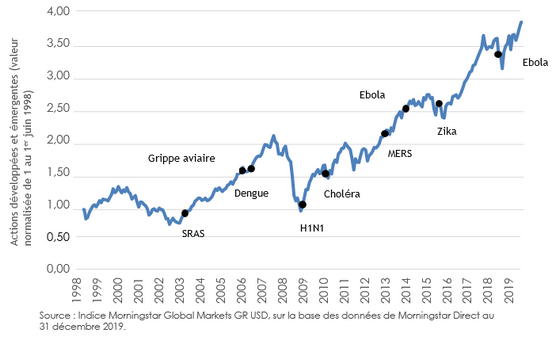

Une manière de parvenir à des prévisions plus précises est de se fonder sur des taux de base. À quelle fréquence voit-on l'apparition d'une maladie se transformer en épidémie ? Quel impact les épidémies produisent-elles sur l'économie ou les marchés ? Pour répondre à cette dernière question, nous nous référons à l’illustration 1, qui donne une idée des taux de base – en l’occurrence, l’évolution de la performance des marchés à la suite d'épidémies majeures dans l’histoire récente.

Les investisseurs ont tendance à réagir aux épidémies, mais l’évolution à long terme est positive

Comme le montre l’illustration ci-dessus, les intervenants ont tendance à réagir à ces épidémies imprévues mais les marchés ne mettent généralement pas plus de six mois à se rétablir. Il semble donc que si le sentiment est initialement à l’origine de pertes, l’impact économique est, dans la durée, inférieur à ce que les investisseurs pouvaient craindre au départ.

Une autre manière d’améliorer l’établissement de prévisions est de rester humble, sachant notamment que certains éléments nous sont et demeureront inconnus. Les épidémiologistes peuvent produire des taux de base en termes de transmission et de mortalité, par exemple, mais personne n’est en mesure de prédire comment des facteurs inconnus pourraient influer sur la transmission de telle ou telle maladie en particulier. À cela s’ajoute la peur qui peut s’emparer des marchés.

Dans ce contexte, comment établir une évaluation raisonnable de l'impact potentiel du coronavirus ? En tant qu’investisseurs de long terme, axés sur les fondamentaux et les valorisations, notre préoccupation est l'incidence éventuelle de l’épidémie sur les flux de trésorerie des entreprises.

Une question est ainsi de savoir si l'impact collectif (baisse du nombre de vols, fléchissement des échanges, perte de productivité, etc.) sera ressenti par quelques entreprises, quelques secteurs d'activité, ou bien par des marchés tout entiers. C’est donc la question que nous nous posons.

À ce stade, nous partons du principe que l'épidémie actuelle suivra une trajectoire semblable à celle d'autres épidémies récentes, ce qui nous conduit à penser que les investisseurs n’ont pas de raison de s'alarmer. Il faut souligner qu’il n’existe pas d'approche « sûre » en termes d’investissement : ainsi, se désengager des actions au profit des liquidités comporte ses propres risques, à savoir cristalliser toute perte due à la dégradation du sentiment et, de façon presque certaine, passer à côté d'un rebond si la propagation du virus devait être rapidement contenue. Nous entendons donc nous fonder sur ce que nous jugeons être le scénario le plus probable, tout en tenant compte d'autres issues possibles.

En définitive, nous surveillons la situation de près mais ne prenons pas de mesure particulière. Notre principale ambition est d'aider les investisseurs à atteindre leurs objectifs, ce qui nécessite de suivre un processus d’investissement mesuré et reproductible. À travers nos portefeuilles, il peut nous arriver de détenir des expositions aux actions chinoises, aux actions de marchés émergents, à la dette émergente et à des entreprises qui réalisent des ventes en Chine et ce, à des degrés divers, en fonction du mandat gouvernant le portefeuille considéré. Nous n’en attendons pas moins des résultats positifs à long terme, et seul un impact évident sur les fondamentaux nous conduirait à modifier notre perspective.

Notons que si l’état de fait venait à évoluer, nous serions amenés à changer d'avis. Si nous devions observer un impact clair et significatif sur les fondamentaux d’investissement, nous étudierions de près la situation, réaliserions une analyse rigoureuse des scénarios et tenterions d'intégrer les nouvelles informations à nos portefeuilles. Pour l’instant, nous restons vigilants.

Dernière remarque

Des vies étant en jeu, il serait insensible de parler de « bruit » à propos du coronavirus. Néanmoins, du point de vue des investisseurs, nous pensons que ce n’est pas le moment d'agir. En outre, nous restons confiants à l’égard de nos positions en portefeuille dans la mesure où elles se fondent sur des recherches solides et une approche d'’investissement réfléchie. Nous nous garderons de céder à la panique et espérons qu’il en sera de même pour vous.

Informations importantes

Les opinions, informations, données et analyses figurant dans le présent document ne constituent pas un conseil d’investissement, sont valables à la date indiquée et peuvent faire l’objet de modifications sans préavis. Morningstar a pris toutes les mesures pour s'assurer de l’exactitude des informations fournies mais n’offre aucune garantie, expresse ou implicite, quant à ces informations. Les informations présentées dans le présent document seront réputées remplacées par toute version ultérieure du document. Sauf exigence contraire de la législation, Morningstar, Inc. ou ses filiales n'assument aucune responsabilité à l'égard de décisions de transaction, de dommages ou de pertes résultant des, ou liés aux, informations, données, analyses ou opinions, ou utilisation de celles-ci. Les performances passées ne préjugent pas des résultats futurs. La valeur des investissements peut évoluer à la hausse comme à la baisse et les investisseurs pourraient ne pas récupérer les montants investis. La référence à un titre n’est en aucun cas une recommandation d'achat ou de vente de ce titre. Il n’existe aucune garantie qu'un portefeuille diversifié augmente les rendements totaux ou superforme un portefeuille non diversifié. Ni la diversification ni l’allocation d'actifs ne garantissent un profit ou ne constituent une assurance contre les pertes. Il convient de noter que les placements en valeurs mobilières comportent un risque, y compris du fait des conditions de marché ou de la conjoncture économique globale, et ne seront pas toujours rentables. Les indices ne sont pas gérés et ne peuvent faire l’objet d’investissements directs. Le régime fiscal dépend de la situation personnelle de chaque client et peut être appelé à évoluer dans le temps.

Ce commentaire peut contenir des déclarations prospectives. Nous utilisons des termes tels que « s'attendre à », « anticiper », « penser », « estimer », « prévoir », entre autres expressions similaires, pour caractériser les déclarations prospectives. Ce type de déclaration prospective comprend des risques connus et inconnus, des incertitudes et d'autres facteurs susceptibles de faire sensiblement différer les résultats réels des résultats, performances ou objectifs futurs implicitement ou explicitement exprimés dans la déclaration prospective pour une raison quelconque.