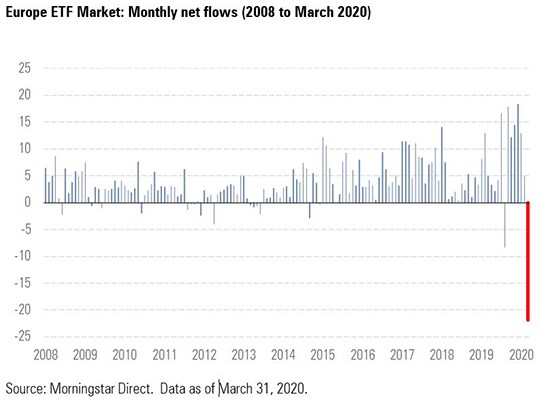

Le marché des ETF européens a connu des sorties nettes de 21,9 milliards d’euros en mars, alors que la nouvelle maladie à coronavirus se propageait à travers le monde. Cette décollecte record affecte une industrie qui s’était habituée à enregistrer des entrées nettes de capitaux de façon presque ininterrompue depuis sa naissance il y a une vingtaine d'années (graphique 1).

Les ETF n'avaient jamais enregistré de telles sorties nettes, même au pic de la crise financière mondiale de 2008 ou au plus fort de la crise de la dette de la zone euro. Pour prendre la mesure de ces chiffres, rappelons que le précédent record de décollecte s’était établi à 8,3 milliards d’euros en août 2019, la faiblesse des indicateurs économiques et la montée des tensions commerciales entre les États-Unis et la Chine ayant ébranlé les marchés d'actions mondiaux. Comme le montre le graphique 1, cette décollecte avait été suivie d’un vif rebond, les ETF attirant en moyenne 15 milliards d’entrées nettes de capitaux chaque mois entre septembre 2019 et janvier 2020.

Graphique 1 – Marché des ETF européens – Flux nets mensuels (2008 à mars 2020)

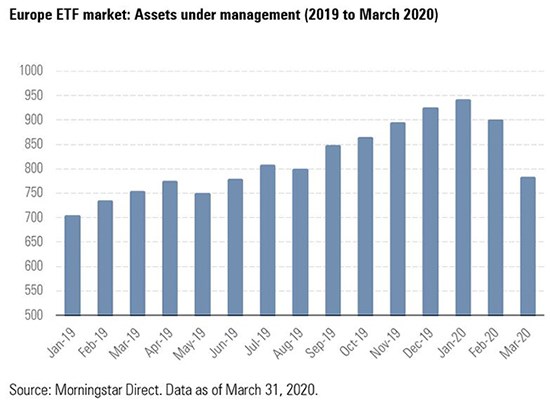

Les actifs sous gestion ont également accusé une baisse record de 13 % en mars, atteignant 781 milliards d’euros contre 899 milliards en février (graphique 2). Il s'agit d’un recul de 117 milliards d’euros, ce qui signifie qu’une fois comptabilisées les sorties nettes de capitaux, les investisseurs ont subi des pertes en capital d’un peu plus de 95 milliards sur le mois.

Cette évolution n'a peut-être rien de surprenant au vu de l’ampleur du décrochage des marchés d'actions et d’obligations, des économies entières se retrouvant soudainement à l’arrêt. Ces chiffres n’en sont pas moins frappants. D’un seul coup, les actifs des ETF européens sont retombés à leurs niveaux de juin 2019. La situation n'a plus rien à voir avec le début 2020, lorsque tout le monde pariait sur la date à laquelle le marché européen des ETF atteindrait la barre des 1 000 milliards d’euros.

Graphique 2 – Marché des ETF européens – Actifs sous gestion (2019 à mars 2020)

Des signes de rebond ?

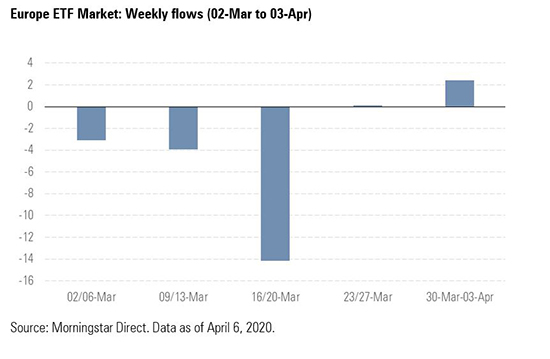

L'analyse des flux hebdomadaires semble indiquer que les investisseurs ont repris quelque peu confiance à la fin mars et durant les premiers jours d'avril (graphique 3). Cette amélioration s’explique manifestement par la série de mesures de soutien annoncées des deux côtés de l’Atlantique, en particulier l'assouplissement quantitatif de la Fed et de la BCE, et le plan de relance historique de 2 000 milliards de dollars approuvé par l’administration Trump.

Graphique 3 – Marché des ETF européens – Flux hebdomadaires (2 mars au 3 avril)

Il est peut-être encore trop tôt pour affirmer que le vent a bel et bien tourné. Après tout, nous ne mesurons pas encore l’impact du confinement sur l’économie et, surtout, nous ne savons pas quels seront le rythme et la forme (en V ou en U) de la reprise. En ce début avril cependant, les marchés d'actions et d’obligations affichent plutôt une bonne tenue. De nombreux investisseurs préfèrent peut-être encore rester prudents mais pour d’autres, la forte baisse des valorisations est une tentation à laquelle ils ne peuvent pas résister.

Il est peut-être encore trop tôt pour affirmer que le vent a bel et bien tourné. Après tout, nous ne mesurons pas encore l’impact du confinement sur l’économie et, surtout, nous ne savons pas quels seront le rythme et la forme (en V ou en U) de la reprise. En ce début avril cependant, les marchés d'actions et d’obligations affichent plutôt une bonne tenue. De nombreux investisseurs préfèrent peut-être encore rester prudents mais pour d’autres, la forte baisse des valorisations est une tentation à laquelle ils ne peuvent pas résister.

Évolution des flux selon les classes d'actifs

En mars, les ETF en actions ont subi une décollecte de 13 milliards d’euros et leurs actifs sous gestion ont atteint 467 milliards d’euros, contre 559 milliards en février et 604 milliards en janvier. Les actifs des ETF en actions ont retrouvé leur niveau de janvier 2019.

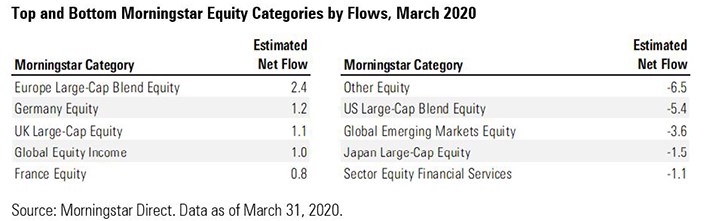

Une analyse des catégories Morningstar montre que les ETF en actions de grandes capitalisations américaines ont connu une décollecte de 5,4 milliards d’euros, tandis que les ETF en actions des marchés émergents ont enregistré des sorties nettes de 3,6 milliards d’euros. De leur côté, les ETF en actions de grandes capitalisations européennes ont terminé le mois sur des entrées nettes de 2,4 milliards d’euros, tandis que les ETF en actions allemandes affichaient une collecte de 1,2 milliard d’euros et que les ETF en actions de grandes capitalisations britanniques avaient attiré 1,15 milliard d’euros de flux nets.

Graphique 4 – Catégories d'actions Morningstar – Flux nets (mars 2020)

Les ETF obligataires ont également connu une décollecte de 13 milliards d’euros en mars. Leurs actifs ont chuté à 219 milliards d’euros, après avoir atteint un niveau record de 245 milliards en février. Ils retrouvent ainsi leur niveau de septembre 2019.

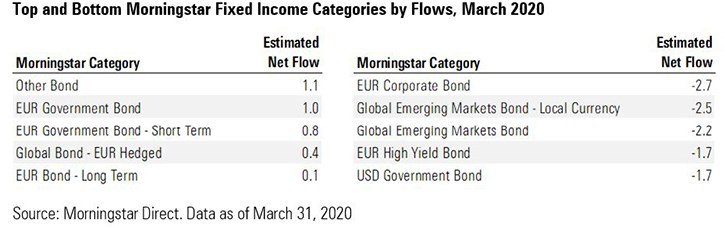

Par catégorie, les ETF en obligations d’entreprise libellées en euros ont été les plus affectés, avec des sorties nettes de 2,7 milliards d’euros en mars témoignant de l’incertitude des investisseurs quant à de futurs déclassements des notes de crédit. Les ETF en obligations émergentes (tant en monnaie locale qu’en monnaie forte) ont également subi de fortes décollectes (de 2,5 milliards d’euros et 2,1 milliards d’euros respectivement). Parmi les autres catégories ayant subi des sorties nettes figurent les obligations à haut rendement (tant en euros qu’en dollars) et les bons du Trésor américains. En revanche, les ETF en obligations d’État de la zone euro ont joué leur rôle de valeur refuge et enregistré des entrées nettes de 1,8 milliard d’euros, dont 0,8 milliard d’euros investis dans des ETF en obligations d'échéance courte.

Graphique 5 – Catégories d'obligations Morningstar – Flux nets

Sans surprise en période de fortes tensions, les matières premières ont constitué l'abri ultime pour les investisseurs, les entrées nettes s'y élevant à près de 3 milliards d’euros sur le mois. Les ETC (exchange-traded commodities) en or occupent une place importante dans cette catégorie. Pour autant, les actifs n'ont enregistré qu’une très légère hausse, atteignant 78,3 milliards d’euros contre 77,8 milliards en février, les gains des ETC en or étant largement neutralisés par les pertes des investissements liés au pétrole. Si le coronavirus a clairement dominé les marchés en mars, l'affrontement entre la Russie et l’Arabie saoudite au sujet de la production pétrolière a également pesé.

Évolution des flux selon les fournisseurs

UBS (-7,2 milliards d’euros) et iShares (-6,6 milliards d’euros) ont subi les plus lourdes décollectes en mars. Dans le cas d’UBS, les sorties de flux se sont concentrées dans les ETF en actions, tandis que s'agissant d’iShares, elles ont avant tout concerné la gamme des ETF obligataires, ce qui n’est pas surprenant au vu de l’importance d’iShares sur le marché des ETF obligataires européens.

Sur les dix premiers fournisseurs d’ETF, Vanguard est le seul à avoir enregistré des entrées nettes substantielles sur le mois (1,9 milliard d’euros). L’ETF Vanguard FTSE All-World High Dividend Yield, ainsi que le plus simple Vanguard FTSE All-World, ont suscité un vif intérêt de la part des investisseurs.

Graphique 6 – Marché des ETF européens – Flux par fournisseur (mars 2020)

© Morningstar, 2020 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.