Le marché européen des ETF a repris pied en avril, attirant 11,7 milliards d’euros de capitaux, après avoir subi une décollecte mensuelle record de 22,3 milliards d’euros en mars. En réalité, durant la dernière de mars, les investisseurs semblaient déjà avoir été rassurés par les innombrables mesures de soutien mises en œuvre par les banques centrales et les gouvernements face aux effets délétères de la pandémie de Covid-19.

Le tournant, pour les investisseurs du monde entier, s’est produit le 23 mars aux États-Unis, lorsque la Réserve fédérale a annoncé qu’elle achèterait des bons du Trésor américains et des titres adossés à des emprunts hypothécaires en quantité illimitée. La banque centrale a également établi plusieurs lignes de liquidité visant à assurer le bon fonctionnement des marchés d’obligations d’entreprises, prévoyant notamment l'achat d’ETF investis dans ce type d'actifs. Sur le Vieux Continent, la Banque centrale européenne a mis en place un programme d'achats d’urgence en réponse à la pandémie, le PEPP (Pandemic Emergency Purchase Programme), permettant 750 milliards d’euros d'achats d'actifs supplémentaires (obligations d’État et dette d’entreprises non financières) par rapport à son programme d'assouplissement quantitatif standard.

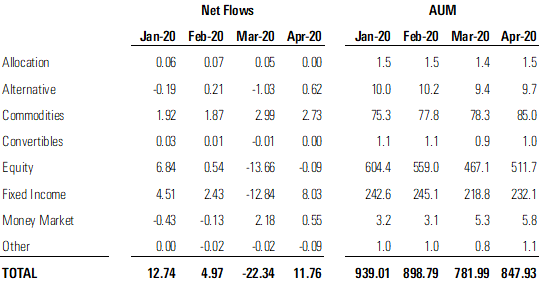

Les ETF étant cotés en temps réel, l’analyse de leurs flux donne une bonne idée du sentiment du marché et, à en croire les données d'avril, les investisseurs européens ont très bien accueilli les mesures de relance annoncées puisqu’ils ont investi 8 milliards d’euros dans les ETF en obligations. Ce montant a représenté 70 % des entrées nettes de flux sur l’ensemble du marché des ETF (voir le tableau 1).

Tableau 1 – Flux et actifs du marché européen des ETF par grande catégorie d'actifs (depuis le début de l’année)

Sans surprise, la dette d’entreprise a été plébiscitée par les investisseurs européens. Les ETF en obligations d’entreprises en euro et en obligations d’entreprises américaines sont les deux catégories Morningstar qui ont attiré le plus de capitaux en avril : 3,6 milliards d’euros et 2,3 milliards d’euros respectivement.

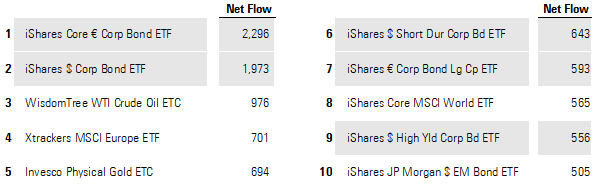

IShares, en position de force dans les ETF en obligations européennes avec une part de marché de 62 %, a été le principal bénéficiaire des entrées de flux, captant 7 des 8 milliards d’euros investis en avril. Les fonds leaders du marché iShares Core Euro Corporate Bond et iShares USD Corporate Bond ont affiché les deux meilleures collectes le mois dernier. Au sein du classement des dix ETF ayant attiré le plus de capitaux figurent également iShares USD Short-Duration Corporate Bond ETF, iShares Euro Corporate Large Cap ETF et iShares USD High Yield Corporate Bond ETF. L’ETF iShares Euro High Yield Bond les suit de près (voir le tableau 2).

Tableau 2 – Classement des 10 premiers ETF européens par collecte en avril

Source : Morningstar Direct

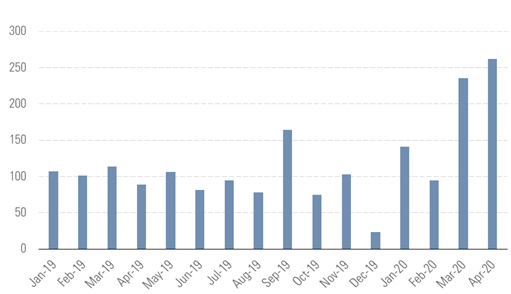

Les banques centrales n’ayant pas fait mystère de leur volonté de soutenir les marchés obligataires, les entreprises se sont hâtées d’émettre des obligations. Selon les données publiées par la SIFMA, l’Association américaine du secteur des valeurs mobilières et des marchés financiers, les émissions d’obligations d’entreprises de catégorie investment grade ont atteint des montants record de 253 milliards de dollars en mars, et 262 milliards de dollars en avril, aux États-Unis. Par comparaison, en 2019, la moyenne mensuelle s'était établie à 91 milliards de dollars, un chiffre conforme à la celle des cinq années précédentes (voir le graphique 3). Des tendances similaires ont été observées dans d'autres pays.

Graphique 3 – Émissions d’obligations d’entreprises aux États-Unis (janvier 2019 - avril 2020)

Source : SIFMA

Les interventions des banques centrales ont créé une dynamique très favorable aux obligations d’entreprises. La « quête de rendement » semble faire un retour en fanfare, les marchés excluant à présent toute hausse des taux d'intérêt dans un avenir proche. Dans un environnement où les rendements sont davantage susceptibles de baisser que d'augmenter, il convient cependant d’exercer un contrôle rigoureux sur les frais de gestion. Aujourd’hui plus que jamais, les investisseurs ne veulent pas voir leurs rendements neutralisés par les frais courants. La gestion passive est un bon moyen d'accroître une allocation à la dette locale et internationale de façon peu coûteuse.

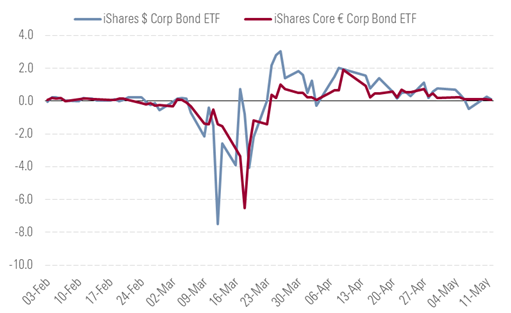

Certains investisseurs pourraient encore nourrir des inquiétudes quant aux disjonctions de prix observées sur les ETF en obligations fin mars et début avril. Au plus fort de la débâcle du marché mi-mars, les prix de ces ETF accusaient de très nettes décotes par rapport aux valeurs liquidatives. Il était alors difficile de déterminer correctement les prix des obligations, et les cours en temps réel du marché des ETF ont, faute de mieux, fait office de mécanisme de découverte des prix pour estimer la valeur effective des portefeuilles, par rapport à des valeurs liquidatives périmées – d’où les importantes décotes. Le soutien des banques centrales a conduit ces décotes à se transformer en fortes primes, les intervenants de marché intégrant cette nouvelle donne aux prix des ETF, tandis que le marché obligataire sous-jacent continuait de faire face à des conditions de liquidités difficiles. La situation s’est stabilisée tout au long du mois d'avril et début mai, et à l’heure où nous rédigions ce rapport, les prix des ETF avaient retrouvé leurs fourchettes historiques par rapport aux valeurs liquidatives (voir le graphique 4).

Graphique 4 – Décotes/Primes des ETF IShares en obligations d’entreprises en dollar et en euro

Source : Morningstar Direct.

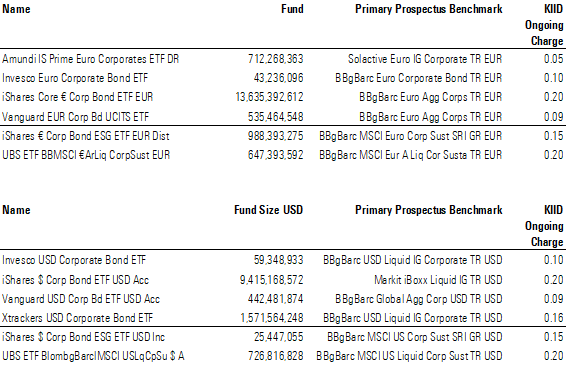

Ci-dessous figure une sélection d’ETF domiciliés en Europe qui offrent, toutes échéances et tous secteurs confondus, une exposition aux marchés d’obligations d’entreprises investment grade libellées en euro et en dollar. Tous ces ETF font appel à la réplication physique, et pour certains d’entre eux, les frais courants se limitent à 0,05 %. Une partie de ces fonds suivent des indices axés sur les critères ESG. L'analyse comparée des résultats montre que le criblage ESG ne freine pas la performance par rapport aux indices de référence élargis sans filtre ESG.

Tableau 5 – ETF domiciliés en Europe offrant une exposition aux marchés des obligations d’entreprises en euro et en dollar

© Morningstar, 2020 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.