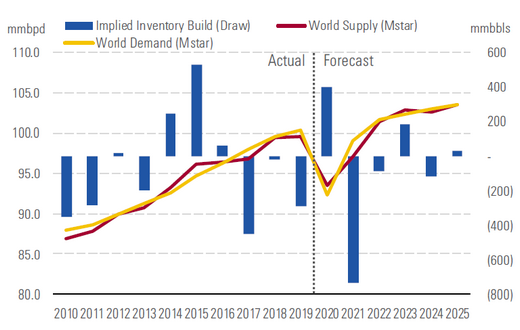

L'épidémie du coronavirus a provoqué un effondrement sans précédent de la consommation mondiale de pétrole brut.

Nous prévoyons une baisse de la demande d'une année à l'autre d'environ 8 millions de barils par jour, éclipsant les précédents replis du marché.

Mais il y a de la lumière au bout du tunnel. La demande devrait se redresser lorsque l'activité économique reprendra, et devrait se rapprocher des niveaux pré-COVID-19 avant 2022 à notre avis.

Si les producteurs, en particulier l'OPEP + et les entreprises américaines de schiste, n'ont pas repris leurs niveaux d'activité normaux d'ici là, nous pensons que la surabondance actuelle se transformera rapidement en pénurie.

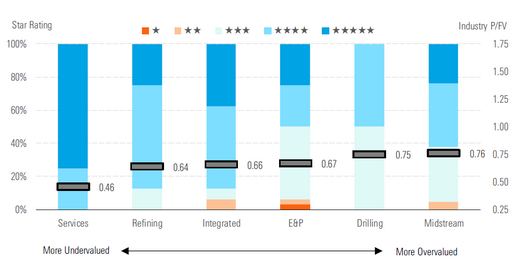

Des prix du brut significativement plus élevés sont nécessaires pour inciter cette activité, mais le marché continue d'extrapoler les prix du brut de bas de cycle à l'infini, ce qui fait que les titres du secteur semblent bon marché.

Bien entendu, les investisseurs ne doivent pas oublier que l'avantage de la hausse des prix à l'avenir ne profite qu'aux entreprises qui peuvent survivre à cette période très difficile - nous privilégions avant tout des bilans solides.

Nos prévisions de milieu de cycle sont inchangées (55 dollars par baril West Texas Intermediate, 60 dollars par baril de Brent).

Les producteurs ont pris des mesures drastiques pour atténuer l'impact. L'OPEP et ses partenaires, dont la Russie, ont lancé une nouvelle série de réductions de production en mai, retenant initialement 9,7 mmbpj (baisse à 7,7 mmbpj en août, ce qui est toujours une réduction massive par rapport aux normes historiques).

Equilibre offre-demande de pétrole

Source: Morningstar

Les grandes sociétés pétrolières intégrées emboîtent le pas, réduisant les niveaux d'investissement et reportant la croissance de la production dans la mesure du possible.

Aux États-Unis, qui sont toujours le producteur alternatif dans notre analyse mondiale, les entreprises de schiste indépendantes ont réduit les dépenses en capital au strict minimum. Le nombre de plates-formes horizontales aux États-Unis a maintenant chuté de 70% par rapport à son sommet de février.

Alors que les prix du brut se situent toujours autour de 40 dollars, les entreprises américaines ne sont pas pressées d’investir de nouveau dans leur croissance.

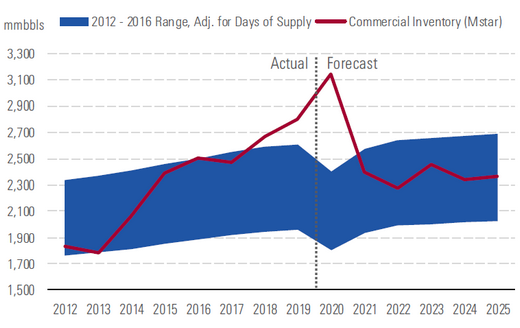

En conséquence, nous pensons que la production mondiale diminuera d'environ 5,7 mmbpj cette année. Cela réduit ce qui serait autrement un excédent ingérable, même si les stocks devraient encore grimper considérablement au-dessus des niveaux normaux d'ici la fin de l'année.

Evolution des stocks de pétrole dans le monde

Source: Morningstar

Energie: valorisation des segments d'activité

Source: Morningstar

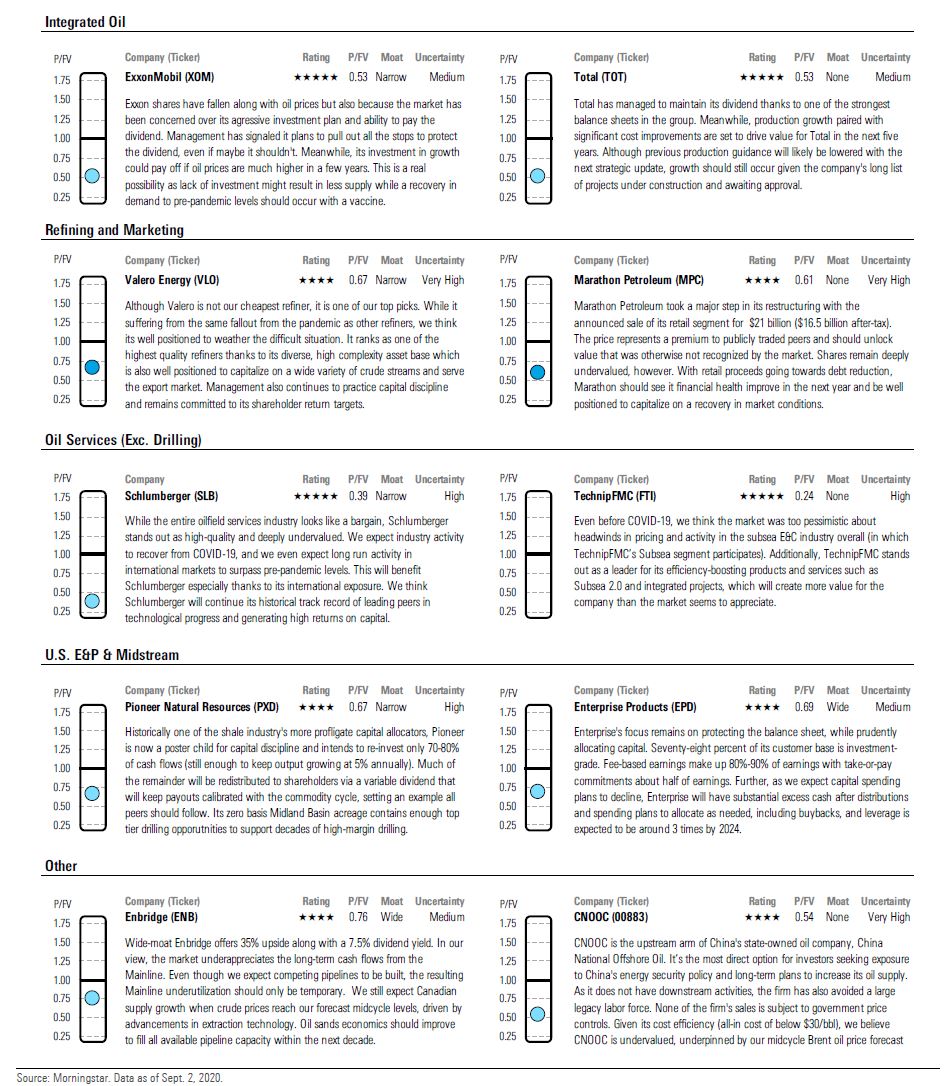

Voici nos commentaires sur quelques-unes des valeurs préférées du secteur

ExxonMobil

Les titres Exxon ont chuté avec les prix du pétrole, mais aussi parce que le marché s'est inquiété de son plan d'investissement agressif et de sa capacité à payer son dividende. La direction a indiqué qu'elle prévoyait de tout mettre en œuvre pour protéger le dividende, même si elle ne devrait peut-être pas. Pendant ce temps, ses investissements de croissance pourraient porter leurs fruits si les prix du pétrole remontent dans quelques années. Il s'agit d'une réelle possibilité, car le manque d'investissement pourrait entraîner une diminution de l'offre, tandis qu'une reprise de la demande aux niveaux d’avant la pandémie est envisageable dans l’éventualité d’un vaccin.

Total

Total a réussi à maintenir son dividende grâce à l'un des bilans les plus solides de l’industrie. Parallèlement, la croissance de la production associée à des améliorations significatives des coûts devrait générer de la valeur pour Total dans les cinq prochaines années. Bien que les prévisions de production précédentes seront probablement abaissées lors de la prochaine mise à jour stratégique, la croissance devrait encore se produire compte tenu de la longue liste de projets en cours de construction ou en attente d'approbation.

Schlumberger

Alors que l'ensemble du secteur des services aux champs pétrolifères semble être bon marché, Schlumberger se distingue comme étant de haute qualité et profondément sous-évalué. Nous nous attendons à ce que l'activité de l'industrie se rétablisse du COVID-19, et nous nous attendons même à ce que l'activité à long terme sur les marchés internationaux dépasse les niveaux d'avant la pandémie. Cela profitera à Schlumberger notamment grâce à son exposition internationale. Nous pensons que Schlumberger maintiendra son historique de pairs de premier plan en matière de progrès technologique et générera des rendements élevés sur le capital.

TechnipFMC

Même avant le COVID-19, nous pensons que le marché était trop pessimiste quant aux vents contraires en matière de prix et d’activité dans l’ensemble du secteur E&C sous-marin (auquel participe l’activité sous-marine de TechnipFMC). De plus, TechnipFMC se distingue en tant que leader pour ses produits et services améliorant l'efficacité tels que Subsea 2.0 et les projets intégrés, qui créeront plus de valeur pour l'entreprise que le marché ne semble l'apprécier.

Pioneer Natural Resources

Historiquement l'un des acteurs les plus dépensiers de l'industrie du schiste, Pioneer est maintenant un des leaders en matière de discipline en matière d’allocation du capital et a l'intention de réinvestir seulement 70 à 80% de ses flux de trésorerie (encore assez pour maintenir la croissance de la production à 5% par an). Une grande partie du reste sera redistribuée aux actionnaires via un dividende variable qui maintiendra les paiements calibrés avec le cycle des matières premières, offrant un exemple que le reste de l’industrie devrai suivre. Sa présence dans le bassin Midland contient suffisamment d'opportunités de forage de haut niveau pour supporter des décennies de forage à marge élevée.

Enterprise Products

L'entreprise se concentre toujours sur la protection du bilan, tout en allouant prudemment le capital. Soixante-dix-huit pour cent de sa clientèle est de premier ordre. Les revenus basés sur les honoraires représentent 80 à 90% des revenus avec des engagements d'achat ou de paiement d'environ la moitié des revenus. De plus, comme nous prévoyons une baisse des plans de dépenses en investissements, Enterprise disposera d'un excédent de trésorerie substantiel après les distributions et les plans de dépenses à allouer au besoin, y compris les rachats, et l'effet de levier devrait être d'environ 3 fois d'ici 2024.

Liste de valeurs préférées

Source: Morningstar

© Morningstar, 2020 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.