Nous relevons notre estimation de la juste valeur de TSMC à 760 TWD par action (136 dollars US par ADR) en raison de meilleures perspectives sur les marchés du calcul haute performance (HPC), et de l'automobile, soutenues par les plans de dépenses d'investissement agressifs du fondeur.

Notre estimation de la juste valeur fait ressortir un multiple élevé de 33,6 fois le résultat par action prévu pour 2021.

Nous pensons que ce multiple est justifié par des perspectives de BPA plus solides, grâce à l’exposition aux marché du calcul haute performance de la part d’Intel, à une confiance accrue dans l'élargissement du leadership technologique sur les procédés 3 nanomètres (nm) et suivants, et à la pénurie actuelle pour proposer aux clients automobiles des solutions à partir de galettes de silicium de 12 pouces, où les capacités sont moins contraintes.

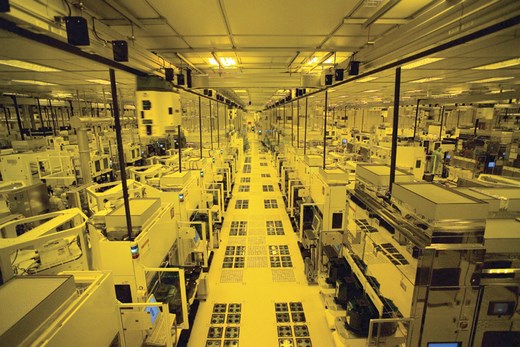

Le groupe prévoit d’investir entre 25 et 28 milliards de dollars en 2021, soit de 50% de plus qu'en 2020, dont 80% sont consacrés à des technologies de pointe tels que les procédés 3 nm et 5 nm.

Nous pensons que cela conforte la thèse d’une probable externalisation des procédés de pointe d'Intel à TSMC, outre la croissance organique provenant des marchés de l'intelligence artificielle, de l'analyse de données et d'autres applications HPC.

La croissance ne s'arrête pas au calcul haute performance. Les smartphones et les automobiles sont également des moteurs pluriannuels de croissance pour l'entreprise. Le cycle de développement de la 5G est un premier moteur pour l’entreprise. L’introduction en Bourse des fournisseurs de systèmes de radar pour véhicules autonomes (LIDAR) Velodyne et Luminar aux États-Unis ont suscité l'espoir que les systèmes lidar pourraient être aussi bon marché que 300 dollars d'ici 2026, suivis de près par des acteurs chinois comme Hesai et Vanjee de près derrière. TSMC a de grandes chances d’être chargé de la fabrication des composants critiques qui équiperont les véhicules autonomes.

L’annonce d’un budget d’investissement record a suscité des inquiétudes quant au bilan et aux dividendes de TSMC. Ce n’est pas un point majeur pour nous, car TSMC dispose de plus de 32 milliards TWD (1,1 milliard USD) de liquidités nettes, soit suffisamment pour soutenir deux années de dividendes aux niveaux actuels.

Même si l'entreprise a besoin de s'endetter, elle peut le faire à moindre coût, comme en témoignent ses obligations 2020 émises à moins de 1,5% de coupon. Le dollar taiwanais se négocie à un niveau record par rapport au dollar US, ce qui ne fait qu'augmenter l'attrait pour augmenter la dette.

TSMC a publié un rapport pour le quatrième trimestre de 2020, avec des marges d'exploitation 3 points de pourcentage en avance sur nos estimations en raison d'une demande meilleure que prévu de composants à base du procédé 5 nm (principalement l'A14 d'Apple). Les prévisions pour le premier trimestre de 2021 sont plus solides que prévu. Les revenus devraient augmenter jusqu'à 2,5% en séquentiel, un exploit rare dans l'industrie.

© Morningstar, 2021 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.