Luca de Meo, qui a pris ses fonctions il y a un an environ à la tête du groupe Renault, a annoncé jeudi 14 janvier son plan pour redresser les performances du constructeur automobile, en mettant l’accent sur la rentabilité au détriment des volumes.

Le problème est que les objectifs financiers de cette « Renaulution » manquent d’ambition.

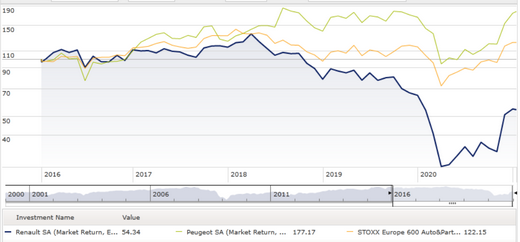

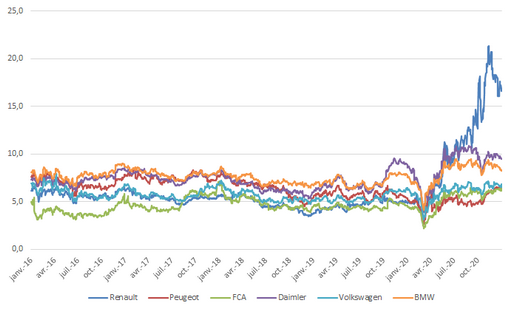

Compte tenu des multiples de valorisation atteints par le groupe en Bourse (graphique), après un bond significatif au cours des trois derniers mois, il est à craindre que la sous-performance du titre dans la foulée des déclarations du patron de Renault perdure quelque temps.

Performance boursière de Renault, Peugeot et l'automobile européenne sur 5 ans

Valorisation du titre Renault et de comparables boursiers

Pour redresser le groupe, outre un plan d’économies revu à la hausse, de Meo fait l’inverse de son précédesseur : réduction des capacités de production pour abaisser le point mort, repositionnement de la gamme (Dacia sur l’entrée de gamme et les marchés émergents, Renault en cœur de gamme avec un focus sur les segments C et D, et Alpine sur le haut de gamme), électrification et développement de services de mobilité.

Les investissements nécessaires seront financés par un plan d’économies avec un redimensionnement de l’outil industriel (3,1 millions d’unités contre 4 millions actuellement), une rationalisation des plates-formes en s’appuyant très fortement sur l’alliance avec Nissan Motors et une diminution du nombre de groupes motopropulseurs.

Le groupe entend ainsi atteindre une marge opérationnelle de plus de 3% en 2023. Or c’est là où le bas blesse.

Selon les données de consensus, le marché attendait jusqu’ici qu’en 2023 Renault réalise un chiffre d’affaires de 54,08 milliards d’euros et dégage un résultat opérationnel de 3,21 milliards d’euros, soit une marge d’exploitation de… 5,9%. La division automobile réaliserait des ventes de 45,6 milliards d’euros pour un résultat d’exploitation de 1,5 milliard, soit une marge de 3,3%.

Autrement dit, sans l’activité de services financiers, le redressement des comptes de l’automobile prendrait plus de temps que ce qui est actuellement prévu par le marché.

L’ambition de Luca de Meo en matière de profitabilité est « terne », estime Richard Hilgert, analyste chez Morningstar, dans une note datée du 14 janvier. Plusieurs courtiers soulignent que le groupe n’a pas mis la barre très haut et qu’il cherche à promettre peu pour pouvoir agréablement surprendre.

Cette situation place le constructeur et son patron dans une situation délicate. Renault doit se montrer capable d’un sursaut en reprenant pied dans les segments C et D, où il s’est fait distancer par la concurrence, et accélérer dans l’électrification de sa gamme.

Or sur le plan du développement produits, la réduction de l’effort en matière d'investissements et de R&D n’a rien de rassurant. Si disposer d’une gamme électrique est aujourd’hui indispensable pour répondre à la pression réglementaire (risque de pénalités), que restera-t-il pour avancer dans les énergies alternatives, et notamment de l’hydrogène, technologie pour laquelle le groupe a noué des partenariats, sans se montrer très ambitieux là encore ?

Dans une note publiée ce vendredi 15 janvier, les analystes d’Oddo BHF observent : « une grande partie du plan repose sur de nouveaux produits qu’il reste à concevoir et dont le succès ne peut être garanti tandis que la partie économies de coûts, certes renforcée hier, doit encore être précisée et passer l’épreuve des discussions et de la mise en œuvre. »

Il semble que le succès du plan de redressement de Renault repose une nouvelle sur Dacia. L’intégration poussée avec Lada semble de nature à faire de la marque « low cost » la machine à cash du groupe, lui permettant d’assurer son avenir.

Quant à la marque au losange, son plan produits sera vital pour donner un deuxième élan au groupe d’un point de vue commercial et lui permettre de reprendre pied sur des segments où Peugeot, mais également les constructeurs allemands, en particulier Volkswagen, ont une longueur d’avance et se montrent ambitieux pour rester compétitifs.

© Morningstar, 2021 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.