Derrière la débâcle du family office Archegos, qui est à l’origine d’un avertissement sur résultat de deux grandes banques internationales, Credit Suisset et Nomura, il y a l’utilisation d’instruments financiers particuliers, assez peu connus du grand public mais souvent utilisés en finance. Il s’agit des « Total Return Swaps ».

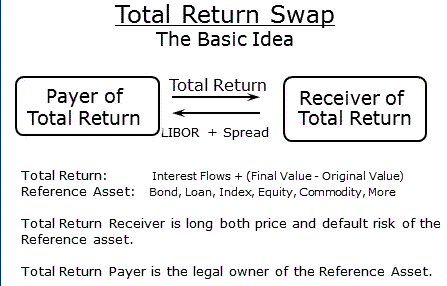

Un TRS est un contrat entre deux parties (une banque le plus souvent et un investisseur), qui a une durée de vie prédéterminée. Il permet à un investisseut de bénéficier de tous les cash-flows d’un titre financier sans en être le propriétaire (il est le receveur ou « Receivser » dans le schéma ci-après).

Source : Credit Derivatives & Synthetic Structures, 2nd Edition, John Wiley, by Janet Takavoli, Tavakoli Strucured Finance

L’investisseur reçoit le rendement total (« Total Return ») et paie en échange un intérêt, basé sur un taux standard de type LIBOR + « spread » (rémunération additionnelle).

Si le prix de l’actif sous-jacent au contrat voit son prix augmenter, l’investisseur reçoit la différence entre le prix d’origine du contrat et le prix observé. Il doit en revanche compenser toute perte de valeur de l’actif sous-jacent au payeur du swap.

Ce type d’instrument a gagné en popularité ce type d’instrument dérivé permet de prendre des positions importantes en mobilisant peu de capitaux. Cela revient à utiliser l’endettement (effet de levier) pour parier gros.

L’autre avantage est que l’investisseur n’est pas obligé de dévoiler sa position, puisque c’est la banque contrepartie du swap qui détient les titres sous-jacent au contrat. En cas de perte, l’investisseur doit régler directement la banque. S’il ne peut le faire, la banque liquide la position et oblige l’investisseur à constater une perte.

Archegos Capital Management, le family office de Bill Hwang, a visiblement été contraint au cours de la semaine de déboucler certaines positions spéculatives sur plusieurs valeurs, dont ViacomCBS, Shopify, Farfetch, Baidu, Tencent Music Entertainment, Discovery, selon le Financial Times.

La baisse des cours de ces sociétés a été visiblement provoquée par des ventes de blocs de titres par plusieurs banques d’affaires, dont Morgan Stanley, Goldman Sachs et Deutsche Bank.

L’utilisation de swaps n’est pas en soi dangereuse. L’utilisation excessive de l’effet de levier dans toute opération de ce type en revanche l’est.

Pour peu qu’un pari sur un titre soit contrarié par le marché, cela peut se traduire par un appel de marge pour l’investisseur (le receveur) qui doit contrebalancer la perte de valeur de l’actif sous-jacent auprès du payeur. La mécanique du swap s’inverse et pénalise le receveur.