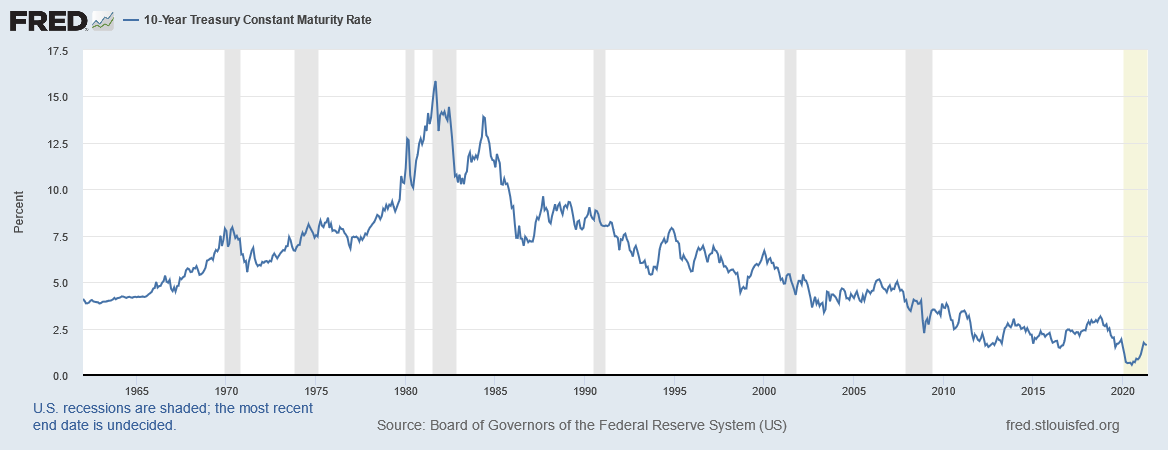

Pour tout investisseur, en actions ou en obligations, la direction des taux d’intérêt est un élément crucial. Pour les détenteurs d’actions, le niveaux des taux longs est un élément déterminant de la valorisation des marchés actions (il est à la base du coût du capital qui permet d’actualiser les flux de trésorerie attendus des entreprises).

Pour les investisseurs obligataires, il s’agit du taux de référence (taux dit « sans risque ») qui détermine la valeur des obligations, qu’ils investissent dans des obligations souveraines, du crédit ou des obligations indexées sur l’inflation.

La crise de la pandémie de coronavirus l’an dernier a provoqué une récession mondiale, courte, suivie d’un rebond très significatif de l’activité.

Dans un premier temps, l’intervention des banques centrales pour soutenir l’activité économique a provoqué un plongeon des taux longs. Puis dans un second temps, la confirmation d’un rebond rapide de l’activité économique, l’arrivée prochaine des vaccins et la victoire de Joe Biden à la présidentielle américaine, porteur d’un vaste programme de relance économique ont, dès la fin de l’année 2020, entraîné un mouvement de rebond des taux longs.

Evolution des taux longs américains (%)

Source : FRED St Louis

Les marchés obligataires ont donc subi une évolution assez dramatique de positionnement de la part des investisseurs, ce qui a eu un impact sur la performance de la classe d’actifs.

L’an dernier, l’indice BloombergBarclays Global Aggregate a affiché un maigre gain de 0,2%, pour perdre 2,1% depuis le début de l’année.

Les gérants obligataires ne font guère mieux. L’an dernier, la moyenne de catégorie Morningstar (« Global Bond ») a perdu 0,1% et encore 1,6% depuis le début de l’année. La catégorie couverte en euros fait un peu mieux (+3,5% en 2020 ; mais -1,9% cette année).

Une des raisons de la baisse des marchés obligataires est bien évidemment liée à l’annonce des plans de relance, en particulier le plan américain.

Ce retour du keynésianisme (théorie qui promeut l’utilisation de la dépense publique pour soutenir l’activité économique face au risque de récession) a provoqué une remontée des anticipations d’inflation, et donc des taux d’intérêt.

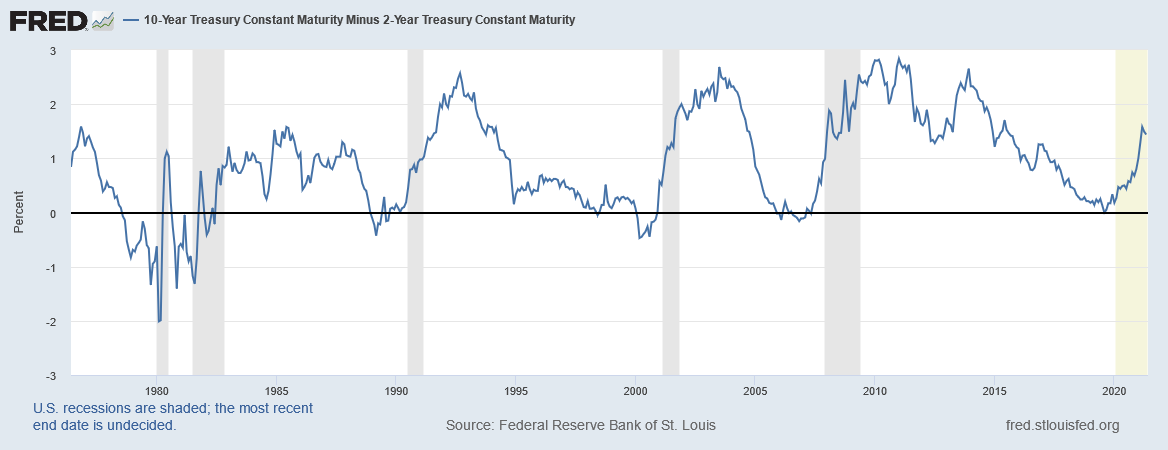

Aux Etats-Unis, cela s’est traduit par une pentification de la courbe des taux – classique en phase de reprise économique – et des anticipations d’inflation comme le montrent les deux graphiques suivants.

Ecart 10 ans - 2 ans américain (%)

Taux d'inflation dans 10 ans aux Etats-Unis (%)

Source : FRED St Louis

Tout ceci crée un environnement particulièrement délicat à gérer pour les gérants obligataires. Face au niveaux des taux d’intérêt toujours très bas, la génération d’alpha (c’est-à-dire la capacité de battre un benchmark en sélectionnant les bons supports d’investissement) est devenue de plus en plus difficile, puisque le peu de rendement que ceux-ci peuvent trouver sont consommés de manière disproportionnée par des frais de gestion parfois élevés.

Dans ce contexte, certains investisseurs peuvent être tentés, comme toujours, d’aller prendre plus de risque. Mais augmenter sa prise de risque n’est pas la garantie d’améliorer ses rendements.

Lundi 31 mai

![]() Quelle est la différence entre "maturité" et "duration" ?

Quelle est la différence entre "maturité" et "duration" ?

![]() Soulevez le capot des fonds obligataires

Soulevez le capot des fonds obligataires

![]() Fonds obligataires: une année 2021 plus compliquée

Fonds obligataires: une année 2021 plus compliquée

Mardi 1er juin

![]() Comment choisir un fonds obligataire ? (VIDEO)

Comment choisir un fonds obligataire ? (VIDEO)

![]() 3 fonds d'obligations internationales

3 fonds d'obligations internationales

Mercredi 2 juin

![]() Retour de l'inflation: gagnants et perdants

Retour de l'inflation: gagnants et perdants

![]() 2 fonds d'obligations indexées sur l'inflation

2 fonds d'obligations indexées sur l'inflation

Jeudi 3 juin

![]() Crédit: les risques d'un retour de l'inflation

Crédit: les risques d'un retour de l'inflation

![]() 5 fonds dans l'univers du crédit européen

5 fonds dans l'univers du crédit européen