Dans le monde obligataire, l’univers du haut rendement fait preuve d’une relative résistance. Alors que les marchés obligataires accusent, dans l’ensemble, un repli depuis le début de l’année d’environ 3%, la catégorie « haut rendement », qui regroupe les obligations notées « BB »/« Ba » et en-deçà (selon l’agence de notation), ne recule que de 0,3%. En Europe, elle affiche même un gain de 0,5% depuis le début de l’année.

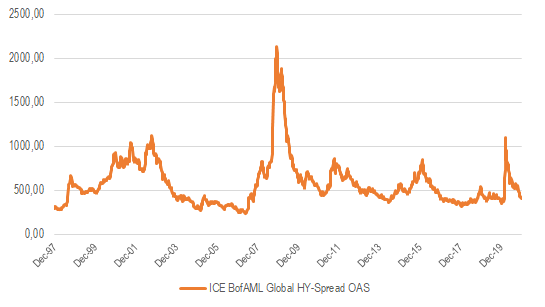

Au niveau de l’indice ICE BofA Global High Yield, le spread de crédit se situe actuellement à 357 points, en repli de 53 points de base depuis le début de l’année, ce qui a constitué le gros du soutien à la performance de la classe d’actifs (en Europe, le spread a reculé de 57 points de base).

Mais par rapport à sa moyenne historique (depuis 1997) qui est de 575 points de base (594 points de base en Europe), le niveau du spread de crédit montre que la classe d’actifs n’est plus très bon marché, même si elle offre encore du rendement et peut donc encore attirer des capitaux.

Evolution du spread de l'indice mondial de haut rendement

Source: Bank of America

Qu’est-ce qui pourrait rendre la classe d’actifs plus volatile ? Dans une note en date du 10 mai, les stratégistes crédit d’UBS observent que depuis 2003, les principaux déclencheurs d’une correction du marché du haut rendement ont été une crise bancaire/financière, le resserrement de la politique monétaire (remontée des taux directeurs), une croissance économique plus faible (notamment aux Etats-Unis) et des chocs géopolitiques.

De ces quatre facteurs de risque, seul celui lié à la politique monétaire (et dans une moindre mesure le choc géopolitique) semble de nature à rendre plus nerveux les investisseurs exposés aux obligations à haut rendement.

L’incertitude sur l’évolution de l’inflation, dont on a encore du mal à déterminer si elle n’est que passagère ou plus durable, obligera à un moment donné les banques centrales à clarifier leurs intentions.

Pour l’heure, leur discours est plutôt accommodant, même si la Fed commence à s’interroger sur la pertinence de réduire son programme d’achats d’actifs.

Elle va d’ailleurs engager la cession d’obligations d’entreprises acquises au pic de la crise liée à la pandémie de coronavirus l’an dernier afin de soutenir le marché du crédit. Mais elle maintient pour l’instant son programme de 120 milliards de dollars d’actifs mensuels dans le cadre de son assouplissement quantitatif (« quantitative easing »).

Il semble que tant que la conjoncture est porteuse et que les entreprises parviennent à gérer au mieux le retour à la normale tant espéré grâce à la vaccination massive des populations, le marché du haut rendement devrait continuer à se comporter relativement mieux que d’autres catégories d’obligations.

Encore faut-il que ce fameux retour à la normale s’opère… normalement. Autrement dit, que l’immunité collective soit atteinte d’ici la fin de l’année, que les montants épargnés par les ménages soient de nouveau dépensés, de manière à ce que les entrepreneurs soient davantage en confiance pour réinvestir et assurer la poursuite de la croissance de l’économie et la reprise de l’emploi.

Dans cette perspective, on comprend l’intérêt de disposer de plans de soutien à l’activité économique. Ces derniers devraient agir comme des filets de sûreté mais également être engagés sur le plus long terme dans l’amélioration des gains de productivité (investissement dans des politiques de soutien aux familles, l’éducation et l’innovation) et l’accompagnement de la transition écologique. Une forme de sortie par le haut en quelque sorte.