L’approche « value » fait-elle son grand retour ?

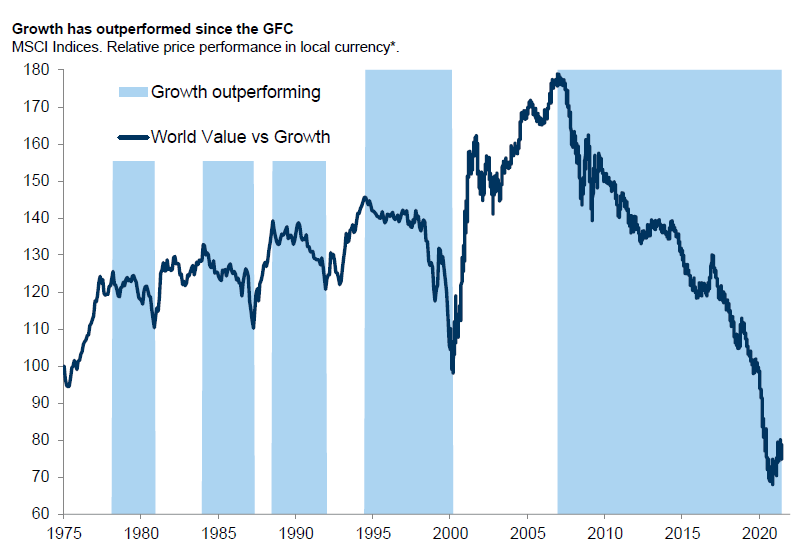

Après une longue période de surperformance par rapport au style croissance (graphique), la perspective d’une remontée des taux d’intérêt et d’un retour de l’inflation a, depuis fin octobre 2020, entraîné une nette surperformance de ce style de gestion.

Performance comparée des styles value et growth depuis 1975

Source: Goldman Sachs

Cela veut-il dire qu’il faut jeter aux orties vos fonds ou valeurs de croissance et investir dans des fonds ou titres étiquettés « value » ?

Cette approche binaire de l’investissement n’est guère pertinente. Le plus important pour l’investisseur, c’est de ne pas perdre d’argent. C’est aussi de faire fructifier une épargne en investissant sur le long terme et en faisant attention aux valorisations.

L’important au final, c’est détenir des actifs de qualité (fonds d’investissement ou actions de sociétés cotées), pilotés par des dirigeants/gérants ou conseillers habiles en matière d’allocation du capital et dont les intérêts sont alignés avec les vôtres.

Dans cette optique, le débat « Value » ou « Growth » (croissance) est futile.

Dans sa lettre aux actionnaires de Berkshire Hathaway de 1992, Warren Buffett avait déjà tranché la question, estimant que la distinction entre les deux styles était « vague » (« fuzzy »).

« La croissance est toujours un composant dans le calcul de la valeur, et constitue une variable dont l’importance varie de négligeable à considérable et dont l’impact peut être tout autant négatif que positif. »

« En outre, nous pensons que le terme ‘value investing’ est redondant. Qu’est-ce qu’investir si ce n’est la recherche d’une valeur suffisante pour justifier le prix payé ? Payer consciemment davantage pour une action que sa valeur calculée – dans l’espoir de revendre cette action à un cours plus élevé ultérieurement – devrait être considéré comme de la spéculation. »

Pour Buffett, la valorisation en soi n’est pas indicative de l’intérêt d’un investissement. Il en va de même pour la croissance.

« Il est vrai que la croissance a souvent un impact positif sur la valeur, et parfois dans des proportions spectaculaires. Mais cet impact est loin d’être certain. »

« La croissance bénéficie aux investisseurs seulement lorsque l’entreprise peut investir à des niveaux de rentabilité du capita qui sont attrayants – en d’autres termes, lorsque chaque dollar utilisé pour financer la croissance crée plus qu’un dollar de valeur sur le long terme. »

Au final, faire une distinction entre « value » et « growth » peut répondre aux besoins d’investisseurs qui raisonnent selon des styles très stricts, car ils sont convaincus que l’un ou l’autre de ces styles répond mieux à certains facteurs (taux d’intérêt, croissance économique, inflation…).

Mais Buffett nous explique que pour un investisseur, cette distinction ne doit pas faire oublier que le plus important, sur le long terme, c’est de pouvoir metre la main sur des titres de sociétés bien gérées, rentables, et à un prix le plus raisonnable possible.

© Morningstar, 2021 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.