Nvidia a annoncé des résultats remarquables au deuxième trimestre avec des revenus supérieurs aux prévisions de la société.

Nvidia a annoncé des résultats remarquables au deuxième trimestre avec des revenus supérieurs aux prévisions de la société.

Au cours du trimestre, Nvidia a bénéficié de la demande de minage de crypto-monnaie, y compris du processeur de minage de crypto, ou CMP, qui a réalisé un chiffre d’affaires de 266 millions de dollars.

Nous notons que ce chiffre est inférieur aux prévisions de 400 millions de dollars de la direction.

La directrice financière Colette Kress a admis que la contribution de la crypto aux revenus des jeux est difficile à quantifier, alors que les ventes de CMP sont enregistrées dans le segment OEM.

Au troisième trimestre, Kress s'attend à des ventes CMP minimales, que nous attribuons à des prix de crypto plus faibles et à l'introduction de composants personnalisés (ASIC) pour exploiter Ethereum.

Notre estimation de la juste valeur pour Nvidia est de 138 dollars par action sur une base ajustée en fonction de la probabilité, y compris une probabilité de 50 % que Nvidia clôture son acquisition en cours d'ARM.

Notre estimation de juste valeur avec ARM serait de 150 dollars, tandis que notre estimation de juste valeur autonome pour Nvidia est de 125 dollars par action si l'opération était bloquée ou rejetée.

Bien qu'ARM à lui seul soit relativement neutre en termes de valorisation pour Nvidia, nous supposons des synergies de revenus importantes à long terme pour les centres de données et pour les segments liés à l’intelligence artificielle (IA).

Les ventes du deuxième trimestre ont augmenté de 68 % sur un an pour atteindre 6,5 milliards de dollars, avec des revenus des jeux et des centres de données en hausse de 85 % et 35 % respectivement.

Bien que nous pensons que les ventes de GPU pour les jeux ont également été stimulées par la demande de crypto, la direction a été catégorique, la demande de jeux continue de dépasser l'offre.

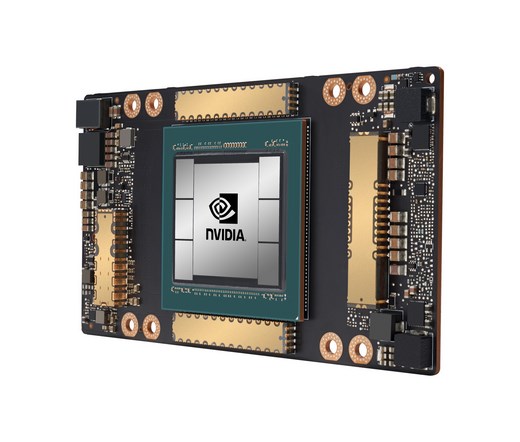

Les ventes de composants pour centres de données ont bénéficié de Mellanox et de l'adoption continue des GPU A100 de Nvidia chez les clients du cloud, notamment Microsoft, Amazon et Google.

Le taux de marge brute au cours du deuxième trimestre a augmenté de 70 points de base séquentiellement à 64,8%, grâce à des prix de vente des processeurs graphiques (GPU) pour jeux plus élevés.

La direction s'attend à ce que les ventes du troisième trimestre se situent à un point médian de 6,8 milliards de dollars, ce qui implique une croissance de 44 % d'une année sur l'autre (menée par le segment des centres de données).

Les stocks de composants devraient rester inférieurs aux niveaux cibles à la fin du troisième trimestre, ce qui est de bon augure pour une croissance continue au cours des prochains trimestres.

Concernant l'acquisition d'ARM en cours, la direction a noté que les discussions avec les régulateurs prenaient plus de temps qu'on ne le pensait initialement.

Le délai initial pour que Nvidia reçoive les autorisations réglementaires aux États-Unis, au Royaume-Uni, dans l'UE, en Chine et dans d'autres juridictions était d'environ 18 mois.

Nous notons que des rapports ont fait surface affirmant que les principaux clients d'ARM tels que Qualcomm, Apple et d'autres sont opposés à l'accord, car il menace le statut d'ARM en tant que fournisseur relativement indépendant dans la chaîne d'approvisionnement plus large des semi-conducteurs.

Nous partageons ce sentiment et maintenons notre point de vue selon lequel le chemin de Nvidia vers l'approbation réglementaire reste ténu avec des risques considérables en Chine, aux États-Unis et dans d'autres domaines où les clients d'ARM peuvent être en mesure de faire pression sur les régulateurs.

© Morningstar, 2020 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.