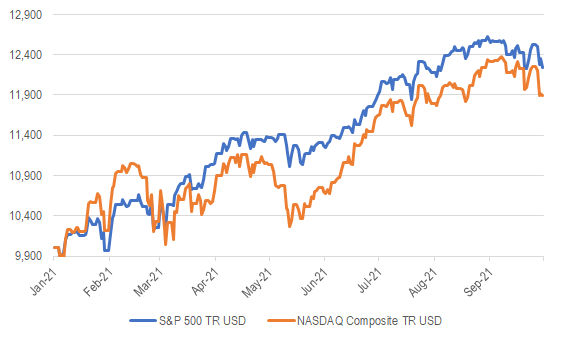

La remontée des taux d’intérêt américain a entraîné un début de correction sur le secteur de la technologie, dans le monde et aux Etats-Unis en particulier.

Source : Morningstar Direct, données au 30 septembre 2021

Cette correction est-elle simplement conjoncturelle ou bien le prélude d’un mouvement de baisse plus durable ? A ce stade cela semble difficile à dire, car elle repose sur des éléments macro-économiques (inflation, politique de la Fed, situation de la Chine), mais certains éléments fondamentaux permettent de comprendre pourquoi la « tech » a pris tant d’importance en Bourse.

La bulle TMT et l’après

Au cours des 30 dernières années, le secteur de la technologie a été le moteur d’une transformation profonde de l’économie, qui s’est traduite par une vague de destruction créatrice (un thème cher à l’économiste Joseph Schumpeter) et par l’émergence de nombreux domaines d’activités longtemps confidentiels (Cloud, intelligence artificielle…).

Certaines de ces innovations reposaient sur des concepts parfois anciens remis au goût du jour par un habile discours marketing, mais elles ont aussi permis l’émergence de nouveaux métiers qui ont contribué à la transformation numérique des entreprises.

Cette vague d’innovation s’est d’abord traduite par une bulle spéculative autour des valeurs de l’Internet à la fin des années 1990.

Après l’éclatement de cette bulle « TMT » (2000-2002), l’émergence de nouveaux leaders au sein du secteur technologique, autour de sociétés comme Amazon, Apple, Microsoft, Alphabet (Google) ou Facebook et Netflix, a eu un effet d’entraînement sur de nombreuses valeurs de croissance dans des domaines aussi variés que les médias (Twitter, Snap, Disney), les logiciels (Adobe, Salesforce, Oracle, Intuit, ServiceNow, Autodesk), la finance (Visa, Paypal, Square), les semi-conducteurs (Intel, NVIDIA, Broadcom, Texas Instruments, Qualcomm, AMD) ou la biotechnologie (Vertex, Regeneron, Alexion, BioMarin) et les technologies médicales (Abbott Laboratories, Medtronic).

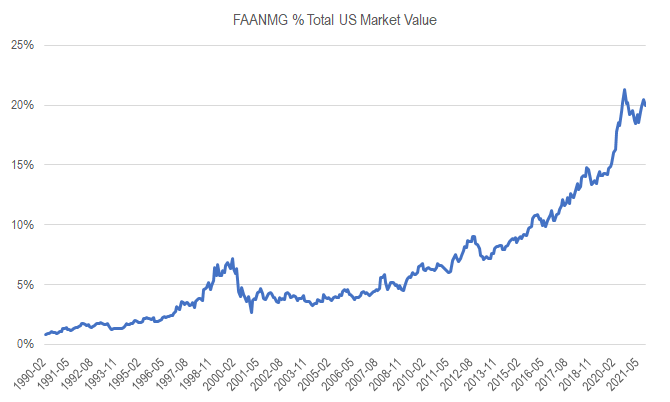

Il y a eu en parallèle un effet de concentration. Ces poids lourds de la tech (« GAFANM » ou « FAANMG ») représentent désormais 20% du marché américain, contre 10% mi-2015 et 6% au début de 2010.

Source : Morningstar Direct, données au 30 septembre 2021

Explication fondamentale

Y a-t-il des raisons fondamentales derrière cette place croissante de la technologie ? Oui. Ce secteur a démontré une capacité de croissance bénéficiaire importante au cours des 20 dernières années.

On arrive toutefois à la limite de cette dynamique, puisque comme le notent les stratégistes de Goldman Sachs dans une étude datée du 27 septembre, les 5 premières sociétés de l’indice S&P 500 représente 20% de l’indice mais seulement 16% des profits. Un point déjà souligné en début d’année par les analystes de Morningstar,

Ceci suggère que le marché fait preuve d’une grande confiance sur ces sociétés, notamment dans leur capacité à préserver leur rempart concurrentiel (« Moat ») et surtout qu’elles peuvent continuer de faire mieux que la concurrence.

Or l’histoire montre, sur très longue période, que tous les leaders d’aujourd’hui ne parviennent pas nécessairement à se maintenir au fil du temps.

Ruptures technologiques

Les ruptures technologiques sont nombreuses. Que l’on pense par exemple à l’émergence de Salesforce ou plus récemment d’un Snowflake dans la gestion de bases de données qui ont su créer de nouveaux segments d’activité prenant de vitesse un poids lourd du secteur comme Oracle (les fondateurs de Snowflake et Salesforce sont d’anciens employés d’Oracle).

Le marché semble donc fait l’hypothèse que les leaders d’aujourd’hui pourraient bien le rester et qu’ils ne se feront pas « doubler » par des sociétés plus petites et plus innovantes.

Mais l’histoire des marchés boursiers au cours des 10-15 dernières années montre justement que de nouveaux domaines d’activité ont émergé, fruit des innovations successives dans l’industrie des semi-conducteurs (puissance de calcul et capacité de stockage des données), des communications (vitesse de transmission) avec l’émergence de nouveaux usages (effet de réseau).

Par exemple, la pandémie de coronavirus a créé de nouveaux besoins en matière de télétravail ou d’organisation hybride, avec à la clef une utilisation croissante du « Cloud » (informatique en nuage), mais également de nouveaux besoins en matière de protection des données et de cybersécurité.

L’autre facteur qui pourrait provoquer un changement dans la hiérarchie et le poids de la technologie est le facteur réglementaire.

Partout dans le mode, les régulateurs font évoluer leur doctrine pour ne plus seulement évaluer une innovation à l’aune du seul bénéfice pour le consommateur (les prix), mais également en termes de pouvoir de marché.

© Morningstar, 2021 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.