Nous relevons notre estimation de juste valeur à 800 dollars taiwanais (143 dollars US par ADR) pour TSMC (« Wide Moat ») après la légère révision en hausse des prévisions de chiffre d'affaires 2022-2023, partiellement compensées par des dépenses d'investissement supplémentaires de l'usine japonaise nouvellement confirmée de la société.

Le titre continue d'être sous-évalué à notre avis, car nous pensons qu'il y a encore une hausse dans son budget d'investissement, une approximation de ses revenus futurs, et un effet mix-prix favorable suite aux hausses de prix, ce qui a conduit des clients à effectuer des prépaiements pour sécuriser des capacités de production de composants électroniques.

Nous pensons désormais que la pénurie de puces persistera sur l'ensemble de 2022, car la croissance structurelle des centres de données, des systèmes informatiques et du contenu lié à la 5G empêche l'entreprise d'éliminer complètement les retards de fourniture de composants aux applications industrielles.

Les corrections à court terme des expéditions de smartphones et de PC ne suffisent pas à atténuer ces tendances dont TSMC profite, à notre avis.

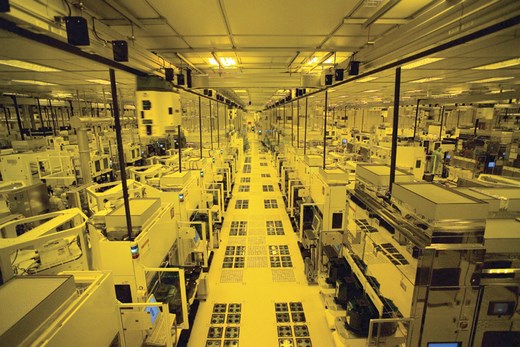

Fab au Japon

La direction a confirmé son projet d’usine (« fab ») au Japon, sous réserve de l'approbation du conseil d'administration.

L'usine se concentrera sur des applications spécialisées basées sur des processus 22 nm et 28 nm, que nous pensons être principalement des capteurs d'image et des microcontrôleurs automobiles haut de gamme.

La capacité et le budget n'ont pas encore été finalisés, mais nous intégrons 8 milliards de dollars à nos prévisions de dépenses en capital 2022-2023.

La construction devrait commencer en 2022 et la production débuter fin 2024. Le projet devrait être en partie financé par les prépaiements des clients et les subventions du gouvernement japonais.

Avec la confirmation de l'usine japonaise, nous pensons qu'il y a une plus grande chance d'avoir une autre usine en Europe, pour une enveloppe d’environ 8 milliards de dollars supplémentaires de dépenses d'investissement jusqu'en 2023-25, ce qui est inclus dans notre hypothèse de dépenses d'investissement.

La direction a fait preuve de prudence en ce qui concerne les hausses de prix en indiquant seulement que les clients sont prêts à payer plus pour la valeur supplémentaire que TSMC peut offrir dans les différents nœuds technologiques.

"Pricing power"

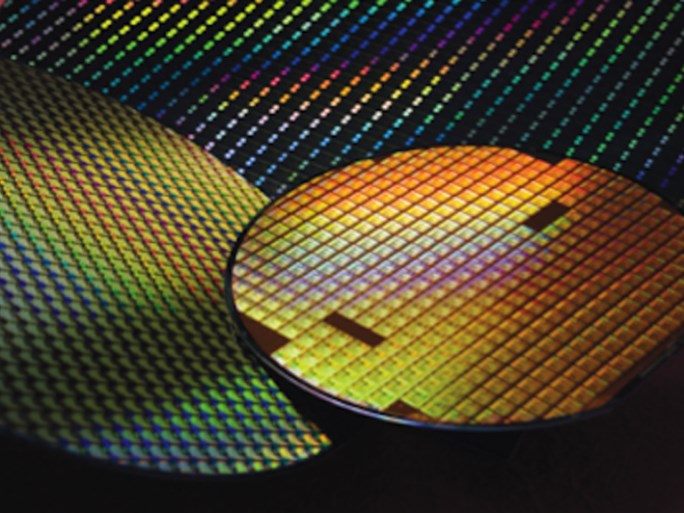

Nous pensons que cela est le résultat du fort pouvoir de tarification de TSMC, car les clients doivent non seulement payer un supplément pour les processus les plus avancés tels que 3 nanomètres (nm) et 5 nm, mais également pour les processus spécialisés issus d'une technologie plus ancienne comme 28 nm.

Certains produits qui exigent une plus grande fiabilité, comme la mémoire et les microcontrôleurs automobiles, migrent vers des processus plus avancés comme le 28 nm au lieu de 40 nm à 65 nm auparavant, et les concurrents ont du mal à proposer des produits similaires. Cela nous rassure également sur toute menace potentielle de la part d'Intel (« Wide Moat »), qui s'efforce de reprendre le leadership de la fonderie d'ici 2025.

La société a fourni de nouveaux détails sur les procédés futurs en affirmant que N3E, la deuxième génération du procédé 3 nm, commencera la production de masse au second semestre 2023.

Le nœud 2 nm devrait faire ses débuts en 2025; mais contrairement à Samsung Electronics (« Narrow Moat »), la direction a refusé de confirmer la technologie derrière le procédé.

Futurs procédés

Nous ne nous inquiétons pas pour l'instant des limites physiques de TSMC, car ses fournisseurs ASML (« Wide Moat ») et Tokyo Electron (« Narrow Moat ») ont présenté des innovations pour maintenir les améliorations de performances jusqu'en 2030.

Pour le quatrième trimestre 2021, TSMC prévoit que son chiffre d'affaires se situera entre 15,4 et 15,7 milliards de dollars, soit une croissance séquentielle de 3,5 à 5,5 %.

Ceci est conforme à notre estimation de chiffre d'affaires annuel de 1 600 milliards de TWD (57 milliards de dollars US).

Les taux de marge brute et opérationnelle devraient se situer entre 51%-53% et 39%-41% respectivement, en hausse de 1,5 et 0,5 point de pourcentage par rapport au troisième trimestre.

Le bénéfice d'exploitation comprend l'impact d'un autre don de vaccins unique de 154 millions USD (4,3 milliards TWD), soit 1 % du chiffre d'affaires trimestriel.

Les résultats du troisième trimestre sont conformes à nos attentes. Le chiffre d'affaires s'est élevé à 415 milliards de TWD, en hausse de 11,4% par rapport au trimestre précédent et en ligne avec nos prévisions.

La marge brute et la marge d'exploitation ont rebondi de 1,2 et 2,1 points de pourcentage respectivement à 51,3 % et 41,2 %.

Nous pensons que cet ensemble de résultats est louable, en particulier au milieu des inquiétudes du marché concernant les faibles perspectives des smartphones et des PC pour le second semestre 2021.

© Morningstar, 2021 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.