Cet article, initialement publié sur www.morningstar.com fait partie d'une série de plusieurs articles.

Les indices climatiques Morningstar EU emploient quelques exclusions, mais reposent principalement sur une méthodologie de pondération qui est fonction de l'intensité carbone des entreprises, de leur risque carbone et de leur offre de solutions vertes.

Alors, quels constituants reçoivent une pondération supérieure et inférieure à celle du marché ?

Voici quelques exemples.

Kone (« Wide Moat »), fabricant finlandais d'ascenseurs, s'aligne sur le scénario de 1,5 degré Celsius et reçoit la pondération maximale de l'indice :

• L'intensité des émissions de Kone est bien inférieure à la médiane de l'industrie, et elle démontre une tendance à la réduction constante d'une année sur l'autre

• La société présente une note de risque carbone faible selon Sustainalytics. Kone utilise des énergies renouvelables pour une partie de ses opérations, conformément aux bonnes pratiques (5 à 10 %), rapporte les émissions du Scope 3 et prend en compte l'impact environnemental à chaque étape de développement.

• Kone s'implique dans la thématique « Green Buildings », grâce à ses efforts en matière d'efficacité énergétique et de sécurité.

• Kone s'est fixé des objectifs scientifiques de réduction de 50 % des émissions de ses propres opérations et de neutralité carbone d'ici 2030.

Whirlpool, un fabricant d'appareils électroménagers basé aux États-Unis, reçoit une pondération supérieure à celle du marché :

• Whirlpool participe à plus de 45 programmes dans différents états, provinces et pays pour recycler ou réutiliser les appareils.

• Les opérations de Whirlpool sont assez carbonées ; cependant, l'entreprise reste à risque de carbone négligeable en raison de ses stratégies de gestion du risque ESG. Whirlpool a réduit son intensité énergétique d'environ 12 % depuis 2015 et a atteint une réduction de 20 % de ses émissions absolues.

• Whirlpool s'est engagé dans l'initiative « Science Based Targets » et a formulé un objectif de réduction des émissions de GES de ses usines (Scope 1 et 2) de 50 % d'ici 2030 par rapport à 2016.

Volkswagen (« No Moat »), le constructeur automobile allemand, reçoit une pondération inférieure à l'indice du marché :

• Volkswagen tente de se remettre de son scandale « Dieselgate », mais une dépendance continue aux modèles diesel et son entrée relativement tardive dans la course aux véhicules électriques menacent sa capacité à atteindre les objectifs d'émissions de l'UE.

• Le constructeur automobile se voit attribué une note de risque carbone élevée par Sustainalytics, avec des revenus des véhicules électriques inférieurs à ceux de ses concurrents, une intensité carbone de flotte supérieure à la moyenne, sans diminution raisonnable conforme aux tendances/exigences de l'industrie.

• VW a déclaré qu'il encourrait au moins 120 millions de dollars d'amendes pour avoir manqué son objectif de réduction des émissions de l'UE pour 2020, tandis que sa filiale Porsche a fait l'objet d'une enquête par les autorités allemandes pour des chiffres de consommation de carburant prétendument falsifiés.

Royal Dutch Shell (« No Moat »), l'une des plus grandes sociétés énergétiques au monde, reçoit une pondération bien inférieure à l'indice du marché.

• Shell a une note de risque carbone élevée. Bien que le groupe pétrolier ait commencé à se diversifier dans l'hydrogène, le stockage d'énergie et les énergies renouvelables, aucune de ces nouvelles activités ne représente de sources de revenus importantes.

• La stratégie commerciale de Shell reste axée sur la production d'hydrocarbures, avec plus de 10 milliards de dollars de dépenses prévues à court terme sur des projets intégrés de gaz et en amont par rapport à 2 à 3 milliards de dollars de dépenses en énergies renouvelables.

• Alors que Shell s'est engagée à réduire l'intensité carbone de son activité (y compris les émissions liées à l'utilisation de ses produits) de 100 % d'ici 2050, sur la base des niveaux d'émissions de 2016, et a un objectif intermédiaire de réduction de 45 % d'ici 2035, cette trajectoire n'est pas alignée sur un objectif « Net Zéro ».

• Shell s'appuie sur les « technologies du futur » pour réduire les émissions. Un tribunal néerlandais a ordonné de nouvelles réductions, exposant Shell à davantage de litiges climatiques et d'incidents liés à la gouvernance climatique.

Des indices climatiques dans quel but ?

La COP26 se déroule dans le contexte d'un monde aux prises avec les conséquences catastrophiques du changement climatique mais qui cherche à prendre les mesures nécessaires.

Pour les investisseurs, les benchmarks climatiques sont des outils importants.

Ils peuvent guider une allocation d'actifs stratégique sensible au climat, fournir des outils de mesure pour les stratégies actives et les investissements sous-jacents passifs.

Certains investisseurs veulent être à l'avant-garde de la transition vers un scénario de 1,5 degré Celsius et orienter leurs capitaux vers des solutions climatiques.

D'autres cherchent à atténuer les risques liés au climat ou à répondre aux exigences réglementaires.

Les indices climatiques Morningstar EU sont conçus pour réduire l'intensité carbone au niveau du portefeuille.

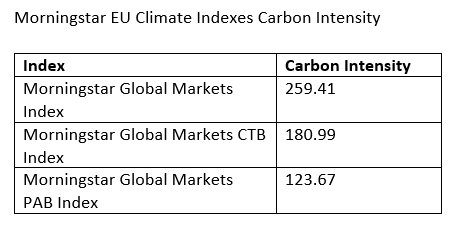

Par exemple, l’indice Global Markets Paris-Aligned Benchmark affiche une intensité carbone de plus de 50 % inférieure à son indice parent, tandis que l’indice Climate Transition Benchmark est 30 % moins intensif en carbone.

Pendant ce temps, les indices climatiques ont généré des risques et des rendements comparables à ceux du marché au cours de leur période de back-test.

Ils offrent une exposition aux actions largement diversifiée et ne s'écartent pas sensiblement des pondérations du marché d'un point de vue sectoriel ou régional.

Alors que le risque climatique est de plus en plus accepté comme un risque financier, les objectifs de réduction de l'intensité carbone et d'une expérience d'investissement réussie convergeront probablement.

Les investisseurs doivent séparer les engagements vides de « Net Zéro », des entreprises qui luttent contre le changement climatique et se positionnent pour un monde moins dépendant des combustibles fossiles.

© Morningstar, 2021 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.