Nvidia (« Wide Moat ») a publié d'excellents résultats au troisième trimestre avec des revenus supérieurs aux prévisions des dirigeants.

Les segments des jeux et centres de données ont été les principaux moteurs de croissance, et nous nous attendons à ce que cette dynamique favorable se poursuive à court terme.

Le cours de Bourse a gagné plus de 50 % au cours des trois derniers mois, ce que nous attribuons à l'optimisme concernant l'exposition de Nvidia au métaverse (un environnement partagé basé sur la réalité virtuelle visant le commerce, la collaboration, le divertissement, etc.).

Nous relevon snotre estimation de juste valeur de 138 à 200 dollars par action sur une base ajustée en fonction de la probabilité, laquelle inclut une probabilité de 50 % que Nvidia finalise son acquisition en cours d'ARM.

Notre estiomation de juste valeur avec ARM est de 213 dollars par action, tandis que notre juste valeur autonome pour Nvidia est de 187 dollars par action.

Pour justifier le cours actuel de 300 dollars de la société, nous pensons que les revenus devraient augmenter à un rythme annualisé de près de 30 % au cours des cinq prochaines années pour atteindre environ 57 milliards de dollars en 2025, les ventes des centres de données augmentant à un rythme annualisé de 40 %.

Nous ne contestons pas le leadership de Nvidia en matière d'accélération de l’intelligence artificielle, mais pensons que les cours actuels des actions ne tiennent pas compte de la concurrence d'AMD (« Narrow Moat »), d'Intel (« Wide Moat ») ou des clients hyperscale eux-mêmes.

La plate-forme Omniverse est l’offre de métaverse de Nvidia adaptée à la collaboration et à la simulation de conception 3D ainsi que des avatars pour les applications de support client.

Les processeurs graphiques (GPU) de la société et d'autres produits matériels et logiciels pour centres de données sont susceptibles d'être utilisés dans les futures plates-formes de métaverse telles que Meta (anciennement Facebook « Wide Moat »), Microsoft (« Wide Moat ») et autres.

Nous pensons que le marché a désigné Nvidia et ses GPU comme le principal bénéficiaire des récents plans d'investissement de Meta (29 milliards de dollars à 34 milliards de dollars en 2022 contre 19 milliards de dollars en 2021).

Alors qu'AMD a récemment annoncé que ses derniers processeurs EPYC seraient adoptés à Meta, nous nous attendons toujours à ce que les processeurs d'Intel soient également importants dans leurs centres de données.

Nvidia devra également faire face aux futurs concurrents dans les GPU pour centres de données avec Aldebaran côté AMD et Ponte Vecchio pour Intel.

Les ventes du troisième trimestre ont augmenté de 50 % en glissement annuel pour atteindre 7,1 milliards de dollars, avec des revenus des jeux et des centres de données en hausse de 42 % et 55 %, respectivement.

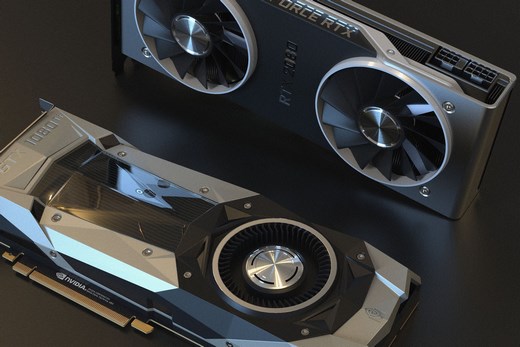

La directrice financière, Colette Kress, a indiqué que la demande de GPU pour ordinateurs de bureau reste très forte et que les stocks sont encore faibles, ce qui est de bon augure pour la poursuite des vents favorables pour les jeux.

Kress estime que seul un quart de la base installée de Nvidia a adopté les derniers GPU RTX.

Le chiffre d'affaires du processeur de crypto-minage, ou CMP, n'a été que de 105 millions de dollars au cours du trimestre, contre 266 millions de dollars au trimestre précédent.

Les ventes de composants pour centres de données ont bénéficié de Mellanox et de l'adoption continue des GPU A100 de Nvidia chez les clients du cloud hyperscale, notamment Microsoft, Amazon (« Wide Moat ») et Google (Alphabet, « Wide Moat »), pour les charges de travail internes et externes telles que le traitement du langage naturel et les moteurs de recommandation.

Le chiffre d'affaires de l'hyperscale a doublé d'une année sur l'autre.

La direction de Nvidia a estimé que la moitié des ventes des centres de données provenaient de clients cloud, l'autre moitié provenant d'entreprises.

Pour l'inférence en matière d’intelligence artificielle (IA), qui exploite les GPU A30 de Nvidia, la croissance des ventes a dépassé le segment plus large des centres de données, bénéficiant toutefois d’une base de comparaison favorable.

Le taux de marge brute a augmenté de 40 points de base séquentiellement à 65,2 % grâce à un effet mix vers les composants haut de gamme dans les jeux.

La direction s'attend à ce que les ventes du quatrième trimestre se situent à un point médian de 7,4 milliards de dollars, ce qui implique une croissance de 48 % d'une année sur l'autre (menée par les segments des jeux et des centres de données).

Au cours de la conférence téléphonique, le PDG Jen-Hsun Huang s’est montré optimiste quant à l'opportunité Omniverse de la société, en particulier pour connecter les mondes de la conception 3D et numérique pour des applications telles qu'Adobe (« Wide Moat »), Autodesk (« Wide Moat ») et autres.

Plus précisément, Huang a mis en avant un marché adressable d'environ 40 millions de créatifs et de concepteurs qui obtiendraient une licence d'accès à Omniverse pour environ 1.000 dollars par an, ce qui constituerait à notre avis une opportunité de revenus récurrents attrayante.

En ce qui concerne l'acquisition d'ARM en cours, la direction a noté que la FTC américaine et les régulateurs du Royaume-Uni, de l'UE et de la Chine ont exprimé leurs inquiétudes concernant la transaction.

Le délai initial pour que Nvidia reçoive les autorisations réglementaires aux États-Unis, au Royaume-Uni, dans l'UE, en Chine et dans d'autres juridictions était d'environ 18 mois (soit début de 2022).

Nous notons que des rapports ont fait surface affirmant que les principaux clients d'ARM tels que Qualcomm (« Narrow Moat »), Apple (« Wide Moat ») et d'autres sont opposés à l'accord, car il menace le statut d'ARM en tant que fournisseur indépendant dans la chaîne d'approvisionnement plus large des semi-conducteurs.

Nous partageons ce sentiment et maintenons notre point de vue selon lequel le chemin de Nvidia vers l'approbation réglementaire reste ténu avec des risques considérables en Chine, aux États-Unis et dans d'autres domaines où les clients d'ARM peuvent être en mesure de faire pression sur les régulateurs.

© Morningstar, 2020 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.