2021 a été une année positive et plutôt calme pour les marchés financiers, en particulier pour les actions. L’année 2022 devrait être marquée par un retour de la volatilité.

Des taux d’intérêt bas, des niveaux de valorisation élevés pour les marchés actions et du crédit, des pressions sur les marges (inflation, problèmes d’approvisionnement), une croissance économique et des profits moins soutenue qu’en 2021 et des politiques monétaires plus restrictives créent les conditions d’un tel retour.

Les Bourses mondiales ont été finalement assez peu sensibles aux annonces d’un durcissement des politiques monétaires.

Après avoir atteint des plus bas historiques, les taux longs n’ont que légèrement augmenté (1,5% pour le 10 ans américain) si bien qu’en tenant compte de l’inflation, les grandes économies développées évoluent dans un contexte de taux réels négatifs.

Pourtant, la croissance est bien là. Et même si l’inflation et les sources d’incertitude abondent, les perspectives pour 2022 pointent toujours une poursuite de l’activité économique.

Or, pour les marchés obligataires, tout ceci ne semble que transitoire. Comme le notait Ralf Preusser, stratégiste chez Bank of America, dans une note datée du 21 novembre dernier : « les marchés de taux américains intègrent une inflation persistante mais la fin prochaine du cycle de resserrement monétaire. »

Bank of America voit le taux 10 ans américain remonter progressivement vers 2% d’ici la fin de l’année.

Le marché anticipe d’ailleurs une première remontée des taux directeurs de la Fed en juin (avec un taux directeur dans une fourchette de 0,75%-1%).

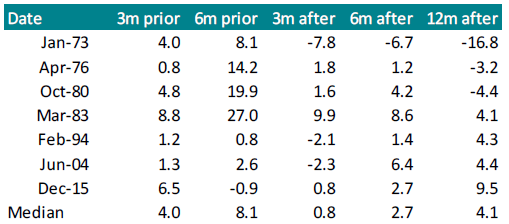

Ces annonces, tout comme la réduction du bilan des banques centrales, ont généralement un effet négatif sur les marchés, comme le tableau suivant réalisé par les stratégistes d’Exane, dans une note du 7 décembre dernier.

Source: Exane, 7 décembre 2021

Avec des perspectives de croissance des résultats moins fortes qu’en 2021, en raison d’une base de comparaison moins favorable et de risques sur les marges des entreprises, le changement de politique monétaire devrait conduire certains investisseurs à revoir leur allocation.

D’autant que les marchés actions ne sont pas bon marché. C’est particulièrement vrai aux Etats-Unis, pays qui est en outre très sensible aux perspectives d’un secteur en particulier, la technologie.

Valorisation de l'indice S&P 500

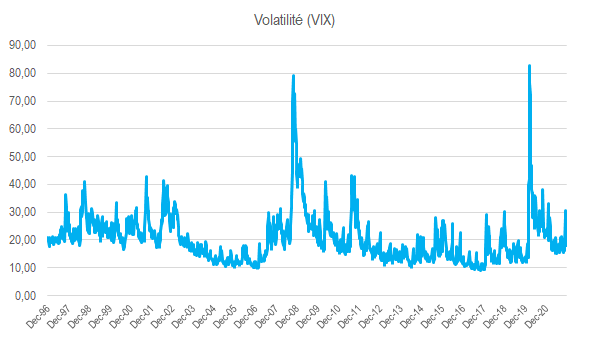

Après avoir atteint des niveaux très bas, les indices de volatilité se sont un peu animés en fin d’année, mais cela n’a guère duré.

Avec un contexte macro-économique et de politique monétaire moins favorable, il n’est pas impossible de voir ces indices de volatilité remonter progressivement.

Indice de volatilité

Pourraient-ils atteindre des niveaux plus élevés, traduisant la crainte d’un krach boursier ? Pas nécessairement, puisque le cycle économique est, certes, moins dynamique, mais toujours bien orienté.

Dans un tel contexte, il est probable que les investisseurs cherchent à des détenir avant tout des actifs de qualité ou des valeurs sûres (bons du Trésor, yen, actifs en dollars) en cas de retour d’une attitude « risk-off ».

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.