Stop ou encore ? Ce n’est pas un jeu mais bien la question que de nombreux investisseurs doivent se poser en ce début d’année lorsqu’ils regardent le parcours récent des actions américaines.

Depuis 3 ans, le marché boursier américain affiche une progression à deux chiffres (28,9% en 2019, 16,3% en 2020 et 26,9% en 2021).

Et cela fait six ans qu’il superforme les actions mondiales, et même depuis la crise financière de 2008 si l’on fait abstraction de l’année 2015, qui avait vu la Bourse américain reculer de 0,7%.

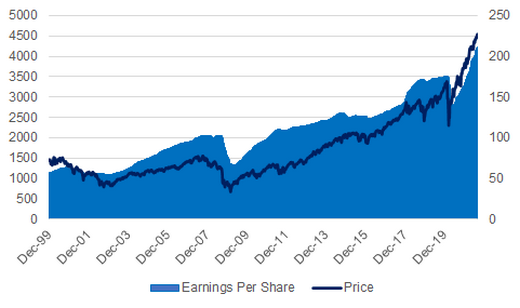

Derrière cette performance remarquable, il y a la progression régulière et soutenue des résultats des entreprises (graphique), en particulier l’an dernier.

Evolution de l'indice S&P 500 et des profits des entreprises américaines

Source: S&P, Morningstar

Post-pandémie de COVID-19, ces derniers ont bondi de 37%, profitant de la bonne dynamique de secteurs importants de l’économie américaine (technologie, santé) sur fond de reprise cyclique et de politiques monétaire et fiscale accommodantes.

L'an dernier, cette croissance des résultats a été contrebalancée par un repli de 7% du multiple de valorisation des actions américaines, qui se traitent 21x les bénéfices attendus par le consensus sur les 12 prochains mois selon Factset.

Mais dans un contexte de remontée probable des taux, en raison de la fin prochaine de la politique monétaire accommodante de la Fed, et de craintes sur les marges (inflation des matières premières et des salaires) sur fond de ralentissement économique, les entreprises américaines seront-elles en mesure d’afficher à nouveau une croissance à deux chiffres de leurs résultats qui contrecarerait au moins en partie une possible contraction des multiples de valorisation ?

C’est bien l’épineux sujet que les investisseurs vont devoir démêler en ce début d’année, et ils auront fort à faire.

Le premier semestre 2022 devrait en effet voir une croissance rapide des résultats, mais la second partie de l’année sera pénalisée par un effet de base défavorable.

Dans un tel contexte, il semble logique de s’attendre à plus de volatilité pour les marchés actions, américain et mondiaux.

La performance des actions américaines dépendra aussi du contexte macro-économique, de l’ampleur du ralentissement avec une croissance réelle américaine attendue autour de 4% et l’incertitude sur la dynamique de l’inflation qui pourrait conduire la Fed à prendre résolument le chemin de la normalisation de sa politique monétaire (ce qui serait négatif pour les actions) ou au contraire la temporiser en cas de ralentissement plus marqué que prévu (mais est-il vraiment envisageable quand les indicateurs avancés sont toujours plutôt bien orienté et que le chômage est au plus bas ?).

Un tel contexte plaide plutôt pour la recherche de titres de qualité, c’est-à-dire disposant d’un rempart concurrentiel moyen ou étendu et surtout de faire particulièrement attention aux niveaux de valorisation.

Sur l’ensemble des actions américaines disposant d’un rempart concurrentiel moyen ou étendu suivies par les analystes de Morningstar, 118 sont décotées par rapport à leur estimation de juste valeur.

Au niveau global (plus de 1.500 entreprises suivies), 261 sont des entreprises de qualité et se traitant en-deçà de leur valeur intrinsèque.

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.