Après une année 2021 flamboyante, Wall Street débute mal 2022. Comme nous l’avons souligné, le repli du marché américain n’est pas une totale surprise dans un contexte de montée des taux d’intérêt. Mais il ne faut pas non plus céder à la panique.

La volatilité est inhérente aux marchés financiers et doit toujours être vue comme une source d’opportunité.

Pourtant si l’on essaie de comprendre ce qui se trame outre-Atlantique, on peut mettre en avant quelques faits saillants.

Le premier est que la baisse affecte en particulier les valeurs technologiques.

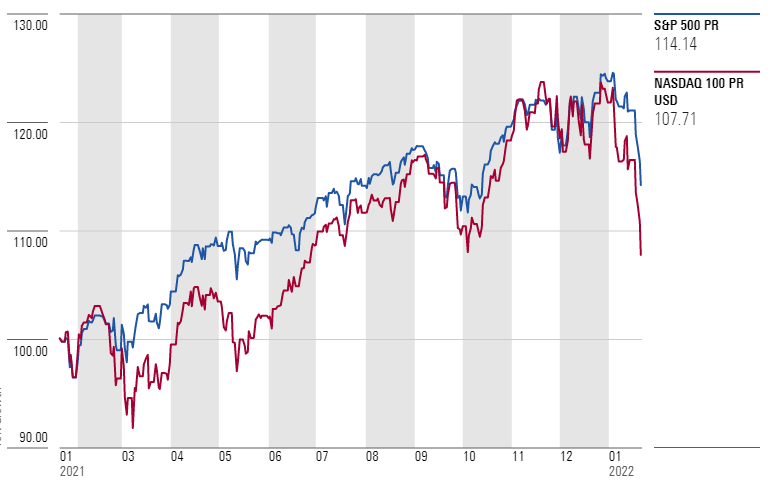

Ainsi, si l’indice S&P 500, très large, s’est replié de 8%, l’indice Nasdaq 100, plus concentré, a chuté de 13%. Plus de la moitié de ses composants (sociétés composant l’indice) ont reculé de plus de 10%.

Source: Morningstar Direct, données au 22 janvier 2022

Remis en perspective de la hausse de 10 dernières années, ce repli ne semble pas incongru.

Le deuxième élément est que d’un point de vue fondamental, rien ne semble avoir changé. Les estimations de résultats ont plutôt été revues à la hausse jusqu’ici, avec une dynamique positive sur 1 mois et 3 mois.

Le troisième élément est la contraction du multiple de valorisation. Depuis le début de l’année, le multiple cours sur bénéfice de l’indice S&P 500 a reculé de 2 points (-9%) à 19,6x contre 21,6x en début d’année.

Il est toujours au-dessus de sa moyenne historique, mais une baisse de ce multiple illustre avant tout l’impact du changement de perception des investisseurs à l’égard des actions américaines.

Ces derniers s’inquiètent d’un ralentissement de la croissance et des effets négatifs de l’inflation, encore forte, sur l’économie et les résultats, au moment où la saison des publications du "Q4" débute avec des déceptions, comme Netflix.

Cette situation se traduit également par une augmentation de la prime de risque. Cette dernière rémunère les investisseurs pour justifier la détention d’actions plutôt que de bons du Trésor.

Le rendement de ces bons du Trésor ayant augmenté (30 à 40 points de base depuis le début de l’année, ce qui est somme toute significatif), les investisseurs ont logiquement procédé à des arbitrages de portefeuille.

Cela ne signifie pas que les actions n’ont plus aucune place dans les portefeuilles. Dans un contexte macro-économique toujours porteur, cette classe d’actifs a au contraire toute sa place dans une allocation.

En revanche, les investisseurs doivent se montrer plus sélectifs et tenir compte des changements de l’environnement pour s’assurer que les classes d’actifs auxquelles ils sont exposés sont bien en phase, en particulier d’un point de vue de leur valorisation, avec leurs objectifs financiers.

De quoi alimenter une bonne discussion avec leur conseiller financier.

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.