Intel (« Wide Moat ») a publié des résultats impressionnants au quatrième trimestre, les revenus étant supérieurs à la fois aux prévisions et à nos estimations grâce à la solidité des PC et des centres de données.

L'entreprise fait face à un ensemble de défis, avec un AMD (« Narrow Moat ») renaissant qui fait pression sur la part de marché des processeurs d'Intel, le passage d'Apple (« Narrow Moat ») aux processeurs internes pour ses Mac et la transition de l'informatique à usage général à l'informatique accélérée qui s'appuie sur les processeurs graphiques (GPU) de NVIDIA (« Wide Moat »).

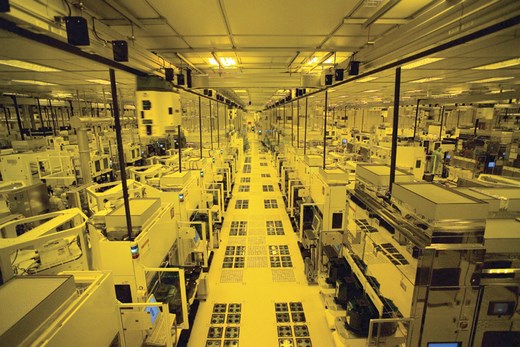

Néanmoins, nous restons positifs sur la stratégie IDM 2.0 d'Intel pour remettre sa fabrication sur les rails et développer une offre de fonderie plus substantielle tout en externalisant davantage de produits à TSMC (« Wide Moat »).

L’action a perdu 2% environ après Bourse, ce que nous attribuons aux faibles perspectives de marge brute pour le premier trimestre.

Nous maintenons notre estimation de juste valeur de 65 dollars, car nous pensons que 2022 sera le creux à court terme des marges alors que l'entreprise investit dans sa feuille de route technologique.

Le chiffre d'affaires du quatrième trimestre a augmenté de 3% sur un an pour atteindre 20,5 milliards de dollars, soit environ 1,3 milliard de dollars de plus que les prévisions de 19,2 milliards de dollars.

Les ventes de composants pour ordinateurs personnels et portables (CCG) ont augmenté de 5 % en séquentiel, mais ont baissé de 7 % d'une année sur l'autre en raison d'une comparaison plus difficile et de la réduction des activités des processeurs Apple et des modems iPhone.

Si l'on exclut les cessions de modems et d'unités domestiques connectées d'Intel, les ventes annuelles de CCG ont augmenté de 6 % en 2021.

Les pénuries de composants à l'échelle de l'industrie continuent de restreindre les ventes de systèmes bas de gamme, tandis que les ordinateurs portables commerciaux, de bureau et grand public haut de gamme sont solides.

Les prix de vente moyen pour ordinateurs de bureau et portables ont augmenté de 11 % et 14 %, respectivement, d'une année sur l'autre, grâce à ce mix plus favorable.

Les ventes du groupe Centres de données (DCG) ont augmenté de 20 % d'une année sur l'autre en raison de la forte demande des entreprises et des gouvernements, ainsi que de la montée en cadence des processeurs Ice Lake utilisatn le procédé 10 nm.

Au sein de DCG, les ventes aux entreprises et aux gouvernements ont augmenté de 53 % d'une année sur l'autre, tandis que les ventes de produits pour le Cloud ont diminué de 5 % d'une année sur l'autre.

Nous soupçonnons qu'Intel perd à la fois des parts de marché et réduit les prix dans son segment Cloud.

Au cours du trimestre, le taux de marge brute a reculé de 240 points de base séquentiellement à 53,6%, ce que nous attribuons à des pressions concurrentielles plus fortes et à un mix accru de produits 10 nm.

Pour 2021, le chiffre d'affaires total a augmenté de 1,5 % pour atteindre 79 milliards de dollars, grâce aux ventes record de CCG, à l'Internet des objets et à Mobileye.

La direction s'attend à ce que les ventes du premier trimestre soient d'environ 18,3 milliards de dollars.

Intel expédiera ses premiers processeurs pour serveur (Sapphire Rapids) de nouvelle génération aux clients du Cloud au cours du premier trimestre, ce qui, selon nous, est essentiel pour qu'Intel atténue la perte de part au profit d'AMD.

Alors que la société devrait fournir des orientations pour l'année complète lors de sa réunion des investisseurs en février, nous prévoyons que les revenus de 2022 seront en baisse d'environ 7% d'une année sur l'autre (ou de 1 % si l'on exclut la cession de son activité NAND) et que le taux de marge brute d'Intel en 2022 devrait se situer dans le bas de sa fourchette cible de 51% à 53% pour les prochaines années.

La direction a également maintenu son objectif de dépenses d’investissement pour 2022 de 25 à 28 milliards de dollars.

Bien que nous pensons qu'Intel a beaucoup à prouver sur sa capacité à exécuter sa stratégie IDM 2.0, nous pensons que la feuille de route des processus d'Intel jusqu'en 2025 semble convaincante car elle comprend des augmentations de performances annuelles, l'adoption de la lithographie EUV et une nouvelle structure de transistor pour 2024.

La stratégie visant à redevenir leader sur le plan technologique en 2025 sera semée d'embûches, mais nous admettons que le passage des transistors à effet de champ fin à la prochaine structure de transistor (gate-all-around) pourrait être un point d'inflexion qui permettra à Intel de revenir à la parité avec l’industrie.

Lors la conférence téléphonique, Pat Gelsinger a noté qu'Intel était sur la bonne voie pour déployer son processus Intel 4 en 2023 avec la lithographie EUV, qui, selon nous, sera initialement utilisée pour ses produits PC.

Nous nous attendons à ce qu'Intel lance des produits de processeur de serveur sur le processus 3 nm de TSMC en 2023 pour l'aider à lutter contre les progrès récents d'AMD dans le marché des serveurs, en particulier chez les clients du Cloud.

Cependant, TSMC a déjà connu un retard avec son processus 3 nm qui était censé être disponible pour les iPhones 2022 d'Apple qui seront lancés en septembre.

Un retard important chez TSMC pourrait être problématique pour Intel, mais pour l'instant, nous ne pensons pas que les produits 3 nm d'Intel qui seront fabriqués chez TSMC risquent d'être retardés, car TSMC commencera la production en 3 nm au second semestre 2022.

Au cours du quatrième trimestre, les marges d'exploitation DCG d'Intel sont passées de 800 points de base séquentiellement à 24 %, la direction citant une part plus importantes de produits 10 nm, ce qui a un effet dilutif sur les marge et un investissement accru pour les produits pour centres de données (DCG) d'Intel.

Nous postulons que certains de ces coûts accrus sont liés aux premiers processeurs de serveur 3 nm d'Intel fabriqués par TSMC.

© Morningstar, 2021 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.