En septembre dernier, Vivendi (« No Moat ») se séparait de sa filiale musicale Universal Music Group (« Narrow Moat »). Cotée à 18,5 euros par action, le titre s’envolait de 35% le premier jour avant d’entamer un lent recul vers 21 euros aujourd’hui.

Une telle déconvenue n’est pourtant pas très fréquente dans les opérations « spin-off », c’est-à-dire lorsqu’une société décide de distribuer à ses actionnaires les actions d’une activité qu’elle ne souhaite plus consolider, ou qu’elle la cote directement en Bourse.

112 milliards de dollars

L’an dernier, aux Etats-Unis, pas moins de 17 opérations de ce type (sur 34 annoncées) pour un montant total de 112 milliards de dollars ont eu lieu. 2022 pourrait également être une année active pour ce type de transaction.

Parmi les opérations les plus emblématiques, on peut relever la cotation de Qualtrics par sa maison-mère SAP (« Narrow Moat »), la scission de Warner Media par AT&T (« Narrow Moat »), les ventes de GE Energy et GE Healthcare, la cotation de l’activité diabète de Becton Dickinson (« Narrow Moat »).

En 2022, parmi les opérations attendues figurent par exemple la cotation partielle de Mobileye, aujourd’hui dans le giron d’Intel (« Wide Moat »).

Surperformance sur un an

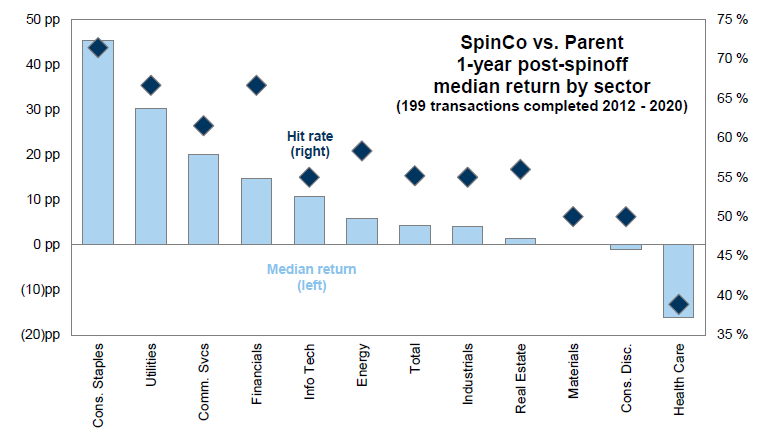

Dans une étude sur ces transactions publiée le 7 février, les analystes de Goldman Sachs observent que les sociétés scindées surperforment en moyenne de 4 points de pourcentage leur ancienne maison-mère.

Performance comparée du spin-off par rapport à la société-mère sur 1 an par secteur (%)

Source: Goldman Sachs

Sur la base de 361 opérations réalisées, ils estiment que les principaux facteurs de cette surperformance sont : 1) une valorisation plus modérée que celle de la maison-mère ; 2) des anticipations de croissance bénéficiaire plus faibles ; 3) une profitabilité (marge nette) attendue plus faible.

La combinaison de ces trois critères offrirait d’ailleurs la meilleure performance en Bourse pour la société scindée.

Valorisations, activisme et réglementation

Quels sont les motivations de telles opérations ? L’une des plus compréhensibles est la mauvaise allocation du capital, souvent mise en exergue par des investisseurs activistes.

La progression des marchés financiers et des multiples de valorisation et la multiplication des opérations d’introduction en Bourse crée un environnement favorable.

De même, les nombreuses levées de fonds de SPACs qui disposeraient de 144 milliards de dollars prêts à s’investir et qui cherchent des cibles.

Enfin, la pression réglementaire, notent les analystes de Goldman Sachs, est à considérer. Le changement de doctrine de la FTC aux Etats-Unis pourrait conduire certains groupes devenus trop dominants sur leur marché à céder des actifs.

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.