Vous pouvez pratiquement trouver toutes les actions des marchés développés dans un fonds qui prétend investir selon des critères ESG.

En dehors d'une poignée d’industries, il y a peu d'entreprises que les gestionnaires ESG semblent ne pas vouloir détenir.

Pour les investisseurs, cela signifie que leur argent peut être investi dans presque toutes les actions imaginables, de sorte que les investisseurs ayant des préférences ESG spécifiques doivent creuser dans les portefeuilles des fonds labellisés ESG, car ils contiennent probablement des actions auxquelles ils ne s’attendent pas.

Ce fait n'est en soi pas une condamnation de l'investissement ESG, mais il reflète plutôt la réalité selon laquelle l'ESG est loin d'être une discipline établie.

Les fournisseurs de notation sont souvent en désaccord sur le niveau de risque ESG pour une entreprise particulière, tandis que les investisseurs ESG ne sont pas d'accord sur la meilleure façon d'utiliser ces stratégies pour respecter leurs objectifs en matière d’investissement durable.

Du coup, l’éventail des approches ouvre la porte à presque toutes les actions pour entrer dans un portefeuille ESG.

Qu'est-ce qu'une action ESG ?

Les investisseurs basés aux États-Unis à la recherche de fonds durables ont toujours un éventail limité d’options. La plupart des fonds ayant un mandat ESG clair se trouvent dans les catégories Morningstar mixtes, les fonds de grandes capitalisations US et internationales étant les deux plus populaires.

Nous avons regroupé les inventaires de tous les portefeuilles ESG et non ESG de ces deux groupes de fonds pour voir dans quelle mesure leurs approches différaient.

Un phénomène nord-américain…

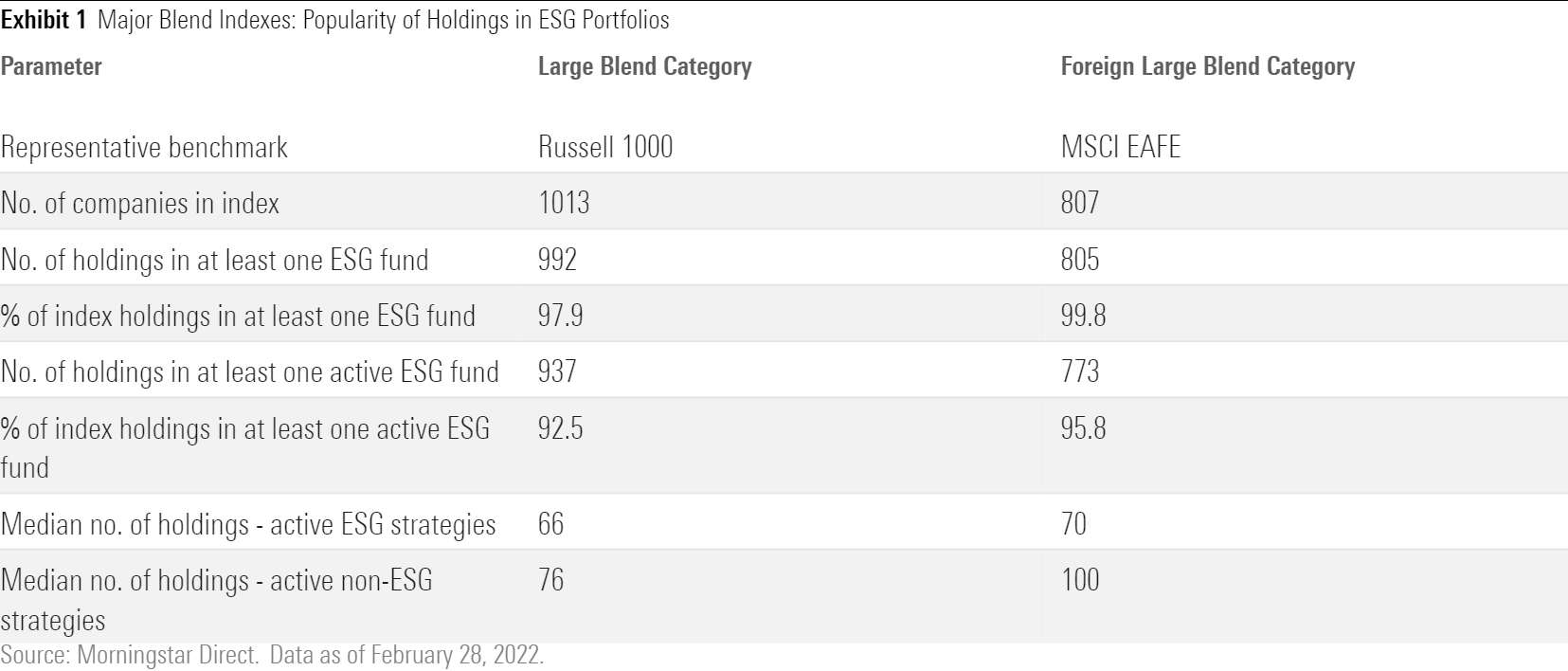

Comme le montre l'Illustration 1, presque toutes les actions de l'indice Russell 1000, qui est l'indice de référence le plus courant des fonds mixtes, sont détenues par au moins un fonds mixte large commercialisé sur la base d’un mandat ESG explicite.

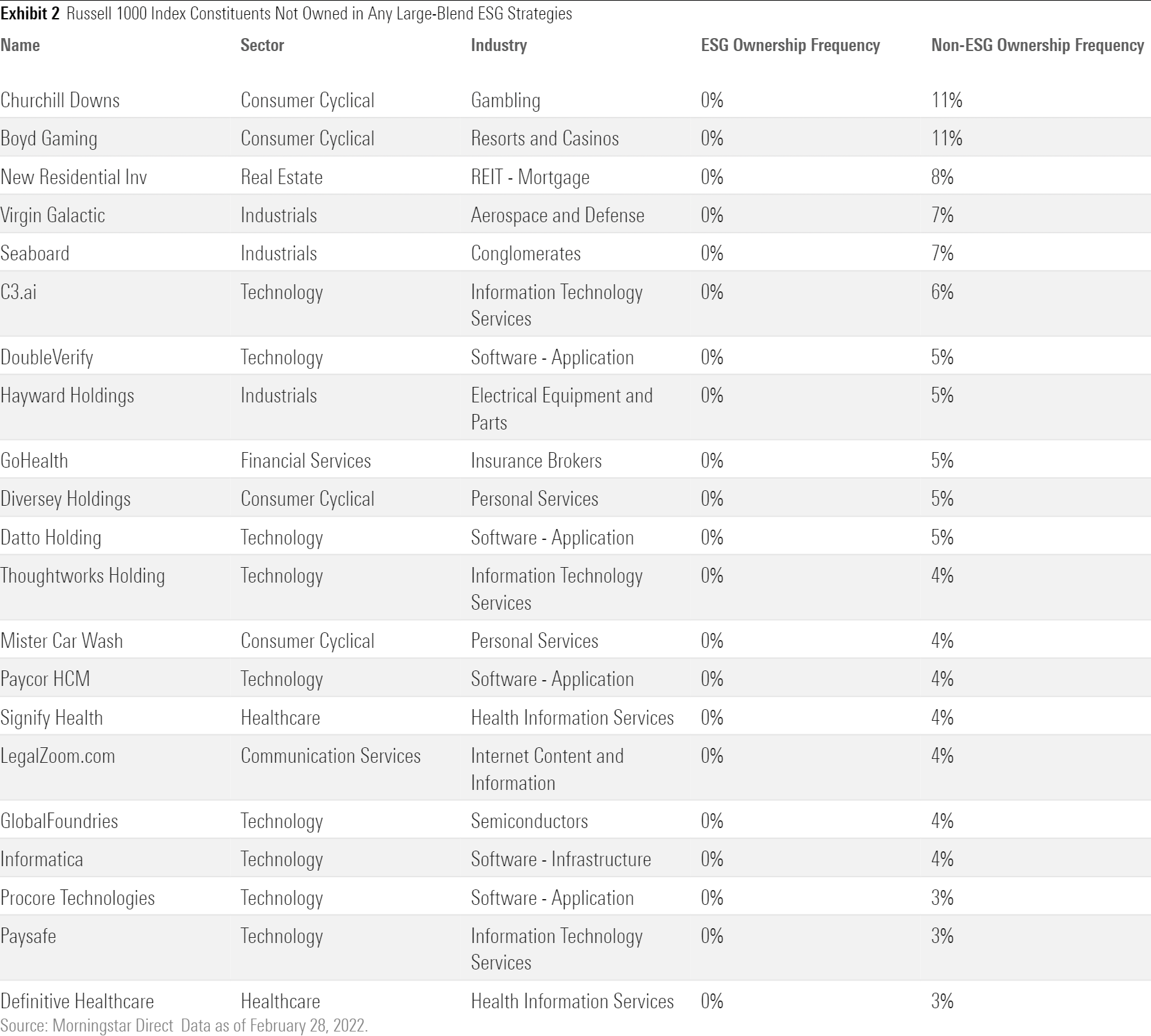

Seules 21 des 1.013 entreprises de l'indice en février 2022 ne faisaient pas partie d'au moins une stratégie ESG à grande échelle.

Cela signifie que 98 % des composants de l'indice, soit 99,7 % de la capitalisation boursière de l'indice de référence, sont qualifiés d'ESG selon au moins un gestionnaire d'actifs.

La plupart de ces 21 sociétés (énumérées dans le tableau 2) figurent parmi les 25 plus petites actions de l'indice.

Il n'y a que 97 stratégies intentionnelles ESG dans la catégorie des grandes capitalisations mixtes, de sorte que la large propriété n'est pas due au grand nombre de fonds essayant de remplir leurs portefeuilles.

Ce n'est pas non plus le résultat de stratégies ESG tentaculaires et passives ; plus de 92 % des actions de l'indice Russell 1000 apparaissent dans au moins un fonds ESG actif.

…et international

Ce n'est pas un phénomène uniquement américain.

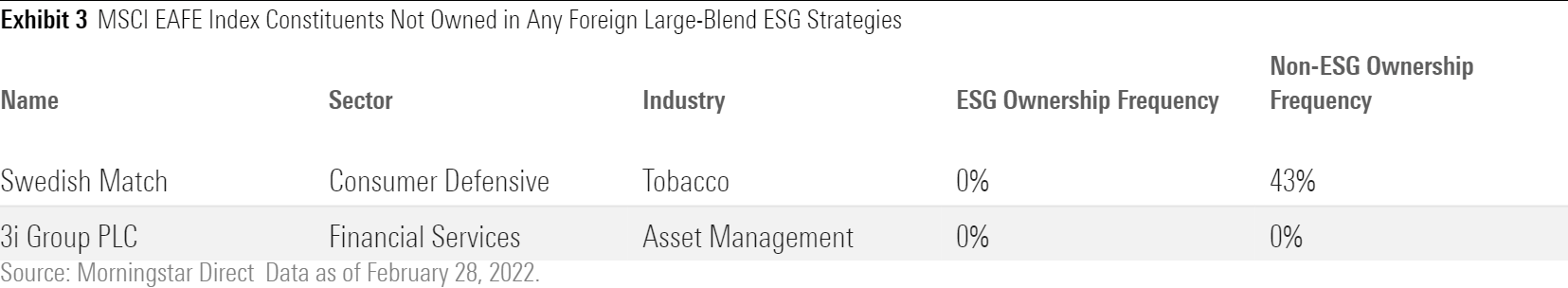

Au moins un fonds d’actions internationales mixte avec un mandat ESG explicite détient tous les 807 composants de l'indice MSCI EAFE (indice pays développés hors Etats-Unis et Canada) sauf deux (voir l’illustration 3).

Cela signifie qu'au moins un fonds durable considère que 99,8 % des entreprises de l'indice de référence répondent à certains critères ESG.

Encore une fois, ce n'est pas le résultat de la taille de l’échantillon retenu ou l’influence croissante des stratégies passives.

Il n'y a que 34 stratégies ESG dans la catégorie des stratégies d’actions internationales de grande capitalisation, et 96 % des actions de l'indice MSCI EAFE apparaissent dans au moins une des 19 stratégies actives.

Cette volonté des gérants ESG de détenir presque toutes les actions n'est pas nécessairement une remise en question de l’ESG.

Effet de taille

Cependant, un facteur susceptible d’expliquer cette situation peu triviale est que les systèmes de notation ESG actuels ont tendance à favoriser les grandes entreprises par rapport aux plus petites.

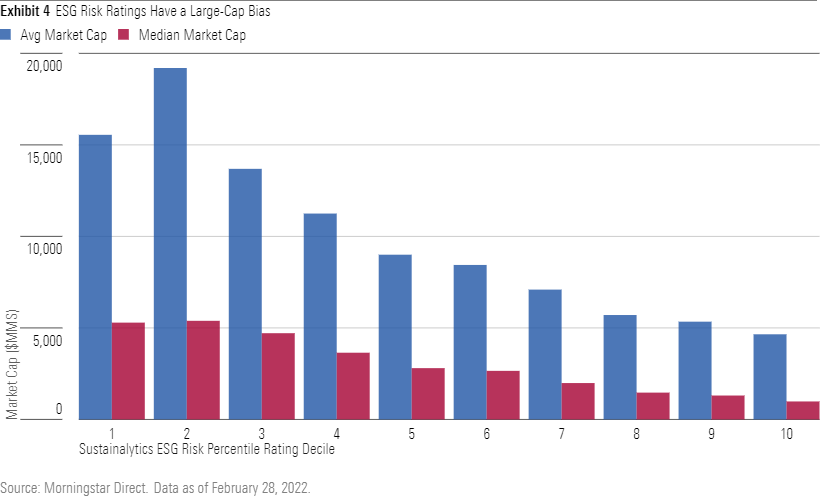

Le tableau 4 détaille les notations de risque ESG de Sustainalytics par décile pour toutes les entreprises basées aux États-Unis.

Le centile de la cote de risque est basé sur la cote de centile de Sustainalytics (une société de Morningstar) sur l'ensemble de son univers de couverture.

Il existe un lien clair entre la capitalisation boursière et la note ESG : plus l'entreprise est grande, plus il y a de chances qu’elle dispose d’une meilleure note ESG (les déciles inférieurs sont meilleurs).

Pour les gérants ESG qui exécutent des filtres d'exclusion basés sur les notations ESG, ce biais de capitalisation boursière dans les notations elles-mêmes pourrait les pousser vers les plus grands noms de l'indice.

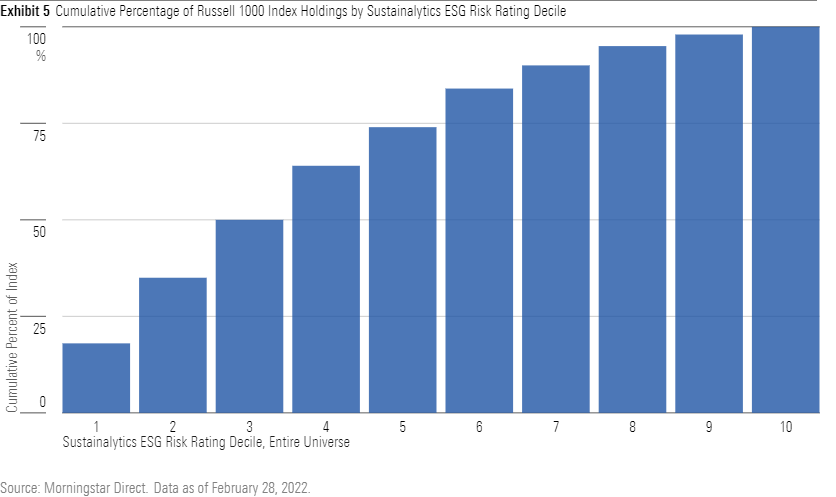

Les données semblent soutenir cette thèse. L'Annexe 5 montre la distribution des scores de risque ESG de Sustainalytics pour l'indice Russell 1000.

Plus de 75 % des composants de l'indice se classent dans la moitié inférieure des scores de risque ESG pour l'univers total de Sustainalytics, tandis que seulement 4 % de l'indice Russell 1000 se classent dans les trois déciles les plus élevés.

Ce n'est pas un problème propre à Sustainalytics ; d'autres fournisseurs de données montrent des situations similaires.

Compte tenu de ce biais, les gérants ESG ne devraient avoir aucun problème à trouver des entreprises qu'ils peuvent détenir sur la base d'une notation tierce.

Il n'est donc peut-être pas si curieux que presque toutes les grandes capitalisations soient détenues par un gérant ESG.

La question de savoir si les actions à grande capitalisation méritent ou non des classements plus élevés que les plus petites est un débat différent, mais il est prouvé que les notations ESG font qu'une grande partie de l'indice est éligible à la détention par des fonds ESG.

Où sont les différences ?

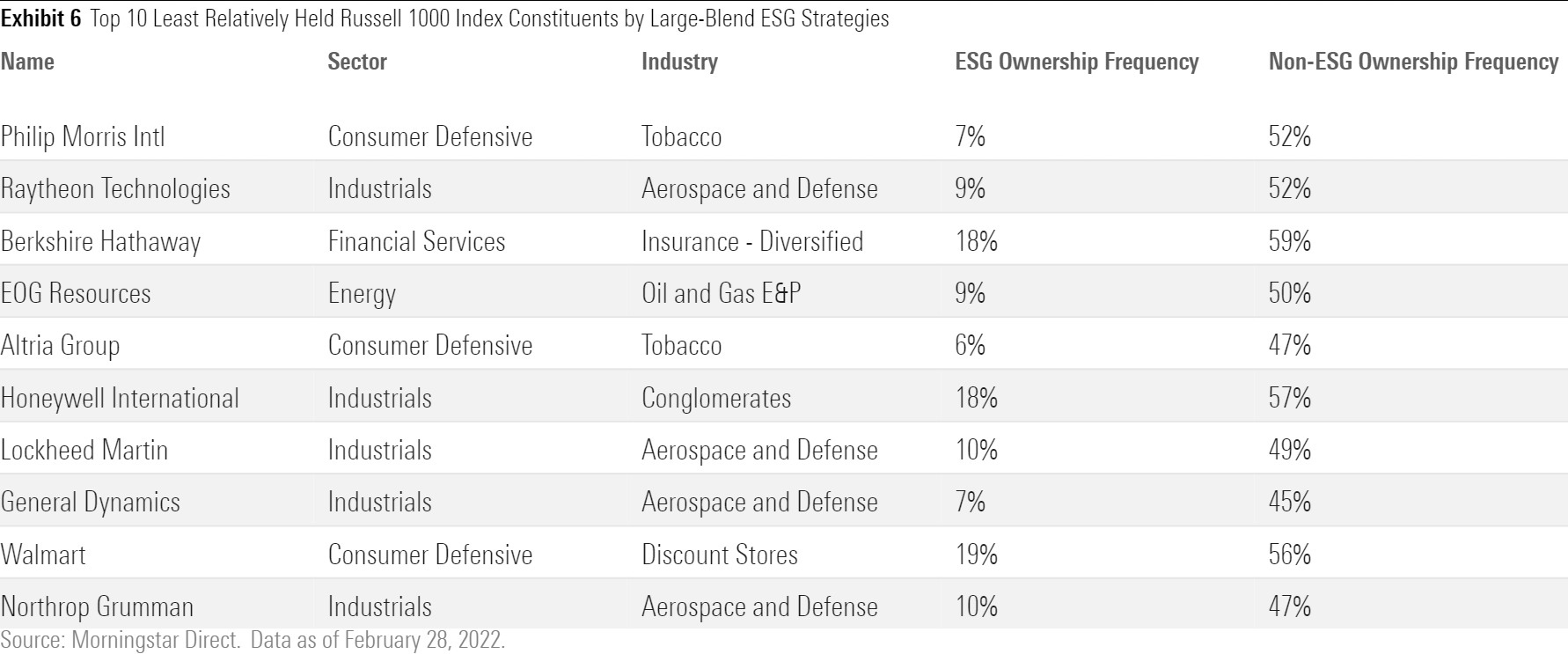

Les investisseurs ESG ont tendance à détenir beaucoup moins certains types d'actions.

Très peu d'entre eux possèdent les « actions du péché » (« sin stocks ») classiques, telles que les sociétés de tabac, d'alcool, d'armes et de jeux, entre autres, comme le montre la figure 4.

Parmi les stratégies axées sur les États-Unis, les compagnies de tabac, telles que Philip Morris et Altria, n'apparaissent pas dans de nombreux portefeuilles ESG, alors qu'elles apparaissent dans environ la moitié des fonds non ESG.

Les fonds ESG ignorent également la plupart du temps les entrepreneurs en armement et en défense comme Raytheon Technologies, Lockheed Martin et General Dynamics, qui sont courants chez les gestionnaires traditionnels.

Et les deux composants de l'indice Russell 1000 les plus évités par les fonds ESG sont liés au jeu : Churchill Downs et Boyd Gaming.

Le tableau 7 montre les mêmes tendances dans les fonds internationaux.

Les compagnies de tabac représentent quatre des 10 actions les plus évitées dans les fonds ESG par rapport à leurs homologues non ESG.

Moins de portefeuilles ESG détiennent les actions liées au jeu du MSCI EAFE, et ils évitent également les brasseurs, notamment Heineken, Carlsberg et Anheuser-Busch InBev.

Cependant, les fonds durables excluent ces types d'entreprises depuis des décennies, depuis que les approches ESG étaient connues sous le nom de stratégies d'investissement socialement responsable.

Outre les « sin stocks », il ne semble pas qu'un nouveau consensus ait émergé sur les mérites ESG d'autres industries ou entreprises.

Quelles conclusions ?

Cela montre qu'il est toujours payant de savoir ce que vous possédez.

Ne présumez pas qu'un portefeuille labellisé ESG reflétera votre conception de l'ESG.

L'ambiguïté n'est pas un nouveau dilemme en matière de gestion de placements.

De nombreux fonds, par exemple, se présentent comme des stratégies axées sur la « qualité », mais il n'existe pas de définition unique d'une entreprise de qualité (même si ces dernières ont souvent des caractéristiques similaires en termes de rentabilité du capital investi, de génération de cash ou de solidité du bilan).

Pourtant, si toutes les actions peuvent être interprétées ou notées comme favorables sous l’angle de l'ESG, qu'offrent les portefeuilles ESG que les investisseurs ne pourraient pas obtenir d'un fonds indiciel passif traditionnel ?

On pourrait dire que l'actionnariat généralisé des fonds ESG est une bonne chose, car cela pourrait mettre davantage de pression sur les directions des entreprises pour qu'elles accordent la priorité à la durabilité.

Dans ce cas, la véritable clé semble donc être de trouver des gérants qui soient des sélectionneurs de titres différenciés et capables de convaincre les dirigeants d’entreprises d'adopter des politiques plus durables.

En pratique, une stratégie ESG « buy-and-hope » (« acheter et espérer ») dans laquelle un gérant achète une action en espérant passivement que son profil ESG s'améliore n'est pas différente d'une stratégie non intentionnelle ESG.

Les opinions ne manquent pas dans le domaine en plein essor de l'ESG.

Cela signifie des choses très différentes pour différents investisseurs et gérants de portefeuilles.

Il reste à voir si des points de vue consensuels émergeront sur les mérites ESG des entreprises ou des secteurs d’activité.

Différenciation des approches ESG

En fin de compte, les gérants auront du mal à vendre des stratégies non différenciées, ce qui les incite à développer leur propre approche en matière d’ESG.

Les investisseurs doivent continuer à s'attendre à une grande variation en termes de portefeuille entre les fonds ESG et seraient bien servis pour faire leurs devoirs sur les stratégies avant d'investir.

Les investisseurs qui cherchent à filtrer le bruit peuvent utiliser la notation du niveau d'engagement ESG de Morningstar comme point de départ.

La notation, appliquée au niveau de l'entreprise et du fonds, est une évaluation qualitative du rôle réel de l'ESG dans une stratégie d'investissement.

Ce point de données peut aider les investisseurs à trouver des stratégies ESG adaptées à leurs besoins.

Ce n'est pas un système indulgent, et seuls les fonds qui, selon notre équipe ESG, sont vraiment avancés dans leur approche de l'investissement ESG obtiennent des scores supérieurs à un niveau « Basique ».

Une analyse récente des sociétés de gestion et leur niveau d’engagement est disponible ici.

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.