![]()

Au milieu de la volatilité récente des marchés boursiers, plusieurs fabricants de semi-conducteurs ou d’équipementiers pour l’industrie ont considérablement chuté et semblent désormais attrayants par rapport à nos estimations de juste valeur.

Malgré la pénurie continue de puces, nous pensons que les investisseurs s'inquiètent à juste titre du ralentissement de la demande sur les grands marchés finaux tels que les PC et les smartphones.

Nous prévoyons que de nombreuses fabricants de puces continueront d'enregistrer de solides résultats en 2022, mais nous prévoyons un ralentissement en 2023 à mesure que la demande diminuera et que de nouvelles offres seront mises en ligne.

Par conséquent, nous sommes plus positifs sur les entreprises disposant d’un rempart concurrentiel étendu et sous-évalués qui, selon nous, sont les plus exposés aux tendances séculaires telles que l'intelligence artificielle, le cloud computing, les puces automobiles, la 5G et d'autres vecteurs de croissance prometteurs.

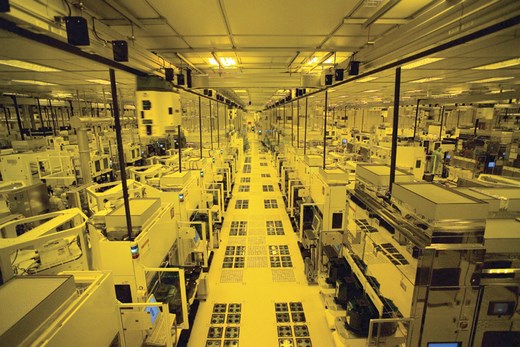

Notre meilleur choix parmi les fabricants d'équipements est ASML (« Wide Moat »).

Nous pensons que la demande de pointe pour les équipements de lithographie « Extreme Ultra Violet » (EUV) d'ASML s'avérera relativement résistante à un ralentissement potentiel du marché des semi-conducteurs.

Avec TSMC (« Wide Moat »), Intel (« Wide Moat ») et Samsung Electronics (« Wide Moat ») qui se disputent tous le leadership des procédés de fabrication les plus avancés, nous nous attendons à ce qu'ASML soit le principal bénéficiaire grâce à sa domination dans la technologie EUV.

Au cours de son premier trimestre, ASML a enregistré 7 milliards d'euros de réservations de systèmes, dont 2,5 milliards d'euros de systèmes EUV.

Le carnet de commandes d'ASML s'élève désormais à 29 milliards d'euros, ce qui nous donne confiance dans nos hypothèses de croissance du chiffre d'affaires (12% CAGR jusqu'en 2026).

ASML se négocie en territoire 5 étoiles et à une décote intéressante par rapport à notre juste valeur de 696 euros par action (800 dollars).

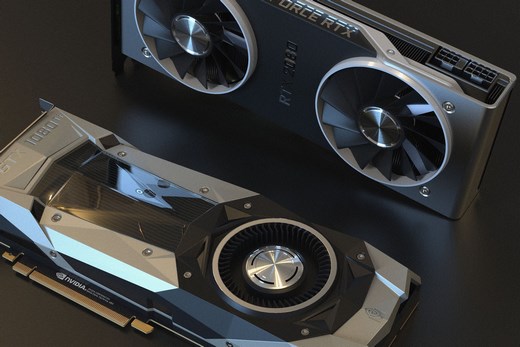

Nous considérons Nvidia (« Wide Moat ») le plus favorablement parmi les concepteurs de puces sans usine (« fabless »), compte tenu de ses prouesses en matière de calcul accéléré et de sa domination sur le marché des processeurs graphiques (GPU) dans les jeux sur PC et les centres de données.

Les actions de Nvidia se négocient désormais avec une légère décote par rapport à notre estimation de juste valeur de 200 dollars par action.

Bien que les pairs sans usine tels que Qualcomm (« Narrow Moat ») et AMD (« Narrow Moat ») se négocient avec une remise plus importante, nous pensons que l'activité de Nvidia est structurellement plus alignée sur les tendances séculaires susmentionnées (en particulier l'informatique accélérée dans les centres de données).

Nous ne voyons aucun signe de ralentissement des activités de centre de données de Nvidia, avec Metaverse, l'IA et d'autres investissements dans le cloud qui devraient rester élevés.

Nvidia publie ses résultats du premier trimestre le 25 mai et nous nous attendons à des résultats solides et à de bonnes perspectives grâce au dernier GPU Hopper H100 de la société pour les centres de données qui sera lancé plus tard cette année.

Nous estimons que le segment des centres de données augmentera d'au moins 40 % au cours de l'exercice fiscal 2023 alors que des clients tels que Microsoft, Amazon et Alphabet investissent dans les GPU pour centres de données pour gérer les charges de travail internes et externes telles que le traitement du langage naturel et les moteurs de recommandations.

Cela dit, nous pensons que Nvidia devrait faire face à des vents contraires sur la demande dans son segment des jeux au cours des prochains trimestres alors que les conditions économiques se détériorent.

Nous estimons que les marchés finaux axés sur la consommation courent un plus grand risque de ralentissement.

Bien que la baisse des prix des crypto-monnaies ait causé des problèmes à Nvidia à la fin de 2018 et au début de 2019, nous ne nous attendons pas à ce que la récente volatilité des cryptos ait un impact aussi important sur l'entreprise, étant donné que la composition des revenus de l'entreprise s'oriente désormais davantage vers le centre de données.

La société a également récemment augmenté son pipeline de gains de conception automobile sur six ans à 11 milliards de dollars, contre 8 milliards de dollars.

L'automobile est encore une petite entreprise pour Nvidia, mais ses systèmes Drive PX seront adoptés par Mercedes Benz et Jaguar Land Rover pour les véhicules qui seront lancés en 2025 et plus tard.

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.