En dehors du NASDAQ Composite, qui affiche une baisse de 29% sur ses plus hauts de novembre, et des marchés émergents qui perdent 19,5%, les marchés mondiaux, notamment l’indice S&P 500 (-18,1%) et le CAC 40 (-17,4%) se rapprochent à nouveau d’une baisse de 20% qui caractérise une correction boursière.

Lorsque de telles phases de correction surviennent, les stratégistes et gérants de portefeuilles cherchent souvent à déterminer le moment où les marchés « capitulent », c'est-à-dire une situation où les flux vendeurs « s'épuisent » et qui constitue le préambule à un rebond durable des marchés.

Les investisseurs cherchent en fait à déterminer un point de retournement – ce que chez Morningstar nous considérons comme une perte de temps dans une perspective de long terme car il nous semble plus important de focaliser son attention sur les fondamentaux et la valorisation, plutôt que de chercher à prévoir ce que va faire le marché (voir les principes d'investissement de Morningstar Investment Management).

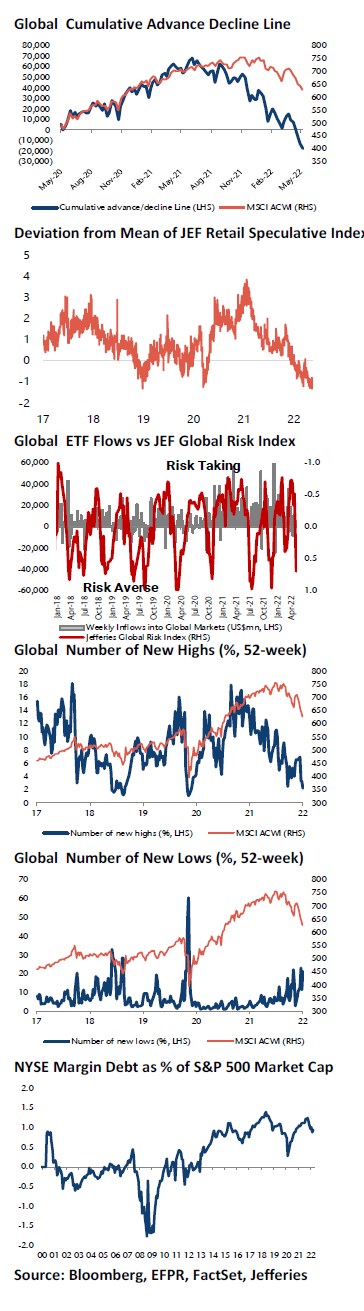

Pour les investisseurs qui chercheraient à déterminer si « capitulation » des marchés il y a, voici quelques indicateurs financiers suivis par certains stratégistes.

Un premier indicateur qui peut être considéré porte sur la collecte des fonds.

Selon des données citées par la banque Jefferies, la décollecte des fonds actions a atteint 46 milliards de dollars au cours des six dernières semaines, chiffre que l’on peut comparer aux 91 miliards de dollars de décollecte constatés entre le 20 février et le 25 mars 2020, en pleine correction boursière liée au COVID (les marchés avaient alors plongé de 34% en six semaines).

D’autres indicateurs techniques, comme les achats avec effet de levier, le positionnement des acheteurs spéculatifs ou le pourcentage de titres ayant atteint des plus hauts sur l’ensemble des valeurs cotées indiquent également un pessimisme certain des investisseurs (voir graphiques ci-après), confirmé par une récente enquête d’opinion.

Il y a également le niveau de valorisation des actions. Celui-ci a fortement reculé en raison de la remontée des taux d’intérêt et des incertitudes sur les perspectives de croissance de l’économie et des profits des entreprises.

Mais il est encore loin des niveaux les plus extrêmes observés lors des précédents krachs boursiers. A 17x les résultats attendus à 12 mois, le P/E de l’indice S&P 500 est encore bien au-dessus des multiples de 8,8x, 10,1x, 13,8x ou 13,4x observés respectivement aux points bas de la crise financière de 2008 (20 novembre), de la crise de la dette en zone euro (3 octobre 2011), de la correction de fin 2018 (25 décembre) ou de la pandémie de COVID (23 mars 2020).

Comment gérer un tel environnement ? Dans un post sur son blog « Big Picture », Barry Ritholtz, co-fondateur de la société de gestion Ritholtz Wealth Management, fait dix recommandations aux investisseurs.

Parmi ces dix recommandations, certaines nous semblent particulièrement pertinentes.

Ritholtz conseille ainsi de constituer des positions de manière progressive et pas en une seule fois, pour se prémunir du risque d’erreur dans l’anticipation d’un point bas de marché.

Il conseille de recherche des asymétries, c’est-à-dire des positions où le risque de baisse supplémentaire est bien plus faible que le potentiel de rebond.

Il recommande également d’éviter d’utiliser des options ou l’effet de levier. « Les pros utilisent les options pour gérer leurs risques – essentiellement définir à l’avance le niveau de pertes » qu’ils sont prêts à supporter, écrit-il.

Il rappelle enfin que parier sur la baisse (« shorter » en anglais) est une activité très risquée.

Enfin, un conseil en phase avec les recommandations de Morningstar : avoir un plan pour le long terme et s’y tenir.

Les déviations et phases de volatilité des marchés doivent toujours être perçues comme des moments où des opportunités émergent et sont achetables à bon compte, comme nous le soulignons régulièrement sur ce site.

Signes de capitulation: les indicateurs suivis par Jefferies

Source: Jefferies

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.