Pour recevoir nos informations et analyses sur les marchés, les titres et les fonds, abonnez-vous à notre lettre d'information hebdomadaire.

Les températures ont peut-être grimpé à travers le monde et aux Etats-Unis ces derniers jours, mais les observateurs des marchés de la crypto-monnaie tremblent.

L'industrie a connu une contraction prolongée et pourrait être au début de ce que l'on appelle un « hiver crypto » : la période de jachère des rendements plats entre les booms et les récessions.

Ces inquiétudes se sont intensifiées la semaine dernière lorsque Celsius, une plate-forme de prêt centralisée pour les crypto-monnaies, a annoncé une suspension temporaire des retraits.

Les personnes qui ont déposé leurs actifs numériques auprès de Celsius se sont réveillées le lundi 13 juin pour constater qu'elles ne pouvaient plus accéder à leurs économies - estimées à plus de 11 milliards de dollars - dans un avenir prévisible.

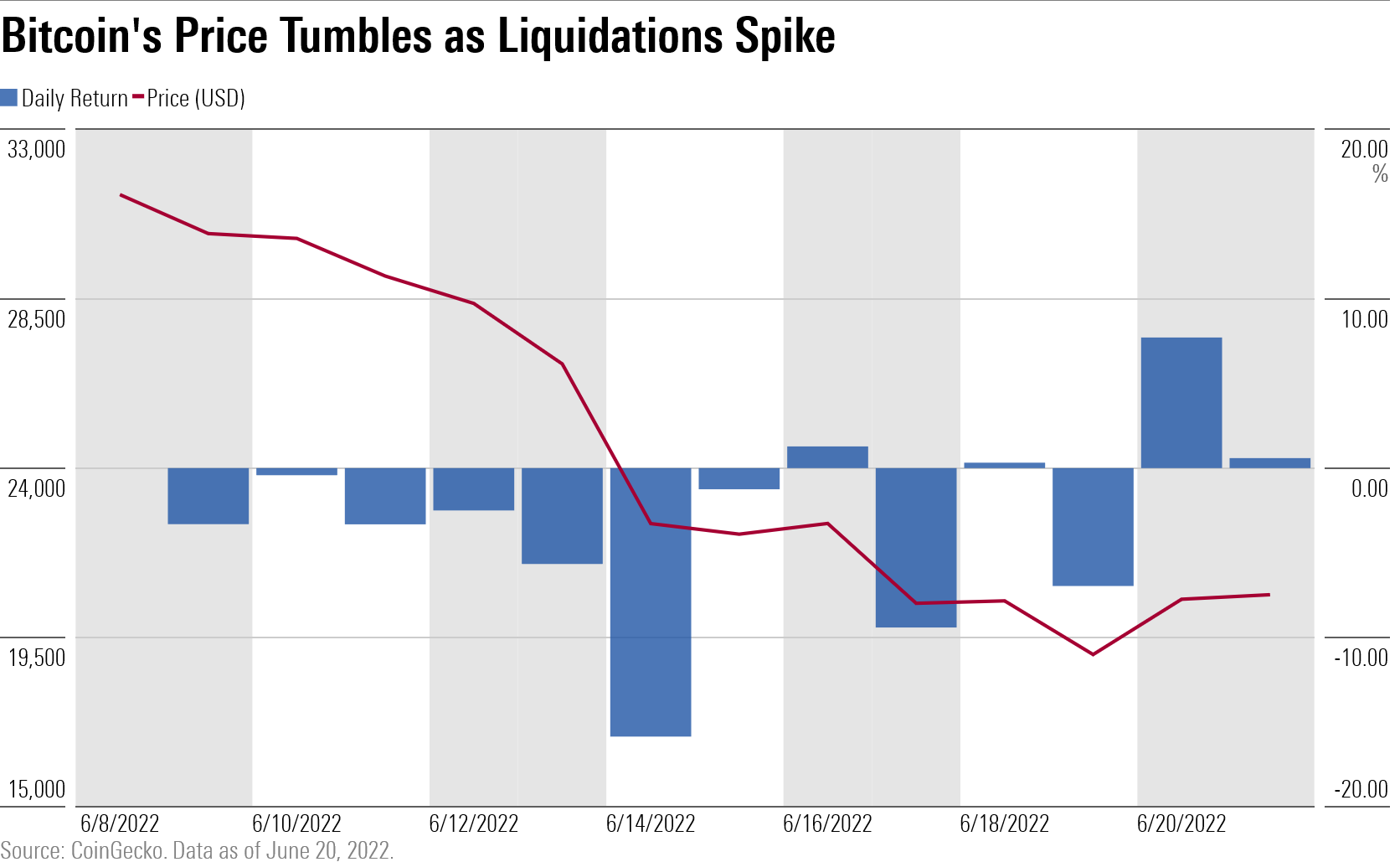

La nouvelle a fait chuter le prix du bitcoin de 29.000 dollars le 11 juin à moins de 20.000 dollars le 18 juin, une chute époustouflante de 39 % même au milieu de la chute continue des prix des crypto-monnaies.

La relation entre un petit prêteur et un géant de 413 milliards de dollars n'est pas immédiatement claire, mais un examen de la relation de cause à effet qui relie les deux révèle comment le circuit fermé de crypto-monnaie peut déclencher une boucle de rétroaction destructrice dans de mauvaises conditions.

Réputation en jeu

Comme de nombreuses conflagrations financières avant elle, l'effondrement de Celsius a commencé dans les médias avec un incident apparemment sans rapport.

Les observateurs de la crypto-monnaie ont commencé à tirer la sonnette d'alarme sur un phénomène de marché le 8 juin connu sous le nom de « de-pegging », où les actifs numériques qui devraient être négociés en tandem commencent à voir leurs prix diverger.

Ici, les deux titres impliqués étaient des incarnations différentes du même actif : l'éther, la crypto-monnaie native de la blockchain Ethereum, et l'éther jalonné, qui est pratiquement identique à l'éther traditionnel, sauf qu'il a beaucoup moins de liquidité.

Comment est-ce possible?

Ethereum subira très probablement une mise à niveau de sa blockchain au cours des 12 prochains mois.

La version améliorée de cette blockchain est en ligne mais actuellement encore en phase pilote.

L'éther jalonné est simplement de l'éther qui a été enfermé dans cet environnement de test.

Le propriétaire de l'éther jalonné a toujours un droit sur cette devise, mais ne peut pas y accéder tant que la version mise à niveau ne remplace pas la version actuelle.

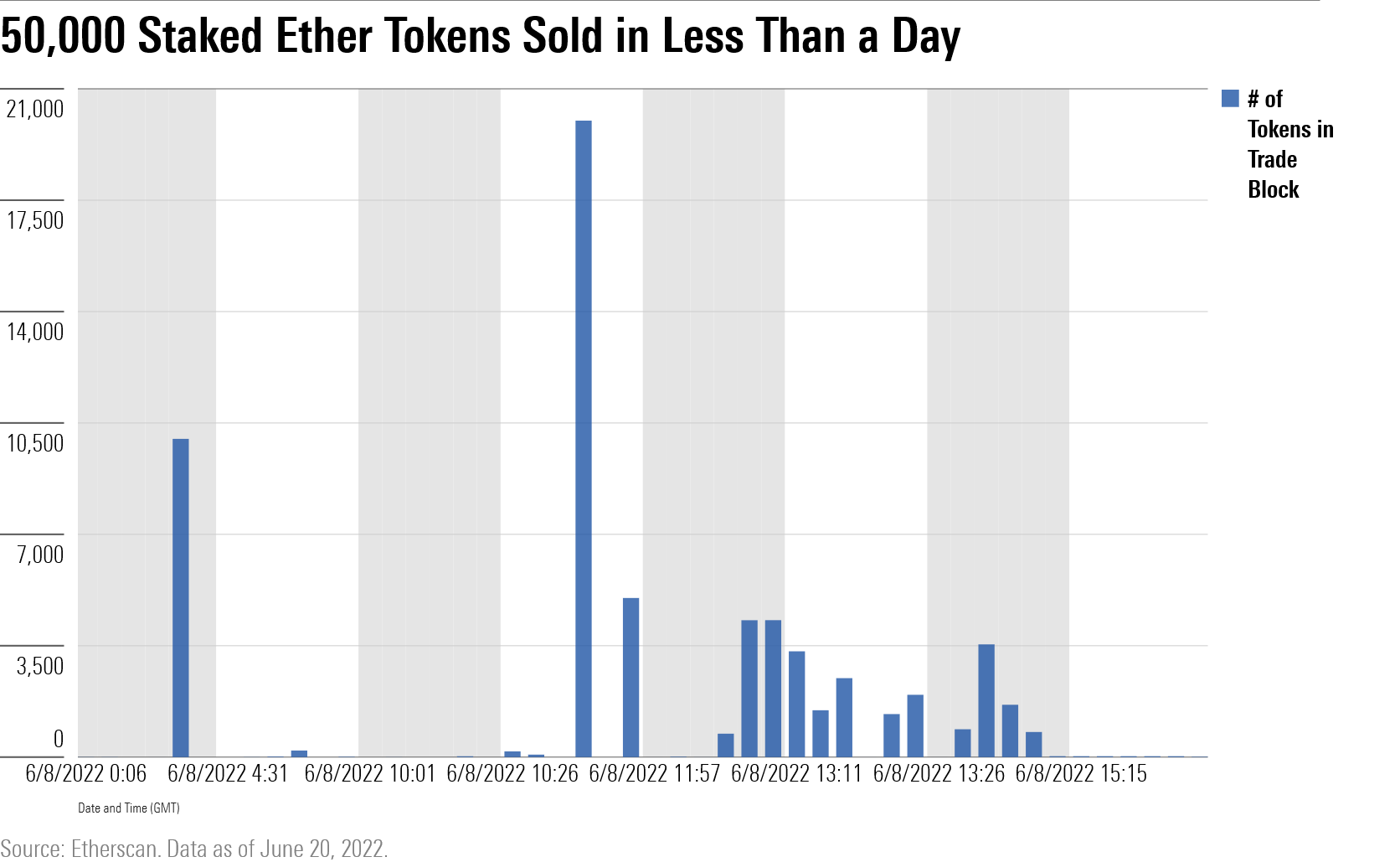

Le 8 juin, un investisseur majeur a déchargé 50.000 de ces jetons d'éther jalonnés en peu de temps.

Cette vente de feu a inondé le marché d'éther jalonné, faisant baisser le prix et brisant le taux de change en éther traditionnel.

Selon la société de recherche blockchain Nansen, Celsius a caché au moins 475 millions de dollars dans cette version jalonnée de la devise.

C'est une position importante, mais bien que l'éther jalonné ne suive pas exactement le prix de l'éther, avec une bonne stratégie de gestion des risques, un prêteur avisé peut généralement faire face à des hausses à court terme du taux de conversion, même pour une position de cette taille.

Hacks et licenciements

Malheureusement, Celsius semble ne pas disposer d’une bonne gestion des risques.

La société avait déjà commis des faux pas par le passé qui avaient mis le prêteur dans une situation bancale – la volatilité du prix de l'éther jalonné n'était que la dernière vague qui l’a mis à mal.

Celsius a annoncé des taux d'intérêt allant jusqu'à 17 % sur les dépôts des clients.

Afin de financer ces taux exorbitants, Celsius a amassé les dépôts de ses clients dans des systèmes de mise en commun d'actifs risqués - l'équivalent cryptographique des obligations à haut rendement.

Deux incidents distincts survenus au cours de l'année 2021 ont fait perdre à Celsius plus de 100 millions de dollars d'actifs, affaiblissant sa situation financière.

Ces pertes se sont produites sur différentes plates-formes financières décentralisées, ou DeFi, qui manquaient de fonctionnalités de sécurité appropriées.

Celsius a subi un coup encore plus dur en mai 2022 lorsque l'effondrement de la crypto-monnaie Luna a forcé l'entreprise à récupérer plus de 500 millions de dollars d'investissements numériques que Celsius avait placé au nom de ses clients dans les coffres de Luna.

Les clients de Celsius sont devenus mécontents de la mauvaise gestion des risques de l'entreprise. Ils ont commencé à se retirer massivement de la plate-forme – selon certains rapports, enlevant jusqu'à 1 milliard de dollars entre mars et mai.

Alors que les investisseurs puisaient les réserves liquides d'éther de Celsius, cette dernière a finalement réalisé qu'elle devrait puiser dans son éther jalonné pour répondre aux rachats, même si ce jeton était sous la pression des poids lourds de la cryptographie.

L'effondrement du taux de change a créé d'importantes pertes non réalisées sur ces positions, laissant à Celsius le choix entre réaliser ses pertes ou endiguer la vague de rachats. L'entreprise a choisi cette dernière voie.

C'est un petit monde après tout

L'effondrement de Celsius se répercute encore sur le marché de la cryptographie, mais les impacts sont diffus et instables.

Personne ne sait où ils s'arrêteront, mais après l'annonce de Celsius, les acteurs du marché de la cryptographie ont commencé la course pour identifier les prochains dominos à tomber.

En quelques jours, l’attention s’est portée sur Three Arrows Capital, un fonds spéculatif appartenant à la célébrité crypto Su Zhu.

Les observateurs de la cryptographie ont basé leurs recherches sur l'activité commerciale dans les portefeuilles, qui contiennent des enregistrements numériques des transactions de crypto-monnaies que n'importe qui peut consulter mais qui masquent l'identité du propriétaire.

Les avertissements ont commencé à émerger lorsqu'un portefeuille attribué à Three Arrows par le fournisseur de données blockchain Nansen a publié une vague de transactions inhabituelles.

Le propriétaire du portefeuille a déchargé une quantité importante d'éther jalonné, le même actif qui avait provoqué la chute de Celsius. Cette multitude de transactions comprenait une vente d'au moins 30.000 jetons dans un bloc.

Si ce portefeuille appartenait effectivement à Three Arrows, pourquoi l'entreprise essaierait-elle de vendre autant d'actifs illiquides en si peu de temps ? Une vente aussi massive pourrait indiquer beaucoup de choses, mais une hypothèse était que Three Arrows devait casser sa tirelire pour répondre aux appels de marge.

Les appels de marge peuvent se produire lorsqu'un fonds emprunte de l'argent pour faire un pari à effet de levier et dépose un actif en garantie. Si le prix de l'actif baisse, le prêteur demande plus d'argent ou de titres pour garantir le prêt.

Ce modèle de transactions ouvrait une possibilité effrayante. Vendre des actifs à des prix bradés pour répondre aux appels de marge indique généralement qu'une entreprise a prélevé plus d'effet de levier qu'elle ne peut mâcher et fait face à une liquidation sur plusieurs fronts à la fois. Si Three Arrows ne pouvait pas rassembler suffisamment d'actifs pour répondre à tous ses appels de marge à temps, ses prêteurs liquideraient automatiquement la crypto-monnaie qu'ils détenaient en garantie.

Le 16 juin, la société a confirmé qu'elle n'avait pas répondu aux appels de marge au cours du week-end.

Three Arrows, autrefois un titan de 10 milliards de dollars du monde des fonds spéculatifs natifs de la cryptographie, était fonctionnellement insolvable.

Le même jour, BlockFi s'est dévoilé comme l'un des prêteurs ayant liquidé Three Arrows.

Three Arrows avait en fait réalisé un investissement en capital-risque dans BlockFi en 2020, soulignant que les cercles financiers au sommet du monde de la crypto-monnaie sont encore assez petits.

Illustrant davantage ce point, le Financial Times a rapporté que Zhu et le propre capital de ses co-fondateurs constituent la majorité des actifs de Three Arrows.

Quid de Tether ?

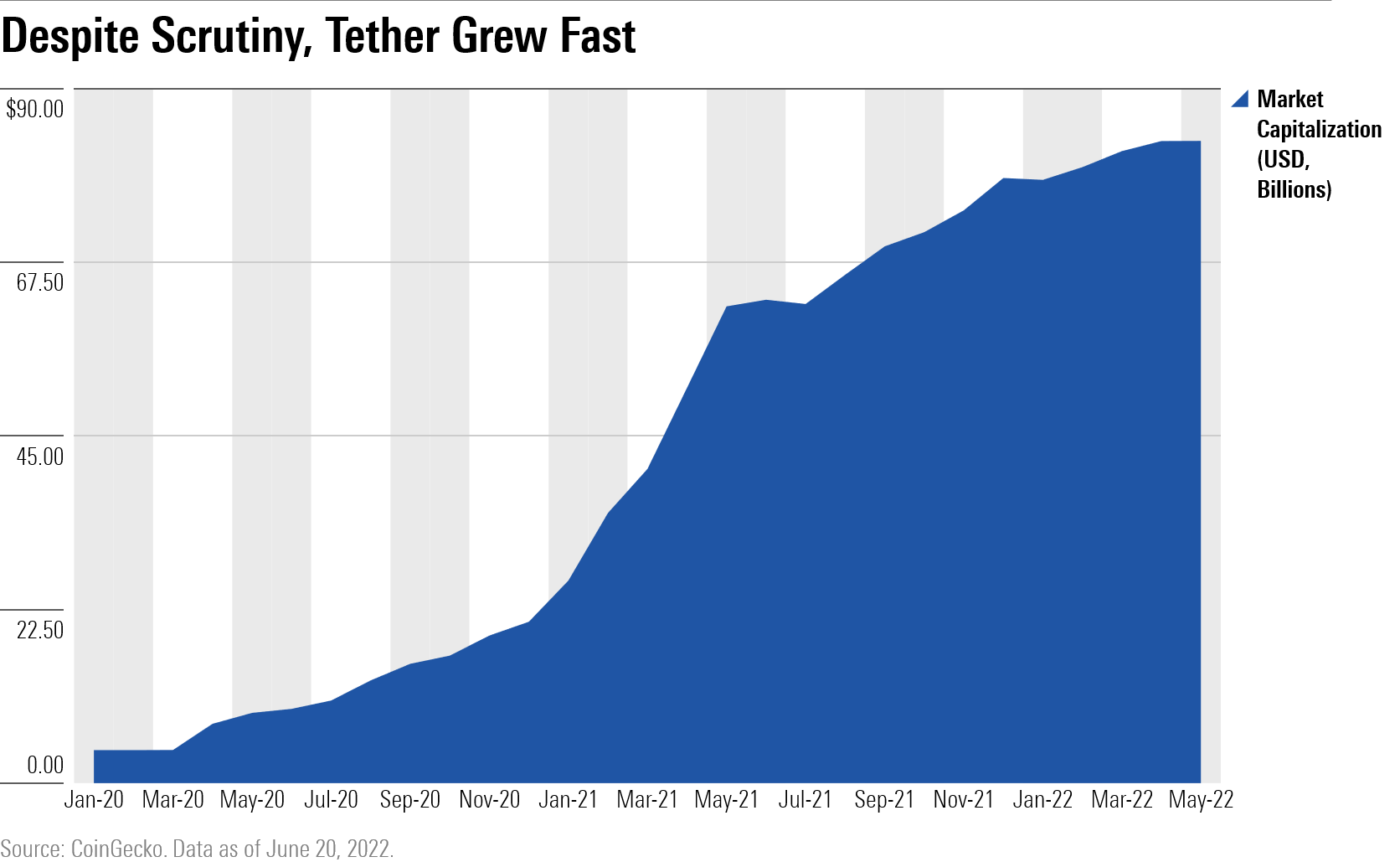

On ne peut pas en dire autant de Tether, le plus grand stablecoin de l'écosystème des crypto-monnaies.

Tether cherche à maintenir un taux de change fixe avec le dollar américain et prétend détenir au moins 1 dollar de titres en espèces pour chaque pièce qu'il émet.

C'est un bon argumentaire de vente, mais Tether compte sur les investisseurs pour le prendre au mot.

La société a contourné les questions sur la qualité de ses réserves pendant des années, choisissant de résister aux vagues d'examen qui ont suivi.

Au lieu d'un audit détaillé de ses avoirs, il n'a offert qu'une déclaration d'attestation d'un cabinet comptable basé aux îles Caïmans.

Tout récemment, la société a rejeté la suggestion de partager les détails de son portefeuille de 40 milliards de dollars d'obligations d'État américaines, affirmant que cela mettrait en péril la « sauce secrète » de la société pour générer des rendements.

Etonnamment, la stratégie de Tether a fonctionné : la devise a explosé en popularité, devenant la troisième plus grande crypto-monnaie par capitalisation boursière et s'intégrant dans le tissu de l'écosystème de trading de crypto-monnaies dans le processus.

La prudence de Tether reste toutefois suspecte, car la sauvegarde des dépôts à plus de 100% ne fait pas de bonnes affaires.

Pour chaque dollar de dépôts que vous recevez, vous devez sortir et dépenser ou gagner plus d'un dollar afin de le garantir.

Dans le passé, cela a conduit les chercheurs à spéculer que Tether a pris des raccourcis pour maintenir un bilan entièrement financé en achetant du papier commercial de qualité inférieure qui génère un rendement plus élevé.

Il y a aussi le fait que Tether compte parmi ses actifs une série de prêts à d'autres acteurs du marché de la crypto-monnaie, y compris Celsius, garantis par le bitcoin.

Bien que Tether aspire à servir de compte d'épargne numérique, il n'y a pas d'assurance des dépôts (FDIC) ni de restriction légale sur les risques qu'il prend.

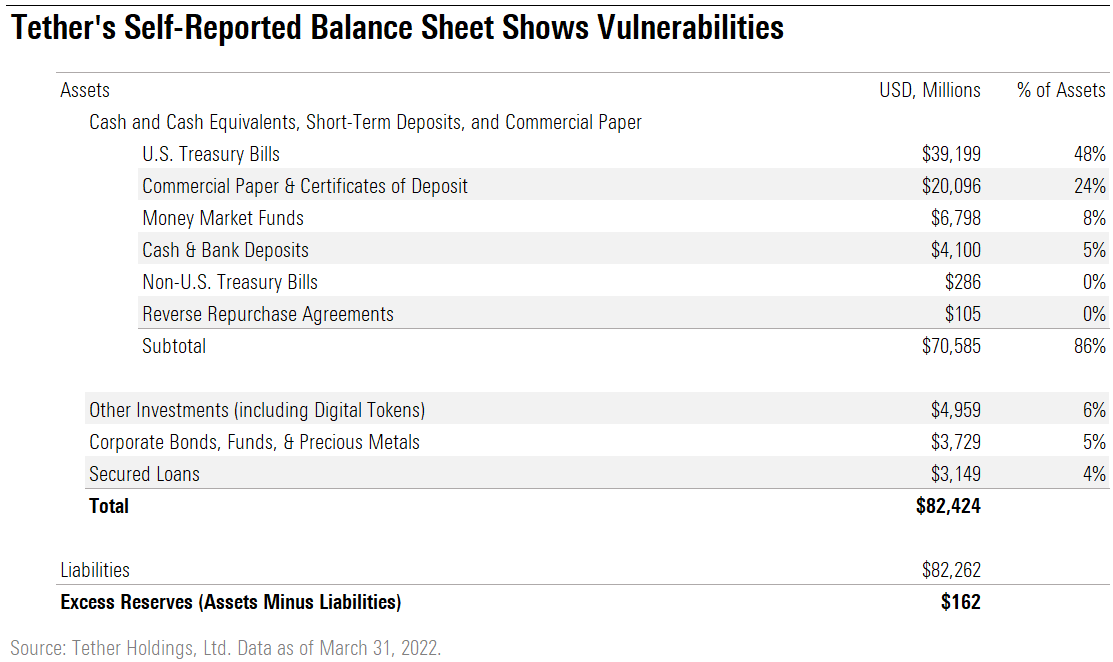

De plus, la marge d'erreur de Tether est limitée.

Lors de sa dernière attestation en mars, la société ne disposait que de 162 millions de dollars de réserves excédentaires : c'est 1,002 dollar pour chaque dollar qu'elle doit aux investisseurs.

Presque toutes les devises des marchés financiers ont baissé de 0,2 % depuis lors, et il est probable que le portefeuille d'actifs numériques de 4,9 milliards de dollars de Tether ait perdu plus que cela.

Tether a rassuré le marché en soulignant qu'il permet à ses investissements de mûrir plutôt que de les vendre, ce qui signifie qu'il reçoit la pleine valeur nominale de l'investissement (en supposant qu'il n'y a pas de défaut).

Mis à part la question des défauts de paiement, Tether ne peut conserver ses actifs jusqu'à l'échéance que s'il ne fait pas face à plus de rachats que ses actifs arrivant à échéance.

En mai, nous avons posé la question de savoir si la peur provoquée par l'effondrement de l'écosystème Terra se propagerait.

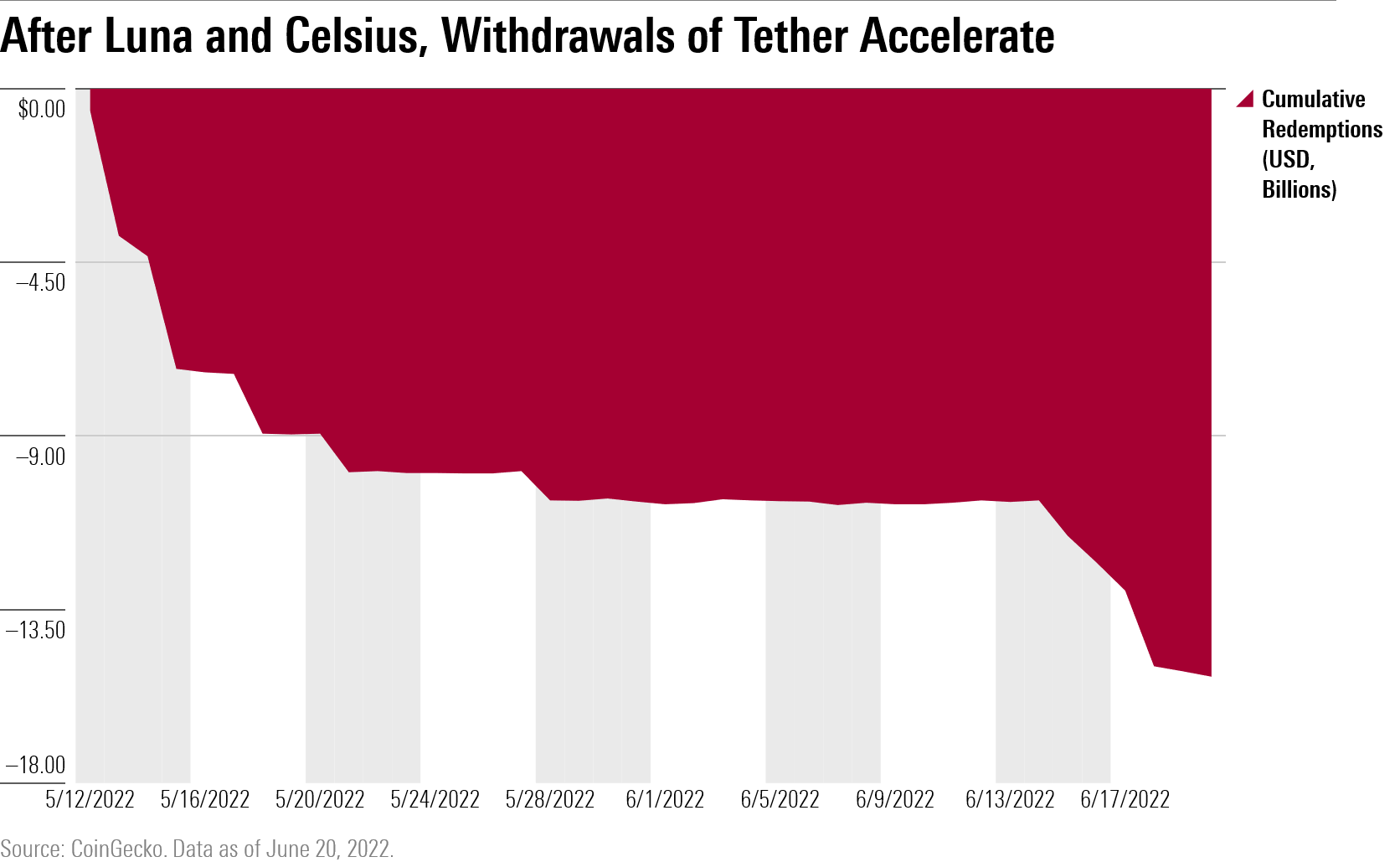

En effet, les rachats de Tether se sont accélérés depuis le défaut de Terra, mettant à l'épreuve la gestion des liquidités de Tether.

Les investisseurs ont retiré plus de 13 milliards de dollars de Tether depuis l'effondrement de Luna le 12 mai, dont aucun n'est capturé dans sa dernière attestation.

À ce stade, la situation financière de Tether est loin d'être stable et le restera jusqu'à son prochain rapport, probablement après la fin du deuxième trimestre en juin.

Tous les chemins mènent au Bitcoin

Le chaos qui se produit avec Celsius, Three Arrows et Tether a pesé sur le prix du bitcoin en raison de la manière unique dont l'effet de levier fonctionne dans l'écosystème de la crypto-monnaie.

Celsius a utilisé les dépôts des clients en bitcoin (et en éther) pour emprunter des pièces stables, qui suivent le dollar américain.

Il est courant sur les marchés de la cryptographie de déposer des bitcoins en garantie.

C'est la crypto-monnaie la plus importante et la plus liquide, de sorte que les acteurs du marché la considèrent comme un actif de réserve ; de nombreux prêteurs, comme Tether, acceptent le bitcoin comme garantie sur l'argent qu'ils prêtent.

Le problème avec les emprunteurs à fort effet de levier comme Celsius et Three Arrows est qu'à mesure que le marché de la cryptographie s'effondrait, les actifs des entreprises ont diminué alors que leurs dettes n'ont pas changé.

Une fois que ces emprunteurs ont manqué d'actifs à vendre pour soutenir leurs prêts, des prêteurs comme Tether ont été contraints de vendre le bitcoin que les emprunteurs leur ont donné avant qu'il ne tombe en dessous de la valeur en dollars du prêt pour s'assurer qu'ils restent solvables.

Lorsqu'un prêteur vend son bitcoin, cela fait baisser le prix.

Cela déclenche d'autres prêteurs qui détiennent des dépôts de bitcoins en garantie à un prix plus favorable, et ainsi de suite.

Le tableau des prix de Bitcoin illustre cet effet domino.

Comparé à d'autres actifs de réserve comme l'or et le dollar américain, les analystes de Morningstar conviennent que le bitcoin n'a pas beaucoup de cas d'utilisation pratiques en dehors du système financier de la crypto-monnaie.

Cela signifie qu'il n'y a pas de force externe stabilisatrice pour contrer la cascade de liquidations venant de l'intérieur du système.

À chaque étape importante du prix que le bitcoin franchit - d'abord 30.000, puis 25.000, maintenant 20.000 - cela déclenche une nouvelle vague de ventes.

En l'absence de valeur plancher fondamentale comme une valeur nominale ou une créance sur les actifs résiduels, on ne sait pas quand les investisseurs en crypto pourront sortir de la phase actuelle.

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.