La descente de police sur DWS en début d’année a été un signal d'alarme pour l'ensemble du secteur de la gestion d'actifs.

Ainsi, les gérants d'actifs n'attendent plus la législation ou la réglementation pour modifier leurs pratiques en matière de conception, d'exécution et de gouvernance de leurs produits ESG.

Si tel était le but du raid, cela a fonctionné.

Voyons comment les événements se sont déroulés et ce qu'ils signifient pour l'avenir.

SFDR : Qu'est-ce que le greenwashing ?

« L'écoblanchiment » (« greenwashing » en anglais) n'est pas si nouveau et en vogue - le terme vient d'un essai d'écologiste dans les années 1980, qui a vilipandé un hôtel des Fidji pour avoir encouragé la réutilisation des serviettes, ostensiblement pour protéger l'environnement, mais plus prosaïquement pour réduire ses coûts. Dans le même temps, affirmé les militants écologistes, cet hôtel étendait agressivement son empreinte sur un écosystème insulaire fragile.

Après trois décennies et en passant de Fidji à Francfort, la question de l'écoblanchiment est devenue beaucoup plus complexe.

Tout d’abord, il n'existe pas de définition claire de l'écoblanchiment pour les produits financiers, mais le terme est utilisé lorsque les gestionnaires d'actifs sont accusés d'exagérer ou de déformer intentionnellement les caractéristiques de durabilité de leurs produits, induisant ainsi les investisseurs en erreur.

Euros malavisés

« L'écoblanchiment pose des problèmes pour la planète si l'argent n'est pas investi dans des activités qui aident à résoudre des problèmes environnementaux comme le changement climatique ou des problèmes sociaux, comme l'amélioration des conditions de travail et la montée des inégalités », estiment Jon Hale, directeur de la recherche sur la durabilité pour les Amériques chez Morningstar Sustainalytics, et Hortense Bioy, Global Director of Sustainability Research chez Morningstar.

D'autres termes sont parfois utilisés, comme « impact-washing » ou « SDG-washing », ce dernier faisant référence aux Objectifs de développement durable (ODD) des Nations Unies.

DWS sur la sellette

À l'heure actuelle, le cas de greenwashing le plus médiatisé en Europe est celui de DWS.

Les procureurs fédéraux, la police et les régulateurs financiers ont perquisitionné les locaux de la Deutsche Bank et de sa filiale de fonds DWS fin mai, soupçonnés de fraude à l'investissement.

Le responsable de DWS à l'époque, Asoka Wöhrmann, a été licencié et remplacé par Stefan Hoops, l'ancien responsable de la banque de financement de Deutsche Bank.

La dénonciatrice et ancienne responsable du développement durable du DWS, Desiree Fixler, avait lancé le bal en août dernier lorsqu'elle avait publiquement exprimé ses inquiétudes concernant les pratiques de développement durable de DWS après son licenciement brutal.

Des enquêtes aux États-Unis et en Allemagne ont suivi.

J'ai parlé avec Fixler en juin. Elle avait rejoint DWS en 2020 et a été licenciée en mars 2021. Une bataille juridique a suivi devant le tribunal du travail de Francfort, où Fixler a perdu.

Fixler a été embauchée pour faire progresser les efforts ESG de l'entreprise, mais dit avoir rapidement rencontré de la résistance.

Plus précisément, c'est le rapport annuel 2020 qui est devenu une pomme de discorde.

Selon Fixler, le conseil d'administration a insisté pour que 459 milliards d'euros d'actifs sous gestion soient déclarés « intégrés ESG » dans le rapport annuel.

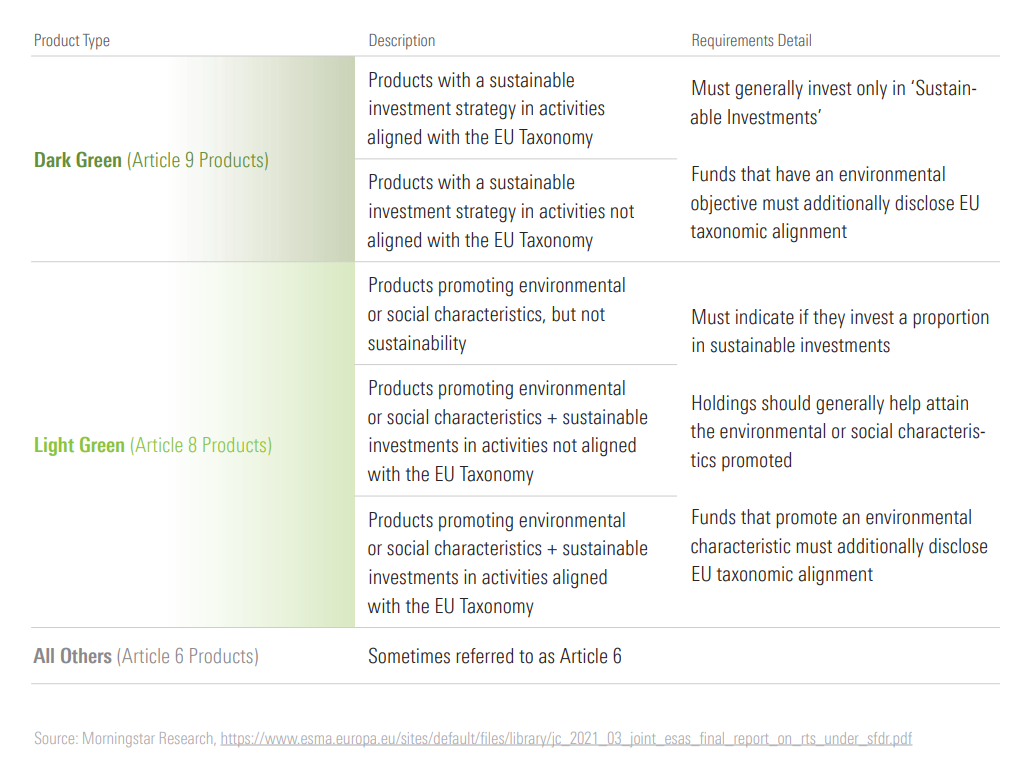

A cette époque, DWS utilisait ce terme pour les fonds qui seraient ensuite classés en article 6 au titre de la réglementation SFDR, c'est-à-dire des véhicules non résolument classés comme durables (article 8 ou 9), mais qui tiennent néanmoins compte des informations ESG.

Fixler a affirmé que ce nombre avait été gonflé plusieurs fois.

DWS n'a pas répondu aux demandes de commentaires envoyées par courrier électronique par l’équipe éditoriale de Morningstar concernant les allégations de Mme Fixler.

Moteur ESG

Fixler dit que DWS a utilisé ce qu'il appelle le « moteur ESG », un outil alimenté avec des données et des scores de MSCI, ISS et Morningstar Sustainalytics qui combinaient des informations sur des milliers d'entreprises.

En utilisant des moyennes pondérées, un score a été calculé.

Chaque investissement dans la plateforme active a ainsi reçu une « Climate Risk Rating » de la note la plus élevée de A à F, note la plus mauvaise, et une dite « Norm Controversy Rating », également de A à F.

Les résultats de ce modèle ont ensuite été mis à la disposition des gestionnaires de portefeuille.

Cela, affirme Fixler, était suffisant pour que le conseil d'administration applique le label « ESG intégré » dans les prospectus des fonds commercialisés.

Selon Fixler, des revues internes en coopération avec d'autres spécialistes ESG de DWS avaient montré que seule une très faible proportion de gérants de portefeuille utilisait réellement les données disponibles dans le moteur ESG et les intégrait dans leur processus d'investissement, de sorte que la somme de 459 milliards d'euros d’actifs sous gestion avec l'intégration ESG a été fortement exagérée.

Un total de 100 à 150 milliards d'euros est plus réaliste, selon Fixler.

Elle ajoute que les gérants de portefeuille disposaient des données pertinentes et étaient encouragés à intégrer les informations ESG dans leurs processus d'investissement. « Mais avoir les données disponibles n'est pas la même chose que les utiliser », a-t-elle déclaré.

Fixler a perdu son procès pour licenciement abusif en janvier.

Le même mois, les autorités allemandes ont commencé à enquêter sur DWS, soupçonné de fraude à l'investissement en capital (article 264a du code pénal allemand).

Investisseurs induits en erreur

« Après examen, il existait suffisamment d'indices factuels indiquant que, contrairement aux informations contenues dans les prospectus de vente des fonds DWS, les critères ESG n'étaient en fait pris en compte que dans une minorité d'investissements mais n'étaient pas pris en compte dans un grand nombre d'investissements ( ‘fraude au prospectus’) », a déclaré à l'époque le procureur général Nadja Niesen dans un communiqué, faisant largement écho aux allégations de Fixler.

« Vous induisez les investisseurs en erreur parce que vous leur dites qu'il y a une meilleure gestion des risques, une diligence raisonnable accrue parce que vous tenez compte des facteurs de risque et des facteurs d'opportunité ESG. Mais les gestionnaires de portefeuille - la plupart n'utilisent pas les données ESG disponibles dans le moteur ESG. Nous ne savons pas quel est ce chiffre, nous ne le suivons pas », a déclaré Fixler au conseil d'administration avant son licenciement.

Mauvais calibrage

Fixler a ajouté que le système présentait d'autres lacunes.

Le moteur ESG a été mal calibré et, en juin 2020, il a quand même donné à Wirecard - au bord de l'effondrement dans le plus grand scandale financier d'Allemagne - la deuxième note ESG la plus élevée en raison d'une solide gouvernance d'entreprise.

Pendant ce temps, Amazon a obtenu un « F » après que les régulateurs lui aient infligé une amende.

Les mises à jour du moteur n'étaient effectuées que toutes les six semaines, de sorte que les gestionnaires de portefeuille devaient travailler avec des données obsolètes - s'ils les utilisaient même.

Changement de dirigeant

Morningstar a avancé avec une nouvelle évaluation de la note parentale de DWS et l'a maintenue à « Moyenne ».

« Une culture de collecte d'actifs, un leadership douteux et instable, et l'influence persistante d'un propriétaire en difficulté pèsent sur DWS. Mais la société possède également de véritables atouts dans sa large gamme de fonds, possède des ressources profondes et a été en mesure de maintenir ses équipes d'investissement assez stables, qui maintiennent toutes sa réputation. DWS obtient une note parentale moyenne », estime Natalia Wolfstetter, analyste fonds chez Morningstar.

Les allégations de greenwashing ont été prises en compte dans le départ du PDG Asoka Woehrmann en juin 2022.

« Sa crédibilité avait déjà été mise à mal suite à son utilisation du courrier électronique personnel à des fins professionnelles et à un paiement important qui lui avait été versé par un client lorsqu'il était à la tête de la banque privée de Deutsche Bank en 2018. Son successeur Stefan Hoops est le sixième PDG de l'entreprise au cours des 10 dernières années, soulignant l'instabilité de la haute direction de l'entreprise. Cette nomination montre également l'influence continue de sa société mère, même après l'introduction en bourse partielle en 2018. Hoops a passé la majeure partie de sa carrière à la Deutsche Bank mais n'a aucune expérience en gestion d'actifs », estime Wolfstetter.

« Malgré tous ces gros titres négatifs et un leadership fragile, DWS a réussi à rester assez stable dans ses rangs d'investissement, sans départ de haut niveau depuis 2016. L'entreprise a également fait des progrès pour gagner en indépendance », ajoute-t-elle. La note d'engagement ESG de Morningstar pour DWS reste inchangée à « Basique ».

Faire du greenwashing un crime

La mesure dans laquelle les actions de DWS constituent un acte criminel est incertaine à ce stade. « Il n'existe actuellement aucune réglementation qui rende le greenwashing punissable », selon André Szesny, associé du cabinet d'avocats Heuking Kühn Lüer Wojtek.

D'une part, il n'y a toujours pas de définition claire de ce que signifient ESG et durabilité.

Aucune accusation pénale ne peut être liée à termes vagues.

Une infraction pénale pour écoblanchiment pourrait toutefois être créée dans une future législation.

En droit pénal allemand, il y a le principe de certitude, qui stipule que les individus doivent savoir exactement quelles sont les conséquences juridiques de leur comportement.

« Les conditions de l'infraction doivent être déterminées avant que la sanction puisse être imposée. Il doit être très clairement défini ce que l'on est autorisé à faire et ce que l'on n'est pas autorisé à faire », estime Szesny.

Tant que les idées sur la durabilité continueront à diverger, a-t-il dit, cela ne sera pas possible, mais la taxonomie de l'UE devrait se doter de définitions plus précises.

« En ce qui concerne le concept de durabilité, ce qui me manque pour le moment, c'est la référence aux actifs légaux », poursuit l'avocat.

Dans le cas d'une fraude à l'investissement, par exemple, le législateur est soucieux de protéger les actifs de l'investisseur. Et il n'est pas certain que ces actifs soient menacés par des exagérations sur l'ESG, aussi moralement répréhensible que cela puisse être.

Les responsables du DWS sont accusés d'un soupçon initial de fraude à l'investissement, et un soupçon initial est un seuil très bas auquel les procureurs doivent agir, a-t-il déclaré.

Cependant, de fausses déclarations dans des brochures commerciales pourraient être considérées comme de la concurrence déloyale. « Il s'agit purement de droit civil, qui autorise l'investisseur à annuler un achat », explique Szesny.

La SEC scrute le greenwashing

Les autorités américaines visent également à protéger les investisseurs soucieux de durabilité.

En mai, la Securities and Exchange Commission (SEC) a infligé une amende de 1,5 million de dollars à Bank of New York Mellon.

La plainte portait sur des déclarations erronées et des omissions concernant l'intégration ESG dans ses prospectus entre juillet 2018 et septembre 2021.

Bien que BNY Mellon ait signalé des contrôles de qualité ESG, ceux-ci n'avaient pas toujours été effectués.

Le gestionnaire de fortune a payé l'amende et modifié ses prospectus.

Goldman Sachs est également dans le collimateur de la SEC.

L'agence enquête sur l'offre de fonds d'investissement liés à l'ESG des fonds ESG Emerging Markets Equity Fund, Goldman Sachs International Equity ESG Fund et U.S. Equity ESG Separate Managed Account pour « une période historique », a reconnu la banque à la mi-juin.

Et en avril, la SEC a porté plainte contre la société minière brésilienne Vale pour avoir prétendument trompé les investisseurs sur la sécurité d'un barrage avant son effondrement en janvier 2019, tuant 270 personnes.

La plainte met au pilori « l'engagement envers la durabilité » de Vale après une catastrophe environnementale similaire moins de quatre ans plus tôt.

L'agence, dirigée par Gary Gensler, avait créé un groupe de travail sur le climat et l'ESG au début de 2021 pour enrayer le problème croissant de l'écoblanchiment.

« L'objectif initial sera d'identifier toute lacune ou inexactitude importante dans la divulgation des risques climatiques par les émetteurs en vertu des règles existantes. Le groupe de travail analysera également les problèmes de divulgation et de conformité liés aux stratégies ESG des conseillers en investissement et des fonds », a déclaré la SEC.

Bien sûr, toutes les fautes ne sont pas délibérées ou frauduleuses.

Une partie de la mauvaise conduite résulte également du fait que le marché est jeune et que des normes uniformes font défaut.

Les gestionnaires d'actifs naviguent dans des eaux inconnues entre des données manquantes et des règles et réglementations en constante évolution.

Les gestionnaires d'actifs tempèrent

Selon Hortense Bioy de Morningstar, les cas récents ont rendu les gestionnaires d'actifs plus prudents avec leurs promesses ESG.

Certains gestionnaires ont supprimé les termes liés à l'ESG des noms de fonds.

« Alors que la tendance à la réorientation et au changement de marque des fonds qui a commencé il y a quelques années se poursuivra, nous nous attendons également à une nouvelle tendance des gestionnaires d'actifs à ne pas mettre l'accent sur les références ESG des fonds dans le matériel marketing et à supprimer l'ESG de certains noms de fonds », indique l’analyste.

Dans les cas extrêmes, les fonds sont également déclassés dans leur statut SFDR.

Cela est arrivé à 16 fonds au deuxième trimestre, selon la dernière analyse de marché de Morningstar.

Les 16 fonds déclassés, dont 10 stratégies de NN Investment Partners et 4 de PIMCO, ont été reclassés de l'article 9 à l'article 8.

Ces reclassements sont le résultat d'une approche plus prudente adoptée par les gestionnaires d'actifs à la lumière des récentes clarifications réglementaires.

Par exemple, NN a noté qu'une nouvelle clarification de la Commission européenne et du régulateur néerlandais AFM indiquait clairement que les fonds faisant des déclarations au titre de l'article 9 ne pouvaient investir que dans des investissements durables basés sur la définition du SFDR.

« Cette clarification supplémentaire n'existait pas lorsque NN IP a initialement mis en œuvre le SFDR, c'est pourquoi nous avons maintenant l'intention de mettre à jour les informations conformément à l'évolution des directives réglementaires », a affirmé la société néerlandaise.

NN a ajouté que le reclassement ne reflète aucun changement dans le processus d'investissement des fonds.

Cependant, ces rétrogradations sont compensées par plusieurs centaines de surclassements. Les gestionnaires d'actifs continuent d'améliorer leurs fonds en améliorant leurs processus d'intégration ESG, en ajoutant des critères ESG obligatoires à leurs objectifs et politiques d'investissement, ou dans certains cas en modifiant complètement le mandat d'une stratégie, a souligné Bioy.

Et après

À court terme, la divulgation SFDR (RTS2) aidera à lutter contre le « greenwashing », car une divulgation accrue commence à valider et à justifier les objectifs annoncés pour les produits.

« Ils fournissent des modèles et exigent de divulguer des informations dédiées à la durabilité au niveau du produit plutôt que des phrases plus génériques », selon une étude conjointe de PWC et Morningstar.

Entre-temps, les amendements MiFID II ESG, en vigueur depuis août, obligent les sociétés financières à évaluer les caractéristiques de durabilité des produits financiers lors de la détermination du marché cible et à prendre en compte les préférences des clients en matière de durabilité dans les conseils en investissement.

Les travaux des IFRS et de l'EFRAG soutiendront également cela à mesure que la divulgation des entreprises deviendra plus cohérente et complète, ajoute Bioy.

Desiree Fixler est convaincue que l'affaire DWS a été un signal d'alarme pour que l'industrie soit aussi précise dans les déclarations non financières que dans les déclarations financières : « Le Bundeskriminalamt a à lui seul eu le plus grand impact positif sur le Marché ESG. La descente de police, l’action de Wiesbaden, a eu plus d'impact que tout le SFDR et la taxonomie de Bruxelles et de l'UE, car c'est un message fort envoyé aux dirigeants d'entreprise : ne trichez pas. »

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)