Points clés

• L'espoir a récemment alimenté un rebond des marchés boursiers à l'échelle mondiale, stimulé par des multiples de valorisation plus élevés.

• Les marchés financiers s'attendent à ce que la Fed soit sur le point de mettre fin à son cycle de resserrement monétaire, en raison du ralentissement de l'inflation.

• Actuellement, une légère récession est intégrée par les marchés. Dans ce scénario, après quelques trimestres où les bénéfices sont révisés à la baisse, les révisions des bénéfices pourraient se stabiliser courant 2023.

• Le consensus des stratégistes, plutôt baissier pour le moment (signal à contre-courant), est que les marchés actions atteindront probablement un creux au premier semestre avant d'amorcer un rebond en fin d'année.

• Les actions émergentes et européennes sont actuellement les classes d'actifs les plus sous-pondérées et négligées.

La complaisance s'installe

En quelques semaines, le sort de 2022 pour les marchés boursiers mondiaux est passé de « sombre et sans intérêt » à « correct mais troublant ».

La « phase d'espoir » telle qu'elle a été désignée par les stratèges de Goldman Sachs semble avoir déjà commencé.

Entre-temps, l'année a été difficile pour les investisseurs en actions et en obligations. Les marchés boursiers mondiaux ont perdu 13 % depuis le début de l'année, tandis que les marchés obligataires ont reculé de 12 %.

Au lieu de tomber comme une pierre, les marchés financiers ont connu plusieurs rallyes baissiers, le dernier ayant commencé début octobre.

Au cours de 2022, les marchés financiers ont dû digérer des taux d'inflation plus élevés plus longtemps que prévu, des politiques monétaires restrictives, la guerre en Ukraine, les craintes croissantes d'une récession mondiale et les pires conditions financières depuis 2020.

Dans l’univers des actions, seuls quelques secteurs (énergie, produits de base) et pays (Brésil) ont enregistré une performance positive jusqu'à présent cette année.

Récemment, un nouveau récit est entré en scène : grâce au ralentissement des chiffres de l'inflation, le travail de la Fed sera bientôt terminé, avec seulement deux hausses de 50 points de base (pb) restantes.

Avec des taux des fonds fédéraux proches de la fourchette de 5 à 5,5 %, la banque centrale américaine serait sur le point de « pivoter », c'est-à-dire de faire un pause au cours du premier trimestre 2023.

Ce récit a alimenté un bond des multiples de valorisation des actions, aidé par une meilleure saison des résultats du troisième trimestre que ce qui était très probablement prévu.

Le VIX, surnommé «l'indicateur de peur» par certains, se situe désormais autour de 20 après un pic annuel à 35 début mars.

Pourtant, la situation macroéconomique se détériore dans de nombreuses régions du monde et les perspectives de bénéfices restent celles d'une baisse au cours des prochains trimestres.

Comme l'a récemment déclaré The Economist, un journal, il s'agit du "cycle économique le plus étrange de mémoire d'homme".

Un cycle "étrange"

Le monde post-COVID auquel certains s'attendaient pourrait ne pas être aussi clair qu'il y a seulement un an.

Les confinements sont terminés dans la majeure partie du monde (sauf en Chine), mais il existe toujours des problèmes dans les chaînes d'approvisionnement mondiales.

La nécessité de relocaliser certaines activités, le changement climatique et le travail hybride modifient quelque peu les habitudes de consommation.

Dans le monde développé, l’inflation des biens alimentaires et énergétiques, alimentée en partie par la guerre en Ukraine, pèse sur le pouvoir d'achat des consommateurs et des entreprises.

Pourtant, les taux de chômage sont relativement faibles dans de nombreux pays et les employés semblent capables de négocier des salaires plus élevés. Cela maintiendra probablement l'inflation à un niveau élevé un peu plus longtemps que prévu.

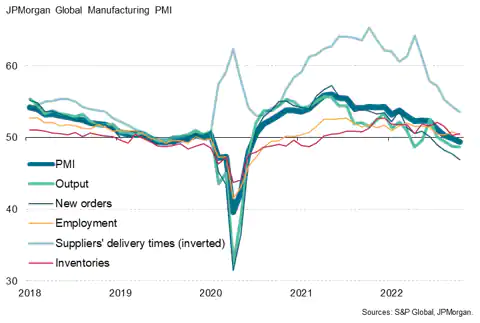

Même si les bilans des ménages et des entreprises sont solides dans la plupart des pays développés, la croissance économique mondiale ralentit, comme le confirment le dernier indice PMI manufacturier mondial (voir graphique) ou l'indicateur avancé de l'OCDE.

Source: S&P Global Market Intelligence

Les indicateurs économiques avancés ne sont pas les seuls à clignoter en rouge.

Les courbes de taux aux États-Unis et en euro se sont inversées au cours de l'année, ce qui indique également un risque plus élevé de récession.

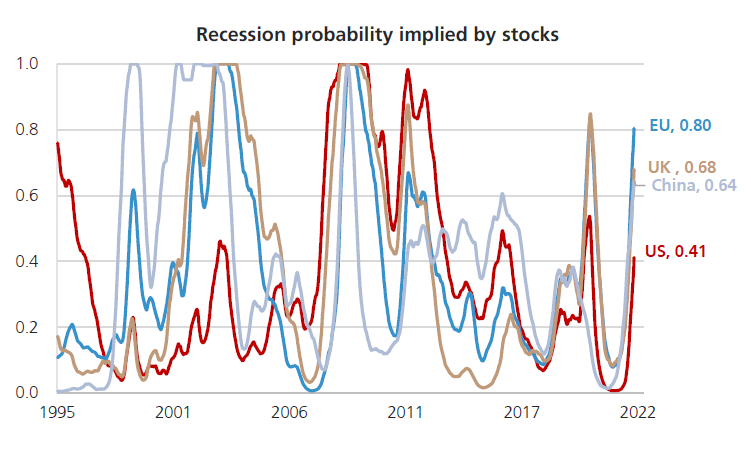

Enfin, plusieurs modèles statistiques considèrent la récession comme un risque plus probable dans plusieurs pays, à commencer par la zone euro, en raison de la crise énergétique, mais aussi en Chine (où les confinements alimentent les troubles sociaux) et aux États-Unis (courant 2023).

Source: UBS

Preston Caldwell, analyste chez Morningstar, estime qu'il y a une probabilité de 30 à 35 % d'une récession aux États-Unis l'année prochaine, mais que « toute récession est susceptible d'être de courte durée ».

En un mot, il est probable que l'inflation ralentira l'année prochaine (de 8% en 2022 à environ 5% en 2023 selon certaines estimations), et la croissance ralentira également, avec le risque d'une récession mondiale. La seule question est : quelle sera sa gravité ?

La Fed détient la plupart des cartes

Comme d'habitude pour les marchés boursiers, la plupart de ce qui se passera en 2023 dépendra des décisions de la Réserve fédérale.

La banque centrale a été lente à réagir à l'inflation, mais a depuis fait beaucoup de rattrapage.

Les marchés se demandent s'il en a fait assez, avec 2 autres hausses de taux de 50 points de base attendues d'ici le début de 2023.

Pourtant, il y a un risque que la Fed n'ait fait que le minimum jusqu'à présent et que son travail ne soit pas terminé.

Certains économistes considèrent qu'il suffit de fixer les taux des fonds fédéraux autour de 5 % pour contrôler l'inflation. D'autres sont plus prudents.

« "La Fed pourrait être forcée de pousser l'économie dans une récession plus profonde pour freiner l'inflation », écrit Savita Subramanian, stratège actions américaines chez Bank of America Securities, dans un rapport récent.

« Les banques centrales peuvent tuer l'inflation, mais il faut du temps pour que l'inflation salariale meure », ont écrit les analystes de BCA Research dans une note datée du 27 octobre.

« Si 2022 a été l'année où le resserrement monétaire des banques centrales a tué les valorisations obligataires et boursières, alors 2023 sera l'année où ce resserrement monétaire atteindra enfin l'économie et tuera les bénéfices et les emplois », ont-ils ajouté.

L'autre problème pour les marchés boursiers est que la Fed retire également des liquidités, comme le montre son bilan.

Lorsque cela s'est produit dans le passé, cela a coïncidé avec des marchés volatils et des performances boursières décevantes.

Source: Federal Reserve of St Louis, FRED database.

Bénéfices – en baisse, certes, mais de combien ?

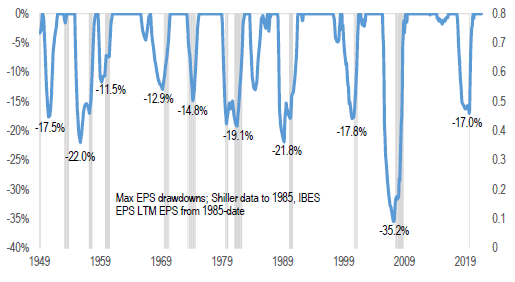

Dans une récession typique, les bénéfices des entreprises ont tendance à baisser de 20 %, selon Bank of America.

Jusqu'à présent, le consensus s'attend toujours à une faible croissance à un chiffre en 2023, mais certains courtiers (comme le Credit Suisse) anticipent une contraction potentielle de 15 % en 2023 si les BPA revenaient à leur tendance à long terme (graphique).

Confrontées à un ralentissement économique, les entreprises devront faire face à un ralentissement ou à une baisse des ventes. La croissance du chiffre d'affaires devrait être aidée par l'inflation, mais la baisse des volumes et la hausse de l'inflation des coûts (à travers les matières premières et les salaires) devraient peser sur les marges.

Un coût de la dette plus élevé est également attendu tandis que les impôts pourraient également augmenter, en particulier dans les pays où la pression fiscale pourrait s'intensifier (la Chine avec son programme commun de prospérité en est un exemple).

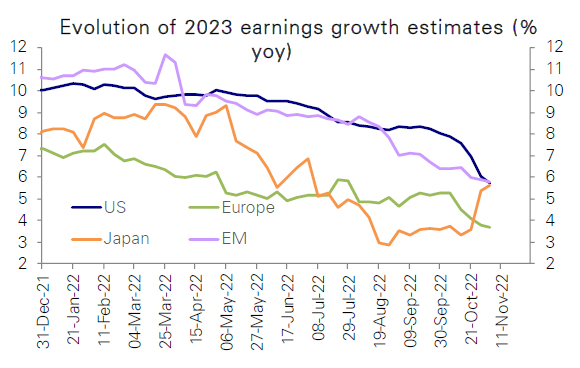

Le consensus continuera certainement à réduire les estimations de bénéfices au cours de 2023, une tendance qui a déjà commencé (voir graphique).

Source: Deutsche Bank

Les récessions des bénéfices ne se ressemblent pas, pour des raisons évidentes.

Les facteurs sous-jacents de chaque récession varient dans le temps – la dernière récession, début 2020, était due à la pandémie de COVID et aux blocages qui ont suivi.

Si nous recherchons des précédents historiques caractérisés par un ralentissement de la croissance et une inflation élevée, nous devons remonter jusqu'aux années 70.

Sur la base du graphique suivant du Credit Suisse, les bénéfices à l'époque ont chuté de 19%.

Voilà jusqu'où la comparaison peut aller, puisque la structure et la dynamique de l'économie d'aujourd'hui sont assez différentes de celles des années 70.

Source: Credit Suisse

Les secteurs ne réagissent pas non plus de la même manière à la récession.

Aux États-Unis, Bank of America voit le plus grand risque de baisse pour la consommation discrétionnaire, où l'inflation devrait frapper le plus.

La technologie pourrait également être sous pression, car des années de croissance solide du chiffre d'affaires seront suivies d'une croissance plus timide.

Goldman Sachs estime que les sociétés technologiques à méga capitalisation devraient croître de 8 % en 2022, contre 13 % pour le marché.

Source: Credit Suisse

À l'échelle mondiale, "les investisseurs vont de plus en plus se concentrer sur les perspectives de bénéfices, en particulier sur la résistance des bénéfices des entreprises face à un ralentissement brutal de l'activité économique couplé à des pressions inflationnistes", selon les stratèges de Julius Baer.

Dans un monde en récession, la qualité et la visibilité sur les flux de trésorerie sont probablement des caractéristiques que les investisseurs rechercheront dans leur sélection de titres.

Les valorisations compteront aussi

Les multiples de valorisation rebondiront avant que les estimations de bénéfices n'atteignent un creux.

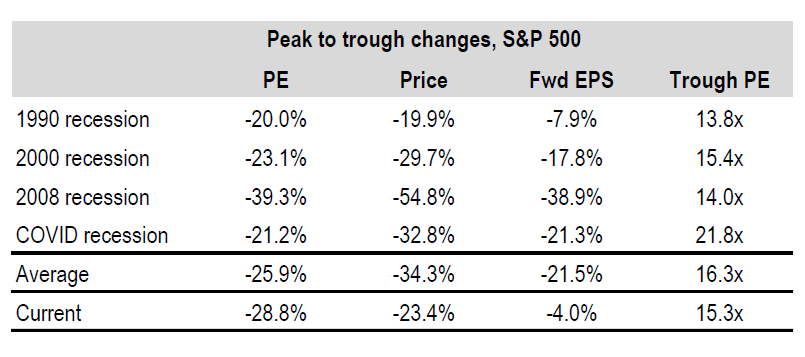

Jusqu'à présent, en 2022, la baisse du marché des actions a été entraînée presque exclusivement par une dépréciation des multiples de valorisation.

Aux États-Unis, le PER à 12 mois du S&P 500 est passé de 21,5x fin 2021 à 17,5x, avec un creux de 15,2x fin septembre, selon Factset.

Entre-temps, les estimations de bénéfices sont demeurées relativement stables, aidées en partie par le secteur de l'énergie et la capacité de certaines sociétés à répercuter davantage d'inflation sur leurs clients qu'elles n'ont dû supporter avec des coûts de production plus élevés.

Pour l'année à venir, il y a une chance que les multiples de valorisation restent aux commandes.

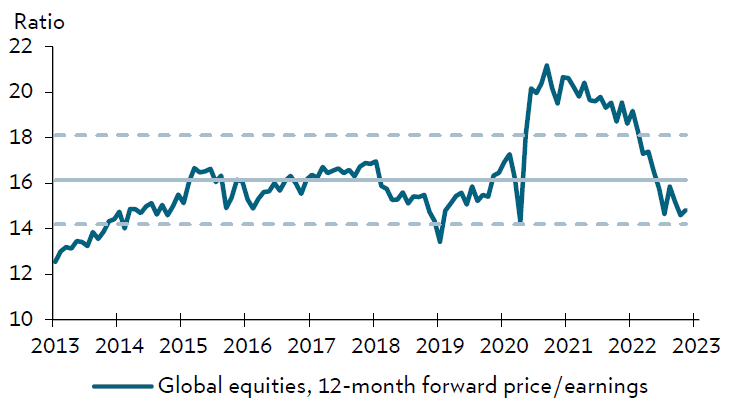

Pourtant, avec des multiples de valorisation inférieurs à leur moyenne à long terme, les investisseurs en actions ont déjà une chance de commencer l'année avec un vent favorable.

Selon Bank of America, « les investisseurs en actions américaines ont la possibilité d'investir et d'obtenir un rendement décent sur un horizon temporel de 10 ans : relation », disent-ils.

En dehors des États-Unis, les actions émergentes et européennes sont actuellement les plus sous-évaluées par rapport aux États-Unis.

Les actions mondiales s'échangent en effet en dessous de leur moyenne à long terme (graphique).

Source: Julius Baer

Jusqu'à présent, la baisse du multiple de valorisation montre que le marché anticipe déjà une baisse des bénéfices dans les mois à venir.

L'autre moteur d'une correction du marché, à savoir la hausse de la prime de risque des actions (ERP), n'a pas encore bougé.

Si l'attention du marché passe de la Fed à l'économie réelle et aux bénéfices, on pourrait s'attendre à une baisse des marchés boursiers dans les mois à venir.

Et si l'histoire est un guide, les marchés rebondiront probablement avant que le creux des bénéfices ne soit atteint et avant que la récession ne soit officiellement annoncée.

Conclusion

En essayant de dessiner des scénarios où le marché pourrait évoluer l'année prochaine, nous devons également envisager d'autres surprises à la hausse ou à la baisse.

De toute évidence, à court terme, un inconvénient majeur serait que les taux d'inflation restent plus élevés plus longtemps, malgré la baisse des prix de l'énergie et des denrées alimentaires.

Un autre risque à la baisse serait que la Fed arrête son cycle de hausse trop tôt et répète les erreurs des années 70, obligeant à relancer les hausses de taux et déroutant les investisseurs et l'économie.

Le manque de liquidité dans les poches des marchés pourrait éroder le sentiment des investisseurs et entraîner une hausse de la volatilité (qui a été assez faible récemment).

Jusqu'à présent, des fissures sur les marchés financiers sont apparues en dehors de l'espace des actions (UK Gild, cryptos) et ont été contenues avec succès par les banques centrales.

La guerre en Ukraine et les tensions politiques en Chine (à la fois concernant le COVID et les relations avec Taïwan) pourraient également générer de l'incertitude et nécessiter une prime de risque plus élevée pour détenir des actions.

Les risques à la hausse pour les marchés seraient, à notre avis, la fin de la guerre en Ukraine, la fin des perturbations de la chaîne d'approvisionnement et une récession de si courte durée qu'elle pourrait être confondue avec un soubresaut du cycle économique, ce qui est moins étrange qu'actuellement anticipé.

En effet, c'est une période étrange pour conserver les actions, et une fois de plus, les multiples de valorisation seront probablement un vent arrière pour les portefeuilles d'actions, à condition que les investisseurs aient une perspective à long terme à l'esprit et restent concentrés sur la qualité et la capacité bénéficiaire des entreprises qu'ils souhaitent ajouter. à leurs portefeuilles.

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.