Teradyne (« Wide Moat ») fournit des équipements de test, y compris des équipements de test automatisés pour les semi-conducteurs, des tests de système pour les disques durs, des cartes de circuits imprimés et des systèmes électroniques et des tests sans fil pour les appareils.

L'entreprise est entrée sur le marché de l'automatisation industrielle en 2015, sur lequel elle vend des robots collaboratifs et autonomes pour des applications en usine.

Teradyne dessert directement et indirectement de nombreux marchés finaux et zones géographiques avec ses produits, mais son exposition la plus importante concerne les tests de semi-conducteurs, qui représentaient 71 % des ventes de 2021.

Teradyne sert des fabricants de puces intégrés verticalement, sans usine (« fabless ») et des fondeurs.

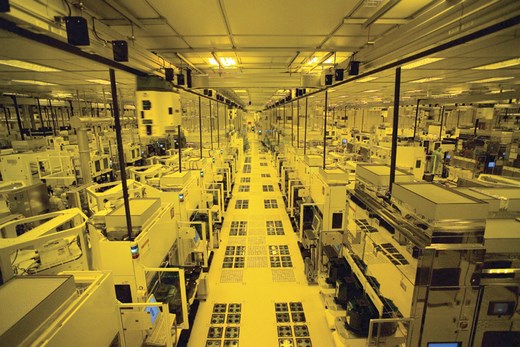

Poids lourd des tests automatisés

Teradyne est un fournisseur poids lourd d'équipements de test automatisés pour les semi-conducteurs, doté de capacités de pointe sur le marché qui couvrent toute la gamme des puces.

C'est l'une des deux sociétés au monde capables de produire des testeurs pour les semi-conducteurs les plus avancés, grâce à de solides talents d'ingénierie dans le matériel et les logiciels et à une avance structurelle dans les investissements organiques.

La société est un partenaire essentiel pour les fabricants de puces de l'industrie et entretient des relations extrêmement solides avec Apple (« Narrow Moat ») et Taiwan Semiconductor Manufacturing Co. (« Wide Moat »).

Le leadership de Teradyne sur son marché se traduit par des marges parmi les meilleures de l'industrie, de solides rendements sur le capital investi et une part de marché élevée.

Au-delà de ses capacités de premier plan, nous pensons que Teradyne est un opérateur puissant.

L’entreprise semble avoir trouvé un bon équilibre entre investissement organique de développement et rentabilité.

Elle est un bon générateur de cash-flow libre malgré son intensité capitalistique.

Nous approuvons l'utilisation par l'entreprise de liquidités supplémentaires pour les retours aux actionnaires et les opérations de croissance externe opportunistes, qui se sont récemment concentrées sur le marché à forte croissance de l'automatisation industrielle.

Trésorerie nette

Nous saluons également le bilan solide de Teradyne, qui affiche une trésorerie nette.

Nous nous attendons à ce que Teradyne complète les investissements continus dans les tests de puces par des investissements dans le marché de la robotique à forte croissance.

Nous pensons que les robots collaboratifs et autonomes de l'entreprise augmenteront la croissance du chiffre d'affaires au cours des cinq prochaines années et seront relutifs pour les marges brutes.

Dans le domaine des tests de semi-conducteurs, Teradyne bénéficiera d'une complexité croissante, en particulier de l'expansion de la capacité de mémoire 3D NAND et des avancées vers de nouvelles architectures et des géométries plus petites dans les puces numériques, comme les plates-formes de 3 nanomètres et les transistors gate-all-around.

Nous nous attendons également à ce que le soutien des pouvoirs publics à l’industrie des semi-conducteurs et l'expansion des capacités génèrent une demande pour les équipements de test automatisés de l'entreprise à moyen terme.

Nous considérons Teradyne comme un pari sur le marché mondial de la fabrication de puces avec une cyclicité modérée résultant de son rôle vital dans la chaîne d'approvisionnement et de sa nature en tant que dépense en capital pour les clients.

Juste valeur inchangée

Notre estimation de la juste valeur de Teradyne est de 167 dollars ($) par action, ce qui implique un ratio cours/bénéfice ajusté 2022 de 43 fois et un ratio valeur d'entreprise/ventes 2022 de 9 fois.

Nous prévoyons une croissance des ventes annuelles composées de 8 % pour Teradyne jusqu'en 2026.

Nous pensons que les principaux contributeurs à la croissance globale des ventes seront le segment des tests de semi-conducteurs et le segment de l'automatisation industrielle.

Nous nous attendons à ce que les ventes de semi-conducteurs de Teradyne rebondissent après une année 2022 fortement affectée, alors que les problèmes idiosyncratiques de TSMC s'atténuent et que la faiblesse cyclique s'atténue.

À long terme, nous pensons que Teradyne bénéficiera d'une forte croissance de la capacité de mémoire ainsi que d'avancées plus profondes dans la NAND 3D, et nous prévoyons de nouveaux gains de parts de marché sur le marché des tests NAND.

Nous pensons également que ses ventes pour les tests de puces de smartphones dépasseront le marché sous-jacent à mesure que les combinés 5G prolifèrent.

Sur ses autres marchés de puces, nous nous attendons à ce que les constructions de centres de données compensent le déclin des PC dans les tests informatiques, les avantages à court terme des capacités de construction de puces automobiles et partagent les gains dans les tests analogiques.

Automatisation industrielle

Nous nous attendons à ce que le segment de l'automatisation industrielle connaisse la croissance la plus rapide de l'entreprise et approche rapidement la barre du milliard de dollars de ventes alors que les marchés adressables des robots collaboratifs et autonomes connaissent une croissance explosive et pénètrent de nouvelles applications dans les usines.

Nous pensons que le taux de marge brute du groupe augmentera légèrement au cours des cinq prochaines années, principalement en raison d'un mix comprenant plusp de ventes de robotique, qui génèrent une marge brute supérieure à la moyenne actuelle de l’entreprise.

Nous pensons que Teradyne maintiendra de solides investissements organiques, en particulier en investissant pour faire évoluer ses activités de robotique.

Néanmoins, nous anticipons un effet de levier opérationnel modéré à mesure que le segment de l'automatisation industrielle deviendra plus rentable.

Dans l'ensemble, nous prévoyons que les marges d'exploitation non GAAP atteindront la fourchette basse de 30 % d’ici 2026.

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.