Points clés

• L'inflation, la hausse des rendements obligataires et la guerre en Ukraine ont expliqué la baisse des multiples de valorisation et la chute de la plupart des marchés actions européens en 2022.

• 2023 sera probablement une nouvelle année volatile pour les actions européennes.

• La BCE doit maintenir une position restrictive pour lutter contre l'inflation, mais ne devrait pas en faire trop.

• Partir d'une valorisation beaucoup plus faible qu'au début de l'année sera un soutien clé pour les actions européennes.

• Nous pensons que les multiples de valorisation resteront le principal moteur des actions européennes en 2023.

• Une inflation élevée et une récession économique signifient que les bénéfices des entreprises devraient baisser en 2023, en raison d'une croissance plus lente des ventes et de marges plus faibles.

• La grande inconnue est la gravité de la récession en Europe (la même question vaut pour les États-Unis).

• Les actions européennes sont actuellement sous-évaluées et mal aimées, mais le sentiment pourrait changer à condition qu'un scénario de récession modérée se confirme et que la guerre en Ukraine trouve une solution diplomatique.

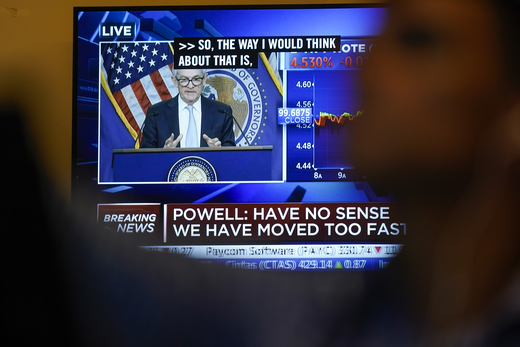

Bilan 2022

Les marchés actions européens ont sous-performé en 2022. Pour un investisseur en euros, l'indice Morningstar Europe a perdu 9,3 % (dividendes inclus) depuis le début de l'année, tandis que l'indice Morningstar Global a baissé de 7,4 %.

De janvier à fin septembre, l'indice perdait 22 % avant de rebondir substantiellement depuis.

Les chiffres élevés de l'inflation, la guerre en Ukraine et le resserrement des politiques monétaires de la Banque d'Angleterre et de la BCE sont les principales raisons de la baisse des marchés boursiers européens cette année.

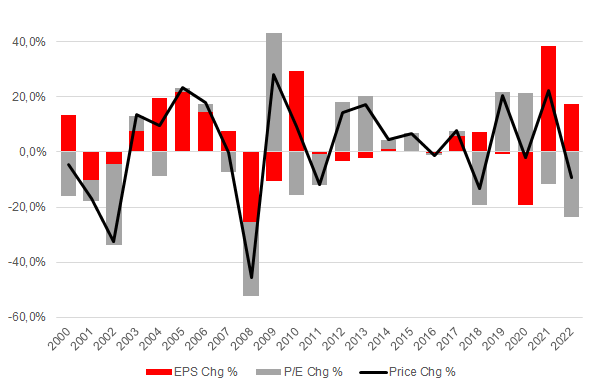

Ces événements ont contribué à la chute des multiples de valorisation, principal facteur de la sous-performance de l'Europe.

Fin 2021, les actions européennes se négociaient à 16,2 fois les bénéfices attendus pour les 12 prochains mois, selon Factset, un fournisseur de données. Fin septembre, elles se négociaient à 10,9x et se négocient maintenant à 12,4x.

Pourtant, alors que les multiples de valorisation continuaient de baisser, les estimations de bénéfices ont été revues en hausse de 17 %.

Les facteurs à l'origine de cette résistance des bénéfices sont le rebond des prix de l'énergie et des matières premières et la capacité de nombreuses entreprises européennes à faire face à l'environnement macroéconomique défavorable.

Indice boursier large Europe (Stoxx Europe 600), bénéfices et valorisation (variation annuelle en %)

Source : Morningstar

Cela rend les prévisions pour 2023 un peu casse-tête, mais nous estimons que les multiples de valorisation resteront aux commandes.

Cela a en fait déjà quelque peu commencé, avec un rebond spectaculaire des cours boursiers depuis fin septembre, lorsque les chiffres de l'inflation ont commencé à ralentir.

Cela a créé l'espoir que l'inflation et la hausse des taux d'intérêt pourraient être terminées au début de l'année prochaine.

« Les gens espèrent que l'inflation diminue, mais nous n'avons qu'un seul point de données pour étayer ce point de vue. Nous avons besoin de plus de points de données pour confirmer que l'inflation est en train de baisser », déclare Michael Field, stratège du marché européen chez Morningstar.

La dynamique de l'inflation et des rendements des obligations d'État l'année prochaine sera essentielle pour la capacité des marchés boursiers européens à surperformer les autres régions du monde.

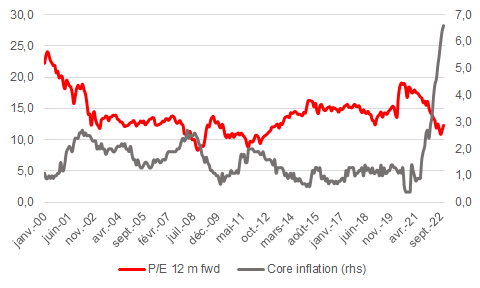

Valorisation des actions européennes (x) et inflation sous-jacente dans la zone euro (%)

Source : BCE, Morningstar

L'invasion de l'Ukraine par la Russie a chassé les investisseurs des actions européennes. Les prix de l'énergie et des matières premières ont atteint des niveaux records et contraint des gouvernements déjà lourdement endettés (France, Italie) à s'endetter davantage pour protéger à la fois les consommateurs et les entreprises.

Pour tenter d'anticiper l'évolution future des actions européennes, nous pensons que les investisseurs doivent répondre à deux questions.

• Les multiples de valorisation tiennent-ils déjà compte de toutes les mauvaises nouvelles ?

• Quelles sont les perspectives de bénéfices ?

Le rebond actuel du multiple de valorisation est-il durable ?

Les multiples de valorisation ont été très volatils et ont déclenché plusieurs rallyes dans des marchés baissiers en 2022.

Après avoir atteint des niveaux déprimés autour de 10 fois les bénéfices estimés en Europe, et après un fort rebond, les investisseurs pourraient s'interroger sur la durabilité de la tendance haussière actuelle des multiples de valorisation, au moment où les risques de récession augmentent et que les chiffres de l'inflation restent élevés.

Les marchés s'attendent à ce que nous approchions de la fin du resserrement monétaire et que les banques centrales aient probablement fait assez pour contrôler l'inflation.

Pourtant, dans l'euro, l'écart entre l'inflation sous-jacente (5-6%) et l'objectif de la BCE (2%) reste important. Cela signifie que la BCE ne deviendra pas accommodante du jour au lendemain. Mais cela reste gérable, selon Field.

« Le niveau actuel de l'inflation sous-jacente est relativement élevé à 5%, ce qui est beaucoup plus gérable que le taux global, et ne devrait pas obliger la BCE à aller trop loin pour le contrôler », dit-il.

Toutefois, le processus pour sortir de ce cycle de resserrement sera lent.

Les experts en taux de Citi ont souligné dans une note récente les commentaires d'Isabel Schnabel, membre du conseil d'administration de la BCE, considérant les taux réels comme encore trop bas (c'est-à-dire en territoire négatif) qui « ont récemment joué contre nos efforts pour retirer l'accommodement politique » et, selon Citi, « est un appel direct à repousser les anticipations du marché ».

Pour tracer la direction que pourraient prendre les marchés boursiers européens, on peut supposer qu'en raison d'une baisse de l'inflation, les multiples de valorisation pourraient revenir à leur moyenne à long terme (14x), ce qui suffirait à compenser une baisse de 10 % des bénéfices, à notre avis.

Pourtant, tant que la BCE n'est pas satisfaite du niveau des taux réels, on pourrait donc considérer que la position restrictive soutiendra des taux plus élevés plus longtemps, ce qui créerait plus de volatilité sur les Bourses dans un avenir proche.

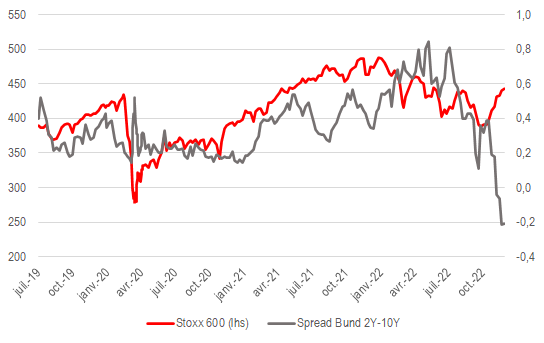

Et la divergence actuelle entre les cours des actions européennes et la courbe des taux allemande pourrait indiquer que ce risque est assez élevé pour le moment.

Écart Stoxx Europe 600 et Bund 2 ans-10 ans (%)

Source : Morningstar

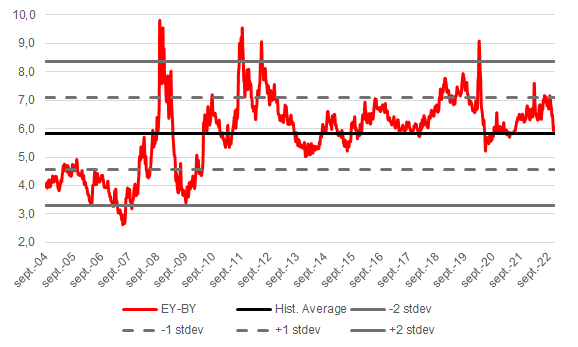

La même impression est donnée par une approximation de la prime de risque des actions, représentée ici comme l'écart entre le rendement des bénéfices et le rendement des obligations en Europe, qui vient de revenir à sa moyenne historique.

Cela pourrait avoir du sens s'il n'y avait plus de risques dans l'économie, tant en Europe qu'à l'extérieur, mais un examen de la situation à l'échelle mondiale montre que ce n'est pas le cas et que les marchés sont probablement trop optimistes pour l'avenir, même si les choses ont cessé de se détériorer ( ce qu'ils n'ont pas pour le moment).

Écart de rendement entre le rendement et le rendement des obligations (%)

Source : Morningstar

Quelle gravité d'une récession pour les bénéfices ?

À environ 12 fois les bénéfices attendus pour l'année prochaine, il semble que les marchés boursiers européens anticipent une récession modérée des bénéfices des entreprises.

Les stratèges de Morgan Stanley s'attendent à ce que « les révisions en baisse au 4T22 et à l'exercice 2023 s'accélèrent. A ce stade, nous n'apportons aucun changement à notre prévision d'une baisse de 10% du BPA européen l'année prochaine, ce qui est cohérent avec les prévisions de croissance du PIB mondial de nos économistes mais potentiellement optimiste face à notre indicateur avancé pour les marges. »

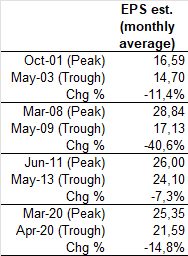

Au cours des dernières récessions des bénéfices des 20 dernières années en Europe, les révisions des estimations des bénéfices ont beaucoup varié.

Précédents cycles de récession des bénéfices en Europe

Source : Morningstar

Jusqu'à présent, les entreprises européennes ont relativement bien protégé leurs marges de l'environnement inflationniste et des perturbations des chaînes d'approvisionnement.

Selon JPMorgan, sur les 85 % des sociétés du Stoxx 600 qui ont publié leurs résultats du troisième trimestre, « 61 % ont dépassé les estimations du BPA, surprenant positivement de 7 %. La croissance globale du BPA est de +22 % a/a, mais beaucoup plus faible hors énergie, à +7 % a/a. »

Il n'y a aucune certitude qu'une croissance aussi saine des bénéfices dure en 2023.

Dans un scénario de récession, il y a bien plus de chances que la croissance des ventes devienne négative et que les marges diminuent.

Si l'inflation reste élevée et que l'incertitude entourant la guerre en Ukraine et la situation politique en Chine ne s'estompe pas, les attentes d'une baisse des bénéfices pourraient même s’amplifier.

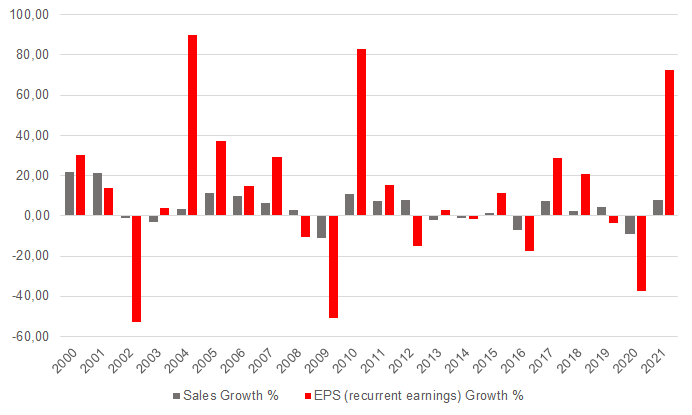

Historiquement, la baisse des ventes des entreprises européennes a entraîné une baisse plus importante des bénéfices, comme le montre le graphique suivant.

Après une solide année 2022, lorsque les ventes ont augmenté d'environ 15 %, la croissance des revenus ralentira à 0,7 % en 2023, selon HSBC.

Chiffre d'affaires annuel et taux de croissance du BPA en Europe (%)

Source : Morningstar

Le consensus des courtiers que nous avons pu lire table sur une baisse de 8% à 15% des profits en Europe l'année prochaine.

La plupart mettent en évidence la sensibilité des bénéfices aux marges (c'est-à-dire l'inflation des coûts), au taux de change EUR/USD et au niveau des indicateurs macroéconomiques avancés, tels que les PMI.

Ce sont les jokers, en plus de l'inflation et des décisions des banques centrales, sur lesquels les investisseurs devraient focaliser leur attention l'année prochaine.

Risques baissiers

À notre avis, l'inflation reste l'éléphant dans la pièce.

Tant que les chiffres de l'inflation ne baissent pas, la perception des participants aux marchés sera que les banques centrales n'ont pas fini de se resserrer leurs taux directeurs et qu'une récession plus grave que prévu pourrait se produire dans la manche.

Outre les moteurs macroéconomiques purs, les prix de l'énergie sont largement influencés par la situation en Ukraine et les perturbations potentielles sur les marchés du pétrole et du gaz.

Cela se répercuterait sur les marchés des actions et des obligations.

Dans notre scénario baissier, les bénéfices diminueraient de 20 % et la valorisation resterait inférieure à la moyenne historique à 12 x.

Dans ce scénario, le marché boursier européen a un potentiel de baisse supplémentaire de 23 %.

Risques à la hausse

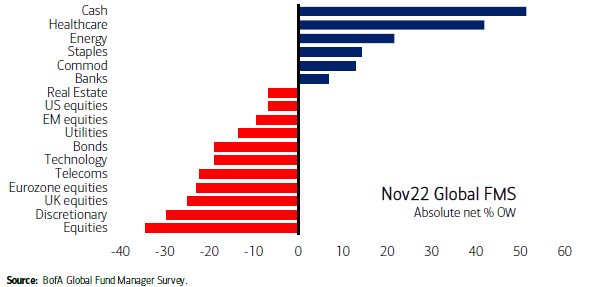

Selon la dernière enquête auprès des gestionnaires de fonds institutionnels par Bank of America (graphique), les actions du Royaume-Uni et de la zone euro font actuellement partie des classes d'actifs les plus mal aimées.

Les dernières données de Morningstar sur les flux montrent également des sorties continues.

Et les niveaux de trésorerie dans les allocations d'actifs sont relativement élevés.

Sondage auprès des gestionnaires de fonds mondiaux de Bank of America

Source : Bank of America, Global Fund Manager Survey, novembre 2022

Tous ces indicateurs montrent à quel point les investisseurs sont pessimistes à l'égard de la classe d'actifs et cela peut être considéré comme un indicateur contraire et un soutien potentiel pour une surperformance future, à condition que le contexte macro ne se détériore pas davantage.

Pourtant, aux niveaux de valorisation actuels, il existe déjà de nombreuses opportunités pour les sélectionneurs de titres.

« Nous voyons un grand nombre d'opportunités dans tous les secteurs, sur la base des ratios de valorisation actuels », déclare Field de Morningstar.

« Les biens de consommation cycliques, les services publics, les soins de santé et les services de télécommunications comptent un certain nombre d'entreprises qui peuvent tirer parti de leur large douve et de leurs rendements stables et être attrayantes pour les investisseurs patients. »

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.