Depuis leur dernier point bas fin septembre 2022, les Bourses mondiales ont rebondi dans un mouvement qui semble se renforcer au gré de l’annonce de nouvelles plus rassurantes sur le front macro : inflation qui recule (grâce notamment à la moindre hausse des des prix de l’énergie et de l’alimentation), indicateurs avancés qui reviennent en zone d’expansion (cas du dernier PMI de la zone euro, mais pas encore aux Etats-Unis cela dit)…

Tout semble aller pour le mieux dans le meilleur des mondes.

En fait, marchés actions et marchés de taux envoient des messages pour le moins contradictoires.

Pour les premiers, le risque de récession encore envisagé fin 2022 ne serait plus qu’une menace lointaine.

Selon certains économistes cités dans la presse financière américaine, la probabilité d’une récession serait passée de 35% à 25% (notons toutefois que la Fed de New-York est moins optimiste sur le sujet).

Un rebond piloté par la psychologie

Si l’on cherche à comprendre les moteurs du rebond des actions, il faut faire la distinction entre le rôle de la psychologie des investisseurs, exprimée à travers les multiples de valorisation, et celui des fondamentaux.

Depuis la fin septembre, le P/E de l’indice S&P 500 est passé de 15,3x à 18,2x, soit un bond de 19%. Durant cette période, les prévisions de résultats au niveau de l’indice ont été revues en baisse de 4% de 235$ à 225,5$ (graphique).

La moyenne historique de valorisation de l’indice depuis 1999 est de 16,4x. Autrement dit, la cherté relative des actions américaines traduit l’optimisme des investisseurs.

Si l’on regarde du côté des fondamentaux, on se rend compte que les nouvelles des entreprises ne sont pas catastrophiques, mais nombreuses sont celles à faire preuve de prudence pour 2023.

63% des sociétés composant l’indice S&P 500 ont publié leurs résultats au 10 février. 70% font mieux que les attentes au cours du trimestre écoulé, ce qui est inférieur à la médiane historique, selon la banque JPMorgan.

Les secteurs de l’énergie, de l’industrie et de la consommation discrétionnaire se portent relativement bien. Ceux des matériaux, des services financiers, de la technologie et des communications sont plus moribonds.

Complaisance

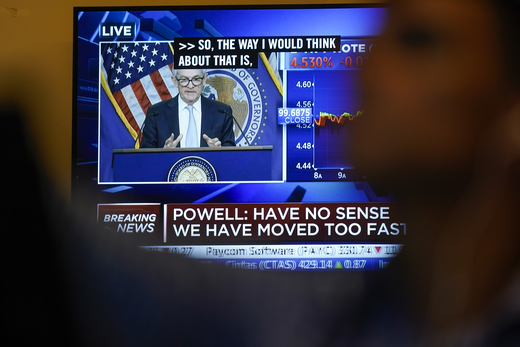

Le plus étonnant finalement est le peu de cas que les investisseurs semblent faire des déclarations de la Fed.

Cette dernière ne cesse d’estimer que l’inflation est toujours trop élevée et qu’elle doit maintenir ses taux aux niveaux actuels plus longtemps que ne le pensent les marchés.

Ces derniers sont persuadés que la Fed devra changer d’attitude, voire même baisser ses taux d’ici la fin de l’année.

Or pour que cela se produise, il faudrait que l’économie américaine entre effectivement en récession et que les tensions sur le marché du travail s’amenuisent plus rapidement (rappelons toutefois que les indicateurs tels que le taux de chômage sont des indicateurs « retardés », donc guère utiles pour le pilotage de la politique monétaire).

Malgré ces annonces de la Fed et le comportement des marchés actions, la courbe des taux aux Etats-Unis s’entête à rester inversée (-77 points de base entre le 2 ans américain, à 4,51% et le 10 ans, à 3,74% ; l’écart était de -54 points de base fin 2022).

L’histoire des marchés montre pourtant que le marché des taux est souvent plus perspicace que celui des actions et qu’il est rare que les investisseurs gagnent face à la Fed.

Et l’on sait également que les hausses de taux directeurs mettent un certain temps à changer les comportements des agents économiques.

Est-ce à dire que l’on va au-devant d’une correction ? C’est possible, mais les investisseurs peuvent être irrationnels pendant un certain temps, à l’instar de comportements où la peur de manquer la hausse (« Fear of missing out » ou FOMO) les poussent à s’exposer aux actifs risqués en utilisant massivement des produits dérivés.

L’indice de volatilité des Bourses américaines (VIX), qui avait atteint des niveaux étonnamment bas ces dernières semaine (18,33 le 3 février), semble frémir de nouveau, mais très modestement… jusqu’à la prochaine phase de peur qui n’est pas encore là.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.