Crédit Photo: AP

Pour certaines entreprises aérospatiales européennes, c'est un long chemin vers la reprise.

Malgré un rebond du trafic aérien et l'espoir qu'une réouverture de l'économie chinoise ramènera des flux de touristes et de voyageurs d'affaires dans le monde entier, les perspectives de l'industrie aérospatiale civile sont prudemment optimistes.

Cette perspective en sourdine se reflète le mieux dans les cours des actions des plus grands constituants de l'industrie en Europe, qui se négocient toujours en dessous du niveau atteint avant que la pandémie de coronavirus ne frappe le monde fin 2019 (graphique).

Alors que les problèmes à court terme sont bien visibles pour les investisseurs, des facteurs plus fondamentaux et à long terme sont également en jeu.

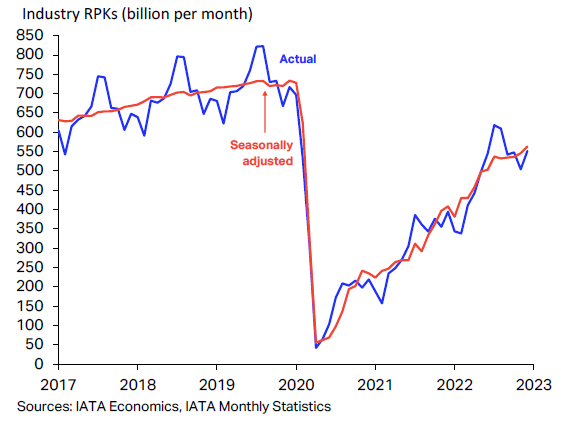

« Au cours de l'année 2022, le trafic mondial de passagers aériens a pris de l'ampleur et s'est considérablement redressé à mesure que les restrictions de voyage ont été supprimées et que les passagers ont exprimé une très forte volonté de voyager », déclare l'Association du transport aérien international ou IATA dans son dernier rapport.

Le trafic passagers est passé de 41,7% des volumes de 2019 à 68,5% en 2022. Bien mieux, mais toujours pas passé la pandémie. Et avec l'inflation et les coûts élevés de l'énergie, les tarifs aériens sont beaucoup plus chers aujourd'hui qu'ils ne l'étaient en 2019.

De plus, les investisseurs s'attendent à tort à une augmentation rapide des livraisons d'avions neufs, alors que l'industrie doit faire face à un certain nombre de problèmes, tels que des pénuries de capacité, un taux élevé d'avions en stationnement (environ 15 %) et des retards de livraison pris par les compagnies aériennes.

« Les attentes consensuelles implicites d'accélération de la croissance de la flotte dans les années à venir semblent incompatibles avec (…) les enquêtes de l'industrie suggérant des changements d'attitude en matière de voyages d'affaires ainsi que des vents contraires cycliques putatifs », ont écrit les analystes d'UBS dans un rapport daté du 30 janvier.

La banque prévoit que les compagnies aériennes retarderont les livraisons de nouveaux avions, ce qui signifie que la demande ne devrait pas revenir aux niveaux de 2019 avant 2024 au plus tôt.

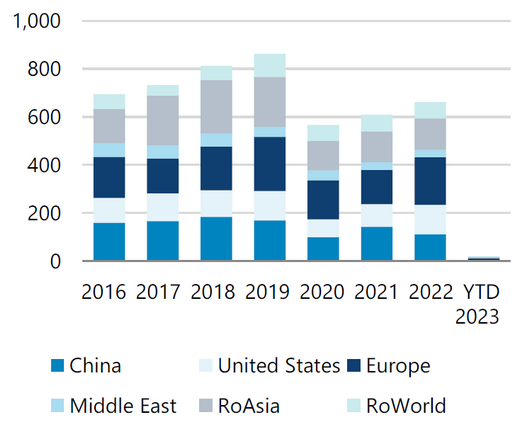

Livraisons d'Airbus (source: Jefferies)

Cette situation affecte à la fois les avionneurs et leurs équipementiers avec des degrés et des intensités variables.

Airbus (Wide Moat), le plus grand constructeur d'avions au monde avec Boeing (Wide Moat), basé aux États-Unis, a des objectifs de production ambitieux à court terme, qui pourraient être difficiles à atteindre en raison des problèmes mentionnés ci-dessus.

Les perspectives semblent un peu plus positives pour les équipementiers, comme Safran (Wide Moat), MTU Aero Engines (Wide Moat) et Rolls-Royce (Narrow Moat), puisqu'ils ont tendance à bénéficier des contrats de maintenance de la base installée, sur le top des ventes de moteurs neufs.

Les investisseurs s'attendent à un solide rebond des bénéfices, avec un bénéfice net en hausse de 23% par an entre 2022 et 2025 chez Airbus, 27% chez Safran, 19% chez MTU et 147% chez Rolls-Royce respectivement.

Pourtant, en moyenne, les ratios de valorisation de ces entreprises sont légèrement revenus au niveau qu'ils avaient atteint fin 2019 (graphique), ce qui illustre les nombreuses incertitudes et défis que l'industrie devra encore surmonter dans un avenir proche.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.