Le financement climatique a pris de l'importance ces dernières années alors que les nations du monde entier sont aux prises avec les impacts du changement climatique.

Selon le dernier rapport du Groupe d'experts intergouvernemental sur l'évolution du climat (GIEC), le capital mondial est suffisant pour réduire rapidement les émissions de gaz à effet de serre si les barrières existantes sont supprimées. Les gouvernements et les régulateurs, par le biais de financements publics et de signaux clairs aux investisseurs, sont essentiels dans ce processus.

Les investisseurs reconnaissent de plus en plus le changement climatique comme un risque et une opportunité pour leurs placements.

Il existe des risques de transition associés au passage à une économie à faible émission de carbone, tels que les changements de réglementation, de technologie et de comportement des consommateurs. Il existe également des risques physiques, qui font référence à la vulnérabilité de la chaîne d'approvisionnement, des opérations et des actifs d'une entreprise à la fréquence croissante d'événements météorologiques extrêmes tels que les inondations ou les ouragans.

Dans le même temps, de plus en plus d'investisseurs cherchent à capitaliser sur les opportunités découlant de la transition, y compris les investissements dans des entreprises développant des solutions innovantes pour atténuer le changement climatique, telles que l'énergie propre, les véhicules électriques et la capture et le stockage du carbone.

Les gérants répondent à cette demande en lançant de nouveaux fonds avec un mandat lié au climat et en réorientant les anciennes stratégies dans une clé durable.

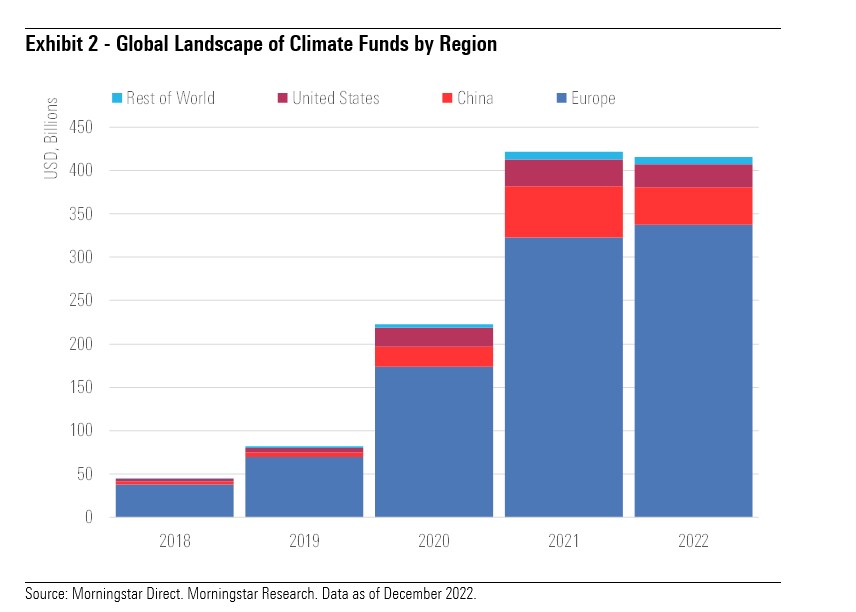

À la fin de 2022, Morningstar dénombrait 1.206 fonds communs de placement et fonds négociés en bourse (ETF) dans le monde avec un mandat lié au climat, contre environ 950 un an plus tôt. Ces fonds géraient 415 milliards d’euros contre 421 un an plus tôt.

Cet univers de fonds climatiques englobe une gamme large et croissante de stratégies visant à répondre aux divers besoins et préférences des investisseurs.

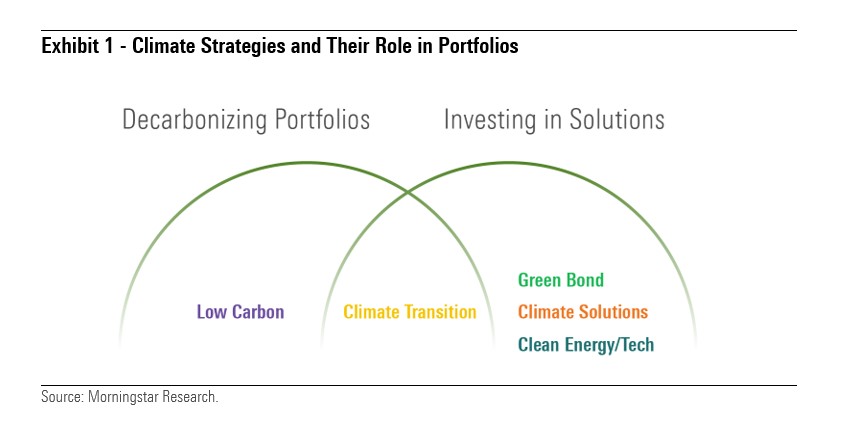

Pour aider les investisseurs à naviguer dans ce qui peut être un mélange déroutant d'offres, nous avons divisé l'univers en cinq catégories mutuellement exclusives, illustrées dans la figure ci-dessous.

- Les fonds bas carbone visent une intensité carbone inférieure à celle d’un indice de référence (benchmark).

- Les fonds de transition climatique sélectionnent ou orientent leurs portefeuilles vers des entreprises qui prennent en compte le changement climatique dans leur stratégie d'entreprise et sont ainsi mieux préparées à la transition vers une économie bas carbone.

- Les fonds solutions climat investissent dans des entreprises qui fournissent des produits et services contribuant à la transition bas carbone.

- Les fonds Clean-energy/tech investissent dans des entreprises qui contribuent ou facilitent spécifiquement la transition vers une énergie propre.

- Les fonds d'obligations vertes investissent dans des instruments de dette qui financent des projets facilitant la transition vers une économie verte.

Des actifs en légère baisse, mais les fonds climat résistent mieux que les traditionnels

Pression sur les actifs gérés

Les fonds climatiques n'ont pas été à l'abri d'un environnement macroéconomique difficile, caractérisé par des pressions inflationnistes, une hausse des taux d'intérêt, des craintes de récession et des conflits en Ukraine.

Cependant, ces stratégies ont montré une certaine résistance par rapport à la performance du marché mondial des fonds. En 2022, les actifs des fonds mondiaux traditionnels ont diminué de 18 %.

Les actifs des fonds climat ont mieux résisté, grâce à la poursuite de la collecte et à l'accélération du développement des produits.

Sans surprise, compte tenu de son engagement climatique plus important, l'Europe reste le marché le plus important et le plus diversifié pour les fonds climatiques, suivi de la Chine, qui a dépassé les États-Unis il y a deux ans.

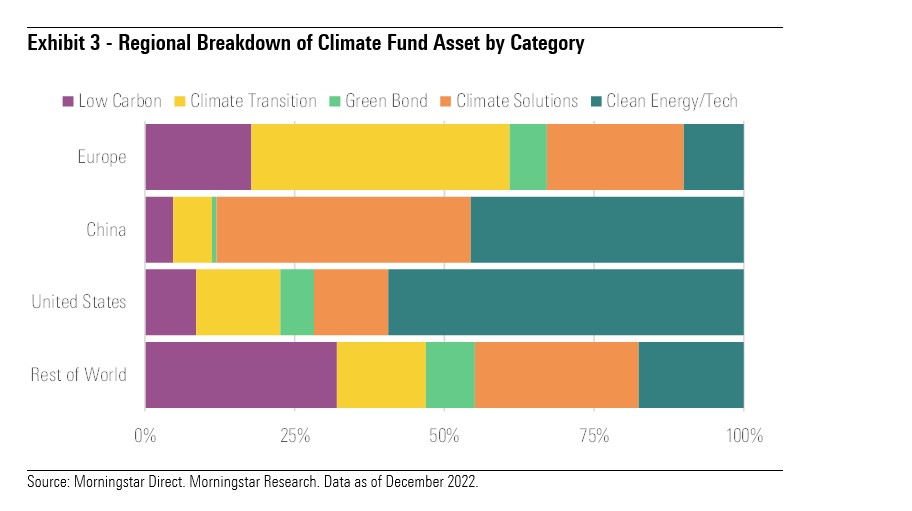

Cependant, la répartition des actifs par stratégie (graphique suivant) révèle des différences significatives dans les préférences des investisseurs selon les régions.

Les investisseurs européens ont tendance à privilégier les stratégies et les fonds de décarbonisation qui se concentrent à la fois sur le risque et l'opportunité plutôt que sur ceux qui n'offrent qu'un accès à l'opportunité. En témoigne la prédominance des fonds de transition climatique.

Ces stratégies représentent 43% des actifs des fonds européens pour le climat, contre respectivement 23% et 10% pour les Climate Solutions et Clean Energy/Tech.

A l'inverse, les investisseurs chinois et américains ont une forte préférence pour les stratégies axées sur les opportunités climatiques. Ensemble, les fonds Climate Solutions et Clean Energy/Tech représentent respectivement 88 % et 71 % des actifs totaux de ces fonds en Chine et aux États-Unis.

Alors que les investisseurs chinois ont une prédilection presque égale pour les deux types de stratégies, les investisseurs américains affichent un net biais pour les fonds Clean Energy/Tech, qui représentent 60 % des actifs totaux des fonds climat.

Croissance en Europe

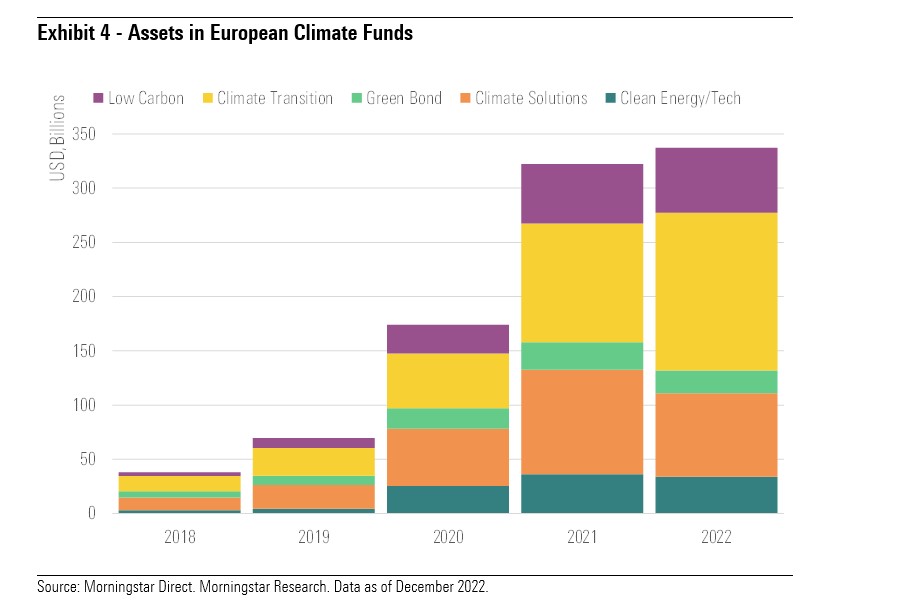

L'année dernière, l'Europe a été la seule région à voir une augmentation des actifs des fonds climatiques, grâce à l'intérêt continu des investisseurs pour les questions et la réglementation environnementales.

Les actifs des fonds européens pour le climat ont augmenté de près de 5 % pour atteindre 337 milliards de dollars.

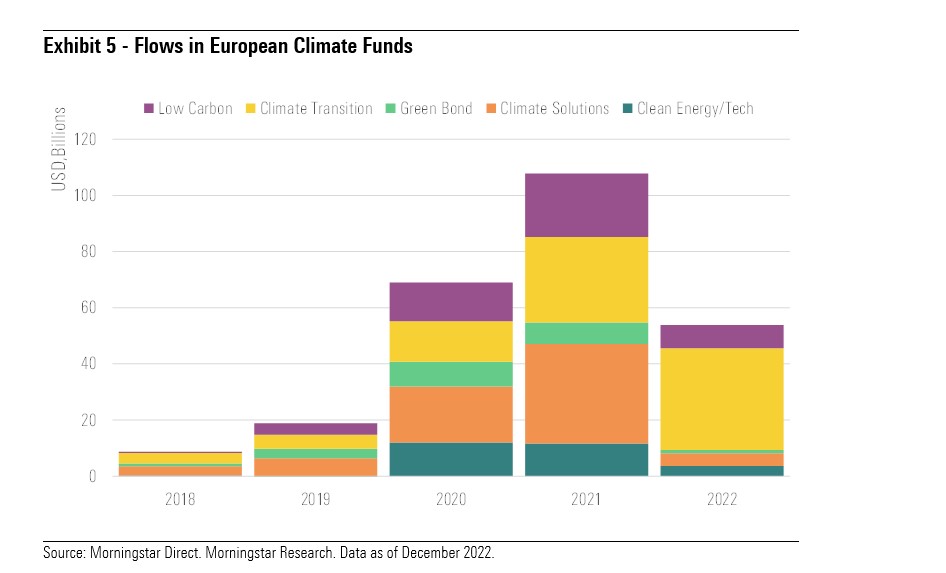

Tous les types de stratégies ont attiré des flux nets en 2022, mais une seule a enregistré des flux plus importants que l'année précédente : les stratégies de transition climatique.

Ces derniers ont levé 36 milliards de dollars, grâce à des fonds passifs qui suivent les indices de référence alignés sur Paris et sur la transition climatique.

En vertu de la législation, ces référentiels climatiques de l'UE sont conçus pour accompagner la transition vers une économie résiliente au changement climatique, en garantissant un objectif annuel de décarbonation d'au moins 7 % (conformément à la trajectoire de décarbonation C du scénario 1,5˚ du GIEC).

Cependant, la collecte des fonds européens pour le climat a été inférieure à celle des deux années précédentes en raison d'un environnement macroéconomique difficile.

Le développement de produits est toutefois resté soutenu, avec le lancement de 131 nouveaux fonds pour le climat et le changement de marque de 45 autres l'année dernière en Europe.

Les investisseurs poussent les gestionnaires à développer de nouvelles approches de gestion des risques climatiques, à introduire des objectifs de réduction des émissions au niveau du portefeuille, à améliorer les activités de gérance et à trouver des opportunités pour tirer parti de la transition.

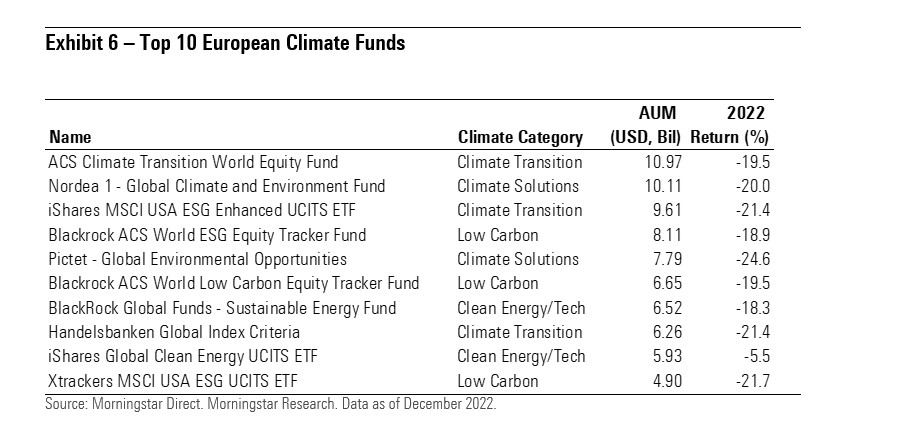

La figure ci-dessous montre les 10 plus grands fonds pour le climat en Europe à la fin de 2022.

Les investisseurs ont un rôle clé

Face à l'énorme croissance des investissements climatiques et des engagements « net zéro » ces dernières années, il est de plus en plus clair que nous avons besoin d'une action plus rapide et plus généralisée.

Les gaz à effet de serre mondiaux doivent être réduits de moitié d'ici 2030 et atteindre zéro net d'ici 2050 pour avoir une chance de maintenir la hausse de la température mondiale en dessous de 1,5 °C.

En fin de compte, une coopération mondiale entre les gouvernements est nécessaire pour faire face à cette menace, mais le secteur privé et les investisseurs peuvent également participer à la transition.

D'une part, le changement climatique représente un risque d'investissement qui doit être pris en compte dans les portefeuilles.

D'autre part, les investisseurs ont de plus en plus accès à des solutions d'investissement innovantes.

Enfin et surtout, les gérants devraient s'engager, au nom des investisseurs, avec les entreprises par le biais de l’activisme et du vote par procuration pour soutenir des stratégies climatiques solides.

Dans cet espace en évolution rapide, il est encore plus important pour les investisseurs de faire leurs devoirs.

Étant donné que de nombreux fonds climatiques ont une histoire relativement courte, dont la plupart ont été lancés au cours des deux dernières années, leur performance peut être difficile à évaluer.

Cependant, les investisseurs doivent analyser les objectifs d'investissement, les processus de construction de portefeuille et les résultats attendus.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)