Crédit photo: AP

Fondée en 1972 par d'anciens employés d'IBM, SAP fournit une technologie de base de données et un logiciel de planification des ressources d'entreprise aux entreprises du monde entier. Dans plus de 180 pays, la société sert 440 000 clients, dont environ 80 % sont des petites et moyennes entreprises.

Thèse d’investissement

SAP est l'un des meilleurs fournisseurs de planification des ressources d'entreprise et détient une part de marché dominante dans les logiciels ERP mondiaux.

Cependant, SAP supprime progressivement la prise en charge de son logiciel ERP sur site, de sorte que d'ici 2030, tous ses clients ERP devront passer à une solution cloud.

Nous pensons que cette vulnérabilité constitue une menace importante pour les coûts de migration de SAP, car des concurrents comme Workday proposent des solutions ERP cloud convaincantes, tandis que la migration forcée ouvre la possibilité de remettre en question la meilleure adéquation d'une entreprise aux besoins ERP. À son tour, nous pensons que le rempart concurrentiel étroit («Narrow Moat ») de SAP, provenant de ses coûts de substituion, s’amenuise.

Cependant, il est encore tôt dans la transition de SAP des utilisateurs sur site vers le cloud, ce qui nous porte à croire que sa tendance négative pourrait se prolonger.

L'ERP n'est pas la seule offre de SAP.

La société propose des logiciels dans sa catégorie dite de dépenses intelligentes, qui comprend Ariba et Concur, qui s'occupent des achats et de la gestion des notes de frais.

Alors que l'ERP et les logiciels de dépenses intelligents s'occupent des données opérationnelles - autrement appelées données O - SAP fournit également des solutions autour des données X, ou données d'expérience.

SAP s'est encore plus ancré dans les données X avec son acquisition du logiciel de gestion de l'expérience Qualtrics.

Mais, quel que soit le type de données transitant par le logiciel SAP, ces données peuvent être stockées dans l'offre de base de données de SAP, HANA, qui est la seule base de données compatible avec l'ERP cloud de SAP, S/4HANA.

Malgré les efforts de SAP pour entretenir des taux de rétention élevés en pleine transition vers le cloud, nous pensons que l’approche tentant à enfermer ses clients dans l’environnement propriétaire de l’entreprise a été contre-productive. Nous pensons que ces tentatives de verrouillage ont eu une influence négative sur le score de promoteur net historiquement en baisse de SAP.

De plus, les efforts de SAP pour enrichir son écosystème dans l'espoir d'une expérience utilisateur plus simple se sont avérés tout sauf relutifs, comme l'a montré son acquisition de Qualtrics. SAP a annoncé son intention de scinder l'entreprise deux ans seulement après son acquisition.

Juste valeur de 119 euros par action

Notre estimation de la juste valeur est de 119 euros par action, ce qui implique un ratio cours/bénéfice ajusté 2023 de 19 fois, un ratio valeur d'entreprise/ventes de 4 fois et un rendement du flux de trésorerie disponible de 4 %.

Nous prévoyons qu'au cours des 10 prochaines années, la clientèle ERP de SAP, y compris les licences sur site et les abonnements aux logiciels, n'augmentera que modérément, car les nouveaux clients nets compenseront la rotation importante des anciens clients. L'offre cloud « S/4HANA » amène les clients à repenser leurs besoins et projets en matière d’ERP.

Toutefois, nous pensons que les revenus totaux générés par les clients ERP augmenteront à un rythme plus sain, car de plus en plus de clients cloud devraient augmenter la valeur des contrats qu'ils ont avec SAP.

En outre, nous pensons que les clients fidèles de SAP en matière de gestion de la chaîne d'approvisionnement (huit entreprises sur 10 du Fortune 500 gèrent leur chaîne d'approvisionnement avec SAP) continueront de travailler avec l’éditeur.

Ces tendances devraient permettre à SAP d'augmenter ses revenus à un taux annuel composé de 7 % au cours des cinq prochaines années.

Nous pensons que l'entreprise sera en mesure d'atteindre ses ambitions de ventes non-IFRS de 22 milliards d'euros dans le cloud et de 37 milliards d'euros de revenus totaux en 2025.

Nous prévoyons que la marge brute passera de 71 % en 2022 à 73 % en 2032. De même, nous prévoyons que la marge opérationnelle IFRS progressera de 16 % en 2022 à 29 % en 2032.

Bon 1er trimestre

Les résultats de SAP au premier trimestre ont indiqué une résilience, en particulier au sein des unités les plus vulnérables de ses activités transactionnelles (comme Concur), qui ont bien résisté.

Les résultats ont dépassé le consensus de FactSet en matières de ventes.

Dans l'ensemble, nous maintenons notre estimation de juste valeur, ce qui place le titre en territoire de juste valeur.

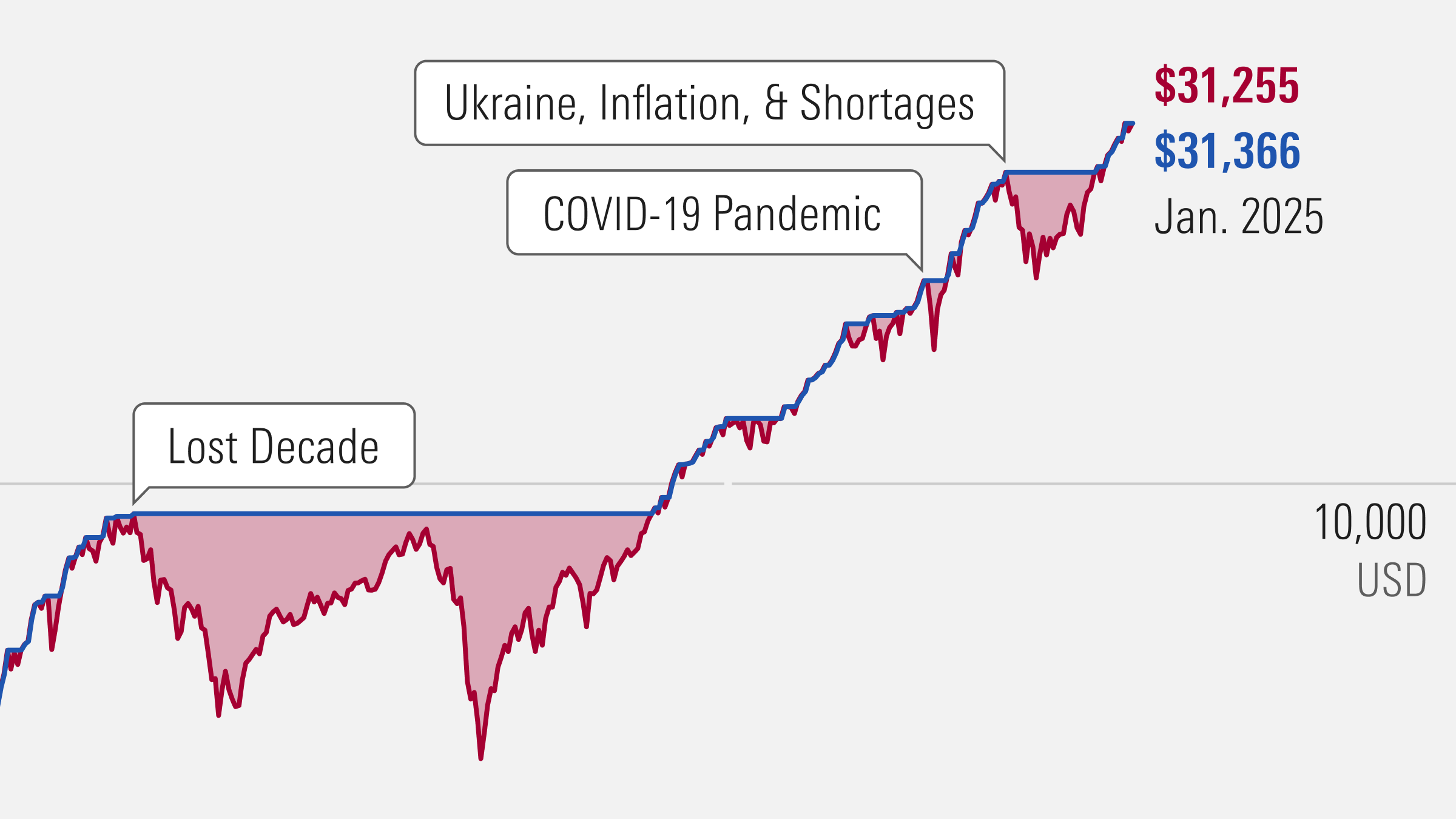

Les actions SAP ont bondi d'environ 30 % depuis le début de l'année, ce que nous attribuons au marché qui comprend mieux l'histoire nuancée de l’entreprise.

Le chiffre d'affaires de SAP au premier trimestre de 7,4 milliards d'euros a marqué une croissance de 9 % d'une année sur l'autre en monnaie constante.

Les revenus du cloud ont continué de stimuler les ventes, avec une croissance de 22 % (en devise constante) au cours du trimestre, stimulés par les revenus de SAP S/HANA, qui ont augmenté de 75 % d'une année sur l'autre (en devise constante). Les revenus transactionnels ont bien résisté dans l'environnement macroéconomique compte tenu de leur caractère plus discrétionnaire.

Le taux de marge brute du cloud a continué d'être un point positif pour la rentabilité, augmentant de 290 points de base d'une année sur l'autre au cours du trimestre.

Au total, SAP a affiché un bénéfice par action de 0,35 EUR.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.