Les défis étaient de taille, mais les annonces de résultats en Europe au terme du premier trimestre 2023 ont offert jusqu’ici plutôt de bonnes surprises.

Avec une inflation toujours élevée, une grande partie du succès ou de l'échec des entreprises de consommation et industrielles était liée à leur capacité de répercuter les augmentations de coûts.

De même, la chute des prix de l'énergie a été plutôt de mauvais augure pour le secteur de l’énergie.

Enfin, le secteur bancaire a généralement dépassé les attentes (plutôt faibles), la hausse des taux d'intérêt étant une aubaine dans de nombreux cas pour les banques.

Après la crise de mars, le secteur bancaire a sans aucun doute été le plus scruté à l'approche de la saison des résultats, et il n'a pas déçu. Ignorant la débâcle en cours en Suisse, avec UBS désormais chargée de l'effort d'intégration de Credit Suisse, et les flux de dépôts volatils alors que les investisseurs rééquilibrent leurs portefeuilles, les publications des banques ont été rassurantes.

De grandes banques, dont Barclays et Deutsche Bank, ont fait état de résultats solides.

La hausse des taux d'intérêt a permis aux banques de générer des bénéfices plus importants, à mesure que l'écart entre les taux débiteurs et débiteurs augmente.

Bien que la hausse des taux puisse s'avérer une épée à double tranchant (augmentation des créances douteuses), les produits du marché immobilier devraient se redresser fortement sur le reste de l'année.

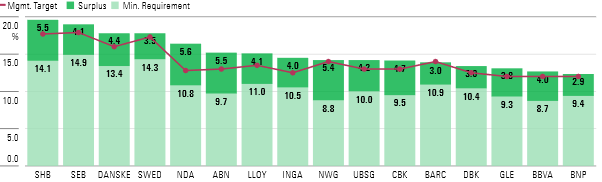

Il est important de noter que les banques restent bien capitalisées, notre graphique ci-dessous montrant que chaque grande banque couverte par notre couverture a un capital excédentaire, au-delà des exigences du régulateur.

Autrefois le secteur le plus performant d'Europe en 2022, le secteur de l'énergie a finalement connu un effondrement au premier trimestre de l'année, la chute des prix de l'énergie ayant entraîné une baisse des revenus et des bénéfices. Cela ne devrait surprendre personne - la flambée des prix de l'énergie qui a commencé avec la guerre en Ukraine n'allait jamais durer éternellement, et les prix de l'énergie diminuent depuis fin 2022.

Shell, Eni et les revenus des grands pairs pétroliers ont reculé en conséquence.

Il y avait néanmoins quelques points positifs.

Tout d’abord, les coûts d'exploitation ont baissé avec les revenus. Ensuite, le coût de remplacement du pétrole et du gaz diminue également.

Ces deux éléments améliorent les chances que les majors pétrolières conservent leur rentabilité même à des niveaux de prix des hydrocarbures plus bas.

L'inflation dans la zone euro se maintient à des niveaux élevés depuis plus d'un an maintenant.

Bien que le rythme de hausse des prix ait chuté par rapport à son pic de la fin de l'année dernière, l'inflation sous-jacente reste obstinément élevée.

Pour les entreprises qui vendent des produits de base, le premier trimestre de l'année a été difficile.

Les fournisseurs de téléphonie et d'Internet comme KPN ont vu leur marge d'exploitation chuter car la forte concurrence empêche toute hausse de prix qui couvre des coûts plus élevés.

Associated British Foods, propriétaire du détaillant Primark, a vu ses marges chuter encore plus fortement, la direction ayant pris la décision d'absorber les hausses de prix plutôt que de risquer de perdre des clients.

De nombreuses entreprises disposant d’un rempart concurrentiel ont été en mesure de répercuter ces augmentations de prix sur le client final, leur permettant de maintenir une rentabilité stable.

Les groupes de luxe comme LVMH et Hermes en sont de bons exemples ; les deux ont vu leurs revenus augmenter à deux chiffres alors que les clients fortunés sont peu affectés par la hausse des prix.

De même, des entreprises industrielles comme Alfa Laval, ABB et CRH ont réussi à imposer des hausses de prix en temps opportun.

Cependant, si l'inflation reste persistante pour le reste de 2023, certaines de ces entreprises rencontreront peut-être des limites dans leur capacité à faire passer des hausses tarifaires.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.