Credit photo: AP

Les dividendes sont la « sauce secrète » de Warren Buffett – du moins selon sa récente lettre aux actionnaires de Berkshire Hathaway.

Il note que Coca-Cola et American Express comme exemples pour faire valoir son point de vue.

Berkshire Hathaway a acheté des actions de Coke en 1994 pour un coût total de 1,3 milliard de dollars. Le dividende en espèces que Berkshire a reçu de Coke en 1994 était de 75 millions de dollars. L'année dernière, le dividende versé à Berkshire était de 704 millions de dollars.

À ce sujet, Buffett déclare : « la croissance s'est produite chaque année, tout aussi certaine que les anniversaires. Tout ce que [mon associé Charlie Munger] et moi étions tenus de faire était d'encaisser les chèques de dividendes trimestriels de Coke. Nous nous attendons à ce que ces chèques croissent très probablement. »

En février, Coke a augmenté son dividende annuel pour la 61e année consécutive.

American Express est une histoire similaire. Les achats d'American Express par Berkshire ont été achevés en 1995 pour le même montant en dollars que Coke. Les dividendes annuels versés à Berkshire sont passés de 41 millions de dollars en 1995 à 302 millions de dollars l'an dernier.

Coke et American Express représentent aujourd'hui environ 5% de la valeur nette de Berkshire, à peu près le même poids que lors de l'achat initial.

Buffett compare ensuite la performance des deux investissements à une obligation à 30 ans. Selon ses calculs, l'achat d'une obligation de qualité au milieu des années 1990 à la place de Coke et d'American Express ne représenterait plus que 0,3 % de la valeur nette de Berkshire et rapporterait « environ 80 millions de dollars inchangés de revenus annuels ».

C'est nettement moins que le montant combiné de 1 milliard de dollars que Coke et American Express versent chaque année à Berkshire.

Importance des dividendes dans le rendement total

En règle générale, la hausse des cours des actions est la façon dont la plupart des investisseurs en actions pensent que l'argent est gagné. Mais il est clair que les dividendes peuvent également jouer un rôle important.

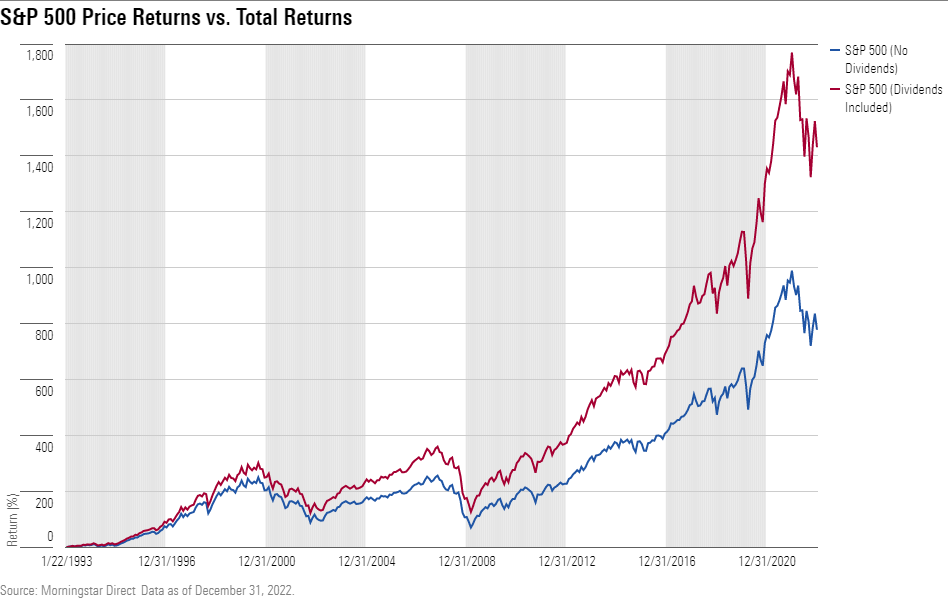

Depuis 1993, le S&P 500 a augmenté de 777 % jusqu'à la fin de l'année dernière. Dividendes inclus, le S&P 500 a augmenté de plus de 1 400 % sur la même période.

Les dividendes ont représenté à eux seuls plus de 20 % du rendement total du S&P 500 au cours de cette période, ce qui est en fait inférieur à celui des décennies précédentes.

Nous avons observé une dynamique similaire dans le profil de rendement de la stratégie Dividend Select de Morningstar.

Cette stratégie met l'accent sur la génération de revenus tout en offrant des rendements totaux excédentaires grâce à l'appréciation du capital. Au cours des 10 dernières années, le rendement généré par la stratégie a représenté un peu plus de 40 % du rendement total annualisé.

Dividendes par décennie

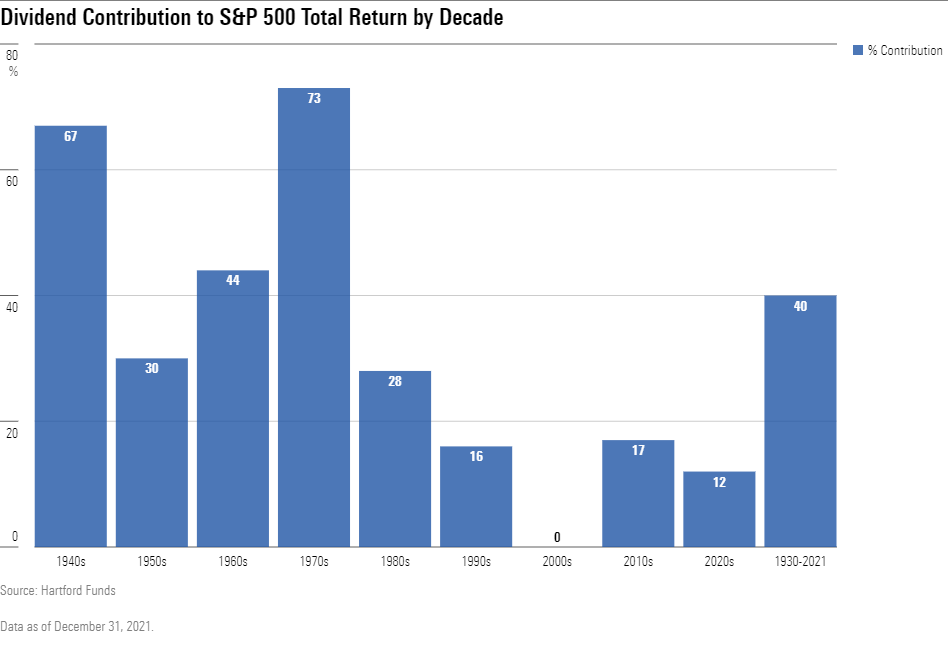

L'examen des performances du S&P 500 décennie par décennie montre comment les contributions aux dividendes varient dans le temps. De 1930 à 2021, la contribution des revenus de dividendes au rendement total du S&P 500 a été en moyenne de 40 %.

Les dividendes peuvent fournir un énorme soutien sur vos résultats à long terme si les investisseurs les réinvestissent avec diligence.

Tous les dividendes ne sont pas créés égaux

Les investisseurs qui cherchent à verser des dividendes peuvent commettre l'erreur de simplement choisir les sociétés qui offrent les rendements les plus élevés. Cependant, parfois, un rendement élevé indique qu'une réduction du dividende est imminente.

Un exemple récent est Intel, qui a réduit son dividende de 66 % en février. Le fondateur d'Intel, Andy Grove, a écrit le livre séminal « Only Paranoid Survive » en 1996. Au cours de la dernière décennie, Intel a sans doute perdu sa nature paranoïaque.

Une raison de la réduction du dividende est que le groupe a du revoir sa stratégie et intensifier ses efforts de recherche et développement pour concurrencer plus férocement les entreprises qui lui ont pris des parts de marché.

Lorsque vous recherchez des sociétés versant des dividendes, il est important de déterminer si le dividende versé est sûr et offre un potentiel de croissance au fil du temps.

Une façon de le faire est d'évaluer les entreprises sur la base de leur rempart concurrentiel. Une entreprise dotée d’un rempart ou « Moat » est tout aussi difficile à déloger et plus susceptible de tenir ses concurrents à distance.

La stratégie Dividend Select de Morningstar a une forte préférence pour les actions avec des notations Morningstar Economic Moat larges et étroites, avec 90 % des actifs de la stratégie investis dans des sociétés notées comme ayant un rempart concurrentiel.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.