Depuis le début de l’année, l’indice S&P 500 affiche une progression très honorable, porté par les espoirs d’une baisse des taux d’ici la fin de l’année ou le début de l’année prochaine.

Cet espoir s’appuie notamment sur des chiffres d’inflation qui semblent indiquer un ralentissement, et d’une Fed qui serait proche de la pause, voire d’un renversement de tendance, dans sa politique monétaire.

Si la courbe des taux américains reste inversée – signe d’un risque de récession – le niveau des taux longs américains (10 ans notamment) a reculé de 19 points de base vers 3,7%.

A l’inverse, le multiple de valorisation (P/E) de l’indice progresse de 10% et explique l’essentiel de sa hausse cette année, reflet là encore de l’optimisme des investisseurs quant à l’espoir d’une récession modérée (voire pas de récession) et de la fin prochaine de la lutte contre l’inflation.

A l’évidence, les marchés actions et obligataires n’envoient pas les mêmes signaux.

Cela dit, le plus inquiétant au niveau de la Bourse américaine apparaît lorsque l’on analyse quelles valeurs ont tiré la hausse de l’indice S&P 500.

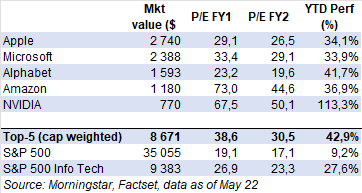

Dans une note en date du 18 mai, les analystes de la banque Jefferies observent que les cinq plus grosses capitalisations de l’indice – Apple, Microsoft, NVIDIA, Alphabet et Amazon – expliquent 78% de sa hausse cette année (cette contribution était de 60% fin avril).

Autrement dit, le poids des « méga-caps » de la « tech » américaine n’a fait que se renforcer.

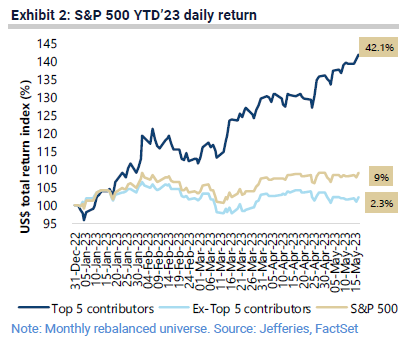

Les 5 sociétés affichent une progression de 42% depuis le début de l’année, contre 9% pour l’indice et… 2,3% pour le reste de l’ensemble des autres sociétés qui le constituent.

« Seuls 29% des sociétés surperforment l’indice jusqu’ici, un niveau que l’on n’avait pas vu depuis 1999 », observe Jefferies.

Ceci semble lié au fait que bien que la saison des publications de résultats du premier trimestre a été plutôt favorable (76% des annonces de BPA ont été supérieures aux attentes), les réactions des cours de Bourse n’ont pas été aussi fortement positives que par le passé.

« Ceci montre que les investisseurs restent prudents en raison du risque de récession », estiment les analystes de Jefferies.

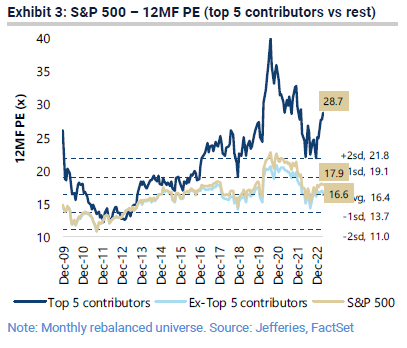

Si l’on regarde du côté des multiples de valorisation (P/E), l’effet « méga-caps » est encore plus prononcé.

Leur P/E moyen affiche une prime de 73% par rapport à l’ensemble du marché, quand le reste des titres au sein de l’indice se traite avec une décote moyenne de 7%.

On peut sans doute nuancer le niveau de prime par les multiples de valorisation très élevés d’Amazon (P/E de 73x sur les estimations de BPA de cette année contre 19x pour l’indice S&P 500 et de 27x pour l’indice S&P 500 Information Technology).

Valorisation du Top 5 au sein de l'indice S&P 500

Sans parler d’exubérance irrationnelle, il semble malgré tout que les investisseurs se soient de nouveau entichés des grandes valeurs « tech », au motif sans doute de l’irruption de l’intelligence artificielle comme d’un nouveau vecteur de croissance soutenue dans le futur.

C’est sans considérer l’incertitude économique élevée qui caractérise l’environnement actuel et que n’ont cessé de confirmer de nombreux dirigeants d’entreprises au cours des conférences téléphoniques qui ont commenté les résultats du premier trimestre.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.