Crédit photo: AP

Quand la Chine éternue, les marchés émergents toussent. Depuis le début de l’année, la performance des actions chinoises – deuxième économie mondiale et plus grosse pondération des indices marchés émergents – pèse sur l’ensemble de la classe d’actifs.

L’indice Morningstar China perd 7,4% et explique en partie pourquoi l’indice Morningstar EM, malgré un gain de 1,9% (en euros), fait moins bien que l’indice des marchés mondiaux de Morningstar (+7,4%). L’Inde sous-performe également, mais affiche une performance positive (+1,1%).

A l’inverse, le Brésil, la Corée du Sud et Taiwan surperforment de façon un peu plus notable, avec des gains de respectivement 3,8%, 13,9% et 17,9%.

Dans le cas des deux pays asiatiques, une grande partie de cette surperformance tient au poids du secteur de la technologie et en particulier des semi-conducteurs, les deux pays abritant deux des plus gros fabricants de puces au monde – Samsung Electronics (« Narrow Moat », 25,6% de l’indice) et Taiwan Semiconductor Manufacturing Co. (« Wide Moat », 27,5% de l’indice).

La sous-performance remarquée de la Chine n’est pas nouvelle, mais elle a tendance à s’amplifier, ce qui semble tenir à plusieurs facteurs : l’essoufflement apparent du rebond post-politique du zéro COVID, les tensions avec les Etats-Unis au sujet de Taiwan et la mainmise croissante de Xi Jinping - non seulement ce dernier concentre un pouvoir démesuré, mais il semble avoir mis la priorité sur les relations internationales au détriment de l’économie.

Les investisseurs espéraient à la fin de l’année dernière qu’avec la fin des mesures de confinement et de la politique « zéro-COVID », les consommateurs et les entreprises chinoises permettrait au pays d’afficher des rythmes de croissance de l’activité plus en phase avec sa dynamique de moyen terme (autour de 5% par an).

Après un premier trimestre plutôt encourageant, les derniers indicateurs avancés semblent indiquer que la Chine marque le pas. L’indice PMI manufacturier s’est enfoncé en zone de contraction à 48,8 en mai (49,2 en avril) et même si l’indice non-manufacturier est plus solide (54,5 en mai), il se détériore lui aussi (56,4 en avril).

L’autre sujet qui semble inquiéter les investisseurs est l’attitude du gouvernement chinois à l’égard du secteur privé et des entreprises internationales installées en Chine.

La mise au pas du secteur technologique en 2021 avec la politique de la prospérité commune a visiblement laissé des traces indélébiles et le pays ne semble rien faire pour en effacer les traces.

Dans un commentaire en date du 31 mai, les économistes de la banque japonaise Nomura observent : « Nous nous attendons à ce que le PMI manufacturier reste dans la zone de contraction en juin, en raison de forts vents contraires provenant d'un recul structurel de l'immobilier, d'un ralentissement mondial de la production et de l'aggravation des tensions géopolitiques. Dans un contexte de ralentissement de la croissance des revenus, de pressions croissantes sur le chômage, de baisses de salaires généralisées et d'attentes plus faibles en matière de revenus et de richesse futurs, la demande de services à la personne devrait également ralentir dans les mois à venir. L'aggravation de la dynamique de croissance pourrait nécessiter des réponses politiques de Pékin, tandis que [le gouvernement central] pourrait être plus prudent cette fois-ci en raison de l'espace politique limité et de sa priorité accordée à la sécurité nationale par rapport à la croissance économique. »

D’un strict point de vue boursier, les actions chinoises ne sont pourtant pas dénuées d’intérêt.

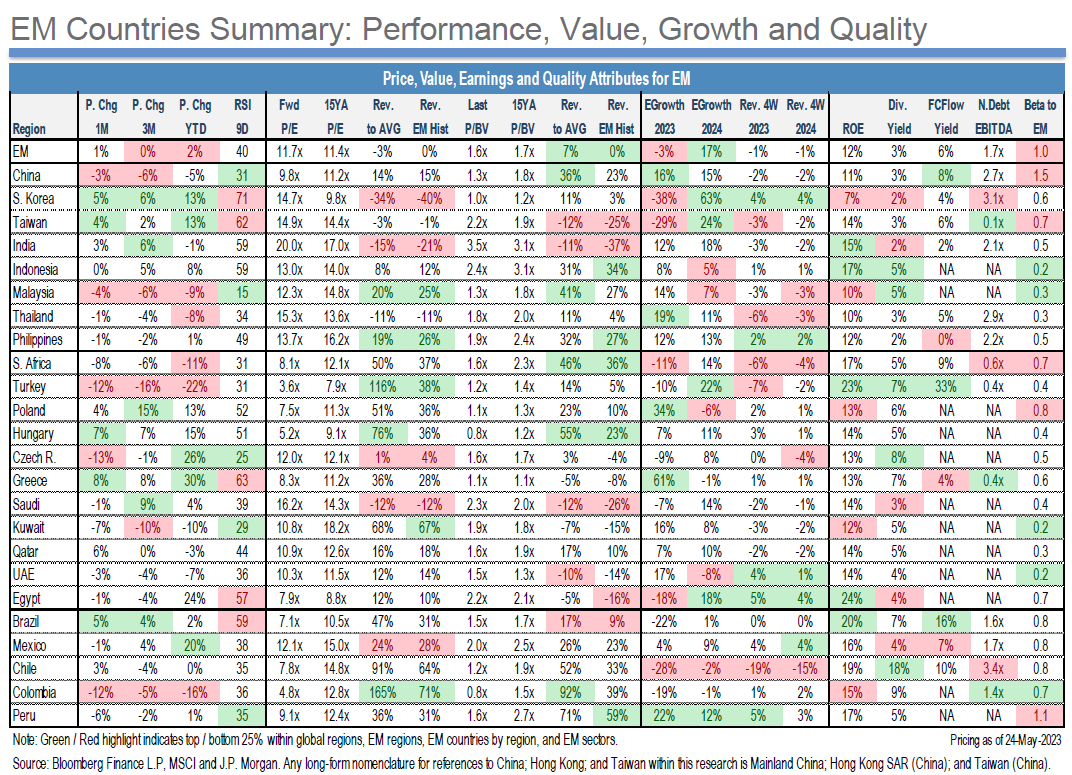

Selon les données de consensus réunies par la banque JPMorgan, le P/E du marché chinois est de 9,8x contre une moyenne historique sur 15 ans de 11,2x. Les analystes tablent sur une progression des bénéfices des entreprises du pays de 16% cette année et 15% l’an prochain.

Les marchés émergents se traitent sur un multiple de résultat de 11,7x (moyenne historique de 11,4x) avec des prévisions de croissance bénéficiaire de respectivement -3% et +17%.

« Le problème est le manque de confiance, ce qui a limité le potentiel d’une reprise plus large », écrivent les stratégistes de la banque JPMorgan dans une note en date du 30 mai.

« Nos économistes n’anticipent pas de mesures nouvelles de soutien à l’économie d’ici la fin de l’année », ajoutent-ils.

Il est probable que tant que la situation économique et politique de la Chine ne sera pas plus rassurante, tant pour les consommateurs et les entreprises chinoises que pour les entreprises internationales, la classe d’actifs manquera d’un soutien qui lui fait gravement défaut pour surperformer de nouveau.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.