Depuis une vingtaine d’années, un nombre croissant d’entreprises cotées en Bourse et d’investisseurs focalisent leur attention sur le « free cash-flow » ou « flux de trésorerie disponible » (encore appelé « cash-flow libre »).

De quoi s’agit-il ?

La valeur d’une entreprise, cotée ou non, est déterminée par l’actualisation de ses flux de trésorerie futurs, autrement dit par sa capacité à générer du cash.

Pourquoi ? Le cash est l’alpha et l’omega de toute entreprise. Vous avez sans doute déjà entendu l’expression « cash is king » (« le cash est roi »).

C’est exactement cela : une entreprise qui génère du « cash » (liquidité) peut financer son expansion ; celle qui est à court de « cash » fait faillite (une entreprise ne fait pas faillite parce qu’elle perd de l’argent, mais parce qu’elle est incapable de faire face à ses obligations – paiement de fournisseurs ou de ses créanciers et faute de trésorerie, donc de cash, elle ne peut plus mener à bien son activité…).

Les investisseurs ont eu tendance à se focaliser sur le « free cash-flow » pour une raison simple : c’est l’argent à disposition des dirigeants une fois payés les investissements nécessaires à la croissance de l’activité.

Cet argent disponible est généralement employé de 4 manières différentes : dans des acquisitions, le remboursement des dettes financières, le versement d’un dividende ou des rachats d’actions.

Autrement dit, le free cash-flow est la somme d’argent que les dirigeants peuvent allouer à leur discrétion aux différentes parties prenantes et peut révéler leur talent en matière d’allocation du capital (voir plus bas).

Où trouver l’information ?

Pour déterminer le free cash-flow, il faut aller chercher les informations dans les états financiers qui font partie du rapport annuel de toute entreprise cotée en Bourse, en particulier dans le tableau de flux de trésorerie (« statement of cash-flows »).

Ce tableau comprend 3 sous-totaux : les flux de trésorerie opérationnels, les flux de trésorerie d’investissement et de financement.

Le premier flux (opérationnel) permet de déterminer combien de cash a été généré par l’exploitation de l’entreprise sur une année. Le deuxième tableau comprend les emplois de ce cash, en particulier les investissements tangibles, intangibles et les acquisitions. Le troisième permet d’évaluer les emplois (dividendes, rachats d’actions, remboursement de dette) et sources de financement (augmentation de capital, emprunts bancaires ou obligataires notamment).

Pour estimer le cash-flow libre, on part du cash généré par l’activité, que l’on appelle « cash-flow opérationnel » ou « flux de trésorerie d’exploitation », duquel on déduit le montant des investissements tangibles et intangibles (s’ils jouent un rôle dans le modèle économique de l’entreprise).

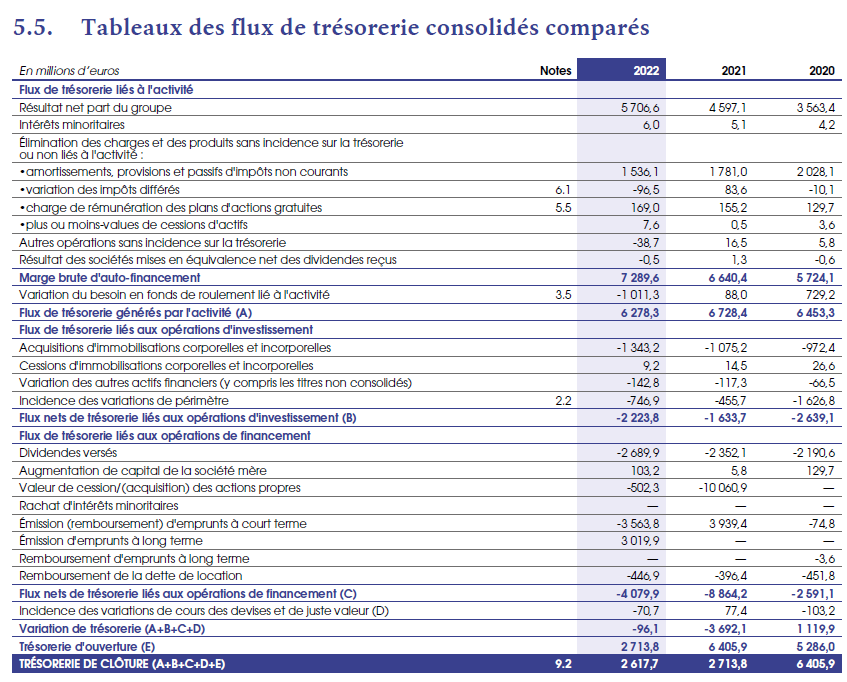

Prenons l’exemple de L’Oréal. Son tableau de flux financiers pour 2022 est reproduit ci-après :

Source: Rapport annuel 2022 L'Oréal

Pour déterminer le cash-flow libre du leader mondial des cosmétiques en 2022, on part du cash-flow opérationnel (6.278,3 M€) duquel on déduit les investissements industriels (1.343,2 M€), soit 4.935,1 M€.

Comment l’analyser ?

Que signifie le fait que L’Oréal génère un cash-flow libre de près de 5 Mds€ ? En soi, pas grand-chose en dehors qu’il s’agit d’une somme considérable. Le meilleur usage de l’indicateur consiste à l’analyser d’un point de vue historique ou en rapport avec d’autres indicateurs financiers de l’entreprise.

Approche historique

La première approche est de voir l’évolution du cash-flow libre de l’entreprise.

On se rend compte que le cash-flow libre de L’Oréal n’a cessé de croître au fil du temps – ce qui est le reflet de la croissance de l’entreprise, de la maîtrise de ses coûts et de son cycle d’exploitation…

Pour arriver à cette conclusion, il est nécessaire de considérer la stratégie de l’entreprise, son positionnement concurrentiel et comment elle s’est développé au cours des 10-15-20 dernières années.

Analyse en structure

Une autre manière d’analyser la génération de cash de L’Oréal est de rapporter le cash-flow libre au chiffre d’affaires ou à un autre indicateur financier (comme le bénéfice net ou l’EBITDA). On parle d’analyse en structure (on rapporte une série d’indicateurs financiers à un indicateur de référence, le plus souvent le chiffre d’affaires).

Les ratios financiers ainsi calculés donnent une idée de la capacité de l’entreprise à extraire du cash de chaque euro de chiffre d’affaires ou de bénéfice généré.

Dans le cas de L’Oréal, le ratio s’est amélioré au fil du temps, pour se situer en moyenen à 13% entre 2004 et 2022, même s’il a récemment décliné (12,9% en 2022 contre plus de 15% entre 2019 et 2021).

Il est alors intéressant de retourner dans le tableau de flux et de comprendre ce qui, au cours de la période analysée, a contribué à faire varier aussi fortement le cash-flow opérationnel ou les investissements.

Ainsi, on remarque qu’en 2022, L’Oréal a consommé 1 milliard d’euros dans son besoin en fonds de roulement – plus précisément dans la constitution de stocks (-865 millions d’euros) et les créances clients (-718 millions d’euros), lesquels n’ont été que partiellement contrebalancés par la gestion des dettes fournisseurs et les autres créances et dettes (572 millions d’euros).

Aller plus loin : évaluer l’allocation du capital

Une fois que l’on a une idée de la manière dont le cash-flow libre a été produit historiquement, il est également intéressant, pour compléter l’analyse, d’évaluer comment ce cash a été alloué par l’entreprise.

Si l’on se concentre sur le tableau de flux de L’Oréal, qui comprend 3 exercices, on voit qu’une partie du cash-flow libre a servi à des acquisitions (1,6 milliard en 2020 ; 456 millions en 2021 et 747 millions en 2022), mais que l’essentiel a été restitué aux actionnaires – 2,7 milliards d’euros de dividendes et 502 millions d’actions rachetées en 2022 (mais 10 milliards en 2021 !).

Concernant les rachats d’actions, il est utile d’évaluer à quel niveau de valorisation les actions ont été rachetées et les comparer à la valorisation historique de l’entreprise.

Des dirigeants sont habiles lorsqu’ils profitent de la faible valorisation du titre pour racheter des actions (à défaut d’autres opportunités en matière de croissance externe). S’ils rachètent les actions lorsque celles-ci sont chères, ils détruisent de la valeur.

De manière générale, un cash-flow libre en croissance et qui représente une part croissante des ventes ou du résultat signifie que l’entreprise conduit la bonne stratégie.

D’autres ratios financiers, comme la rentabilité du capital, permettent de compléter l’analyse et de s’assurer que l’allocation du capital est menée dans l’intérêt des parties prenantes sur le long terme.

Pour les investisseurs, cela signifie que l’entreprise devrait pouvoir poursuivre sa croissance rentable et renforcer son profil financier au fil du temps.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.