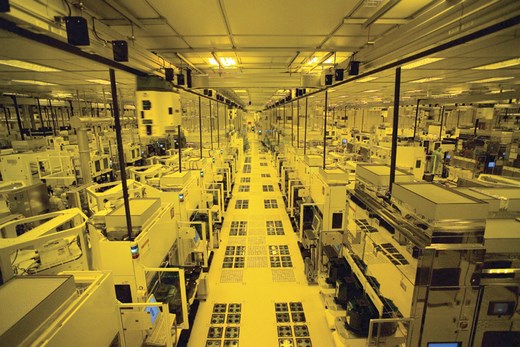

Crédit photo: TSMC

Nous relevons notre estimation de la juste valeur de Taiwan Semiconductor Manufacturing Co. (« Wide Moat ») à 900 TWD par action (139 USD par ADR aux taux de change actuels) après que la direction a donné des prévisions optimistes pour le quatrième trimestre, alimentées par des ventes de smartphones plus fortes que prévu.

Nous avons en outre réduit prévisions d’investissements.

Nous nous attendons désormais à ce que TSMC cesse d’augmenter ses dépenses d’investissement en 2024 pour se préparer au ralentissement de l’économie mondiale et se concentre sur la résolution des goulots d’étranglement pour les applications d’intelligence artificielle qui entraîneront la même croissance des revenus.

Ce faisant, TSMC disposera d’une plus grande marge de manœuvre pour augmenter ses dividendes.

De meilleurs rendements pour les actionnaires et de meilleures perspectives dans le secteur de l'électronique grand public devraient améliorer la confiance, et les investisseurs se voient offrir un point d'entrée solide alors que le titre reste très sous-évalué.

Nous réduisons nos estimations de dépenses en capital de 14 % en moyenne à partir de 2024.

Le facteur à court terme est la prévision par ASML d’un chiffre d’affaires stable en 2024 par rapport à 2023 et d’une chute des commandes de machines de lithographie ultraviolette extrême à 500 millions d’euros contre environ 2 milliards d’euros il y a quelques trimestres.

Étant donné que TSMC est l’un des principaux clients d’ASML, cela pourrait signifier que TSMC ralentit temporairement l’expansion de ses capacités de pointe afin de se prémunir contre une incertitude macroéconomique prolongée.

Le facteur à long terme est l’abandon des dépenses en capital consacrées à l’ajout de capacités de pointe, au profit de la résolution des goulots d’étranglement en matière de « packaging » (mise en boitier des puces électroniques) afin de mieux répondre à la demande en intelligence artificielle et de la construction à partir de procédés matures à l’étranger.

La baisse des dépenses d'investissement devrait libérer des liquidités pour les dividendes, c'est pourquoi nous augmentons modestement le dividende par action de 15 TWD à 16 TWD d'ici 2027.

TSMC prévoit que son chiffre d'affaires au quatrième trimestre augmentera de 12,4 % de manière séquentielle pour atteindre 614,4 milliards TWD (11,1 % en termes de dollars à 19,2 milliards de dollars).

Cela porte les revenus de 2023 à une baisse de 5 % par rapport à 2022, plus proche de ses prévisions d’avril d’une baisse d’un pourcentage moyen à un chiffre, que de la baisse de 10 % évoquée en juillet.

La vigueur inattendue des ventes d’iPhone 15 est un facteur majeur derrière les perspectives de revenus, la direction ayant remarqué que le processus 3 nanomètres (nm) accélérait plus rapidement que prévu.

Les prévisions de marge brute et opérationnelle sont de 52,5% et 40,5% à leurs points médians respectifs.

Les marges sont inférieures à celles du troisième trimestre, mais nous ne considérons pas cela comme une détérioration des conditions opérationnelles, car les chiffres du troisième trimestre ont été stimulés par un dollar plus fort de 4 %.

Les prévisions de marge pour le quatrième trimestre sont supérieures à nos prévisions précédentes.

Grâce à des prévisions et à des chiffres du troisième trimestre meilleurs que prévu, nous avons augmenté nos prévisions de chiffre d'affaires pour 2023 de 6 % et notre marge brute de 1 point de pourcentage.

La direction a fait remarquer qu'un creux de la demande de smartphones et de PC est en vue.

Bien qu’aucun chiffre sur la reprise pour 2024 n’ait été fourni, le commentaire est cohérent avec les données mensuelles sur les expéditions et les revenus des entreprises dans notre univers de couverture.

Nous nous attendons à ce que les améliorations apportées aux appareils photo des smartphones attirent davantage d’acheteurs, bénéficiant ainsi à TSMC en termes de commandes de capteurs d’image et de processeurs.

Les nouvelles restrictions américaines à l’exportation devraient, à notre avis, présenter un inconvénient limité pour TSMC.

Les nouvelles règles n'empêchent pas les entités restreintes d'accéder aux puces bloquées en utilisant des services de cloud computing.

Cela signifie que les ventes perdues auprès des startups chinoises d’intelligence artificielle seraient compensées par celles des sociétés de cloud computing d’autres régions.

La concurrence entre les États-Unis et la Chine obligerait également les entreprises des deux pays à proposer des services en double, et une telle redondance soutient la demande de puces au moins à court terme.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.