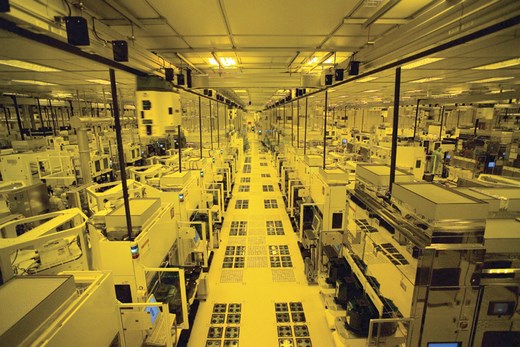

Crédit photo : TSMC

Nous maintenons nos estimations de juste valeur de MediaTek et Win Semiconductors à respectivement 1 400 dollars taiwans (TWD) et 245 TWD, après ajustements de nos estimations 2023 et 2024.

Nous estimons que le déstockage de composants électroniques est terminé pour les deux sociétés et qu'elles bénéficieront des nouveaux lancements de smartphones.

Les deux valeurs nous semblent attractives, car la reprise des smartphones vient tout juste de commencer et la prolifération de la 5G devrait reprendre après un an de pause.

L’intelligence artificielle est un autre avantage si elle accélère l’innovation sur les smartphones et autres appareils qui incitent les consommateurs à remplacer leurs gadgets plus fréquemment.

L'exposition minimale de MediaTek et Win Semi à un marché automobile en ralentissement en fait de bonnes cibles de diversification par rapport aux grands noms de l'automobile dans notre couverture comme Infineon et NXP.

Les deux sociétés prévoient une amélioration séquentielle de leurs revenus et de leur rentabilité au quatrième trimestre, grâce aux nouveaux lancements et aux commandes urgentes intermittentes des clients chinois.

MediaTek s'attend à ce que le chiffre d'affaires et la marge opérationnelle s'améliorent respectivement de 13 % et 70 points de base à leur point médian.

Sa confiance vient du réapprovisionnement des smartphones et du lancement de son chipset haut de gamme Dimensity 9300.

Le chipset premium peut coûter au nord de 100 USD pièce, un prix 3 fois plus cher que le processeur 5G moyen.

Win Semi prévoit que les ventes et la marge brute s'amélioreront d'un faible pourcentage et de 2,6 points de pourcentage à 4,65 milliards TWD et 25 % à mi-parcours.

Les prévisions de Win Semi sont légèrement supérieures à nos prévisions de juillet, car cela signifie que la société dégagera un bénéfice d'exploitation un à deux trimestres plus tôt que prévu.

En conséquence, notre estimation de perte par action pour 2023 s'est réduite à 0,59 TWD contre 1,86 TWD après avoir augmenté nos prévisions de revenus de 3,5 %.

Nous nous attendons à ce que les prévisions pour 2024, qui seront fournies vers la fin janvier, renforcent encore davantage la confiance dans les actions, car le marché reste préoccupé par la durabilité de la reprise des smartphones.

Même si MediaTek et Win Semi se négocient tous deux en dessous de nos estimations de juste valeur, MediaTek est un meilleur nom d'achat et de conservation car il peut plus facilement conquérir de nouveaux marchés comme les PC et les appareils d'IA de pointe pour bénéficier de la croissance structurelle du secteur plus large des semi-conducteurs.

Nous prévoyons que MediaTek bénéficiera de prix plus élevés des puces, car les clients exigent davantage de fonctionnalités d'intelligence artificielle (générative ou autre).

Par exemple, l'IA générative peut être intégrée aux assistants vocaux existants en proposant des réponses structurelles et des plans adaptés aux tâches des utilisateurs.

Nous constatons également que l'écart technologique de MediaTek par rapport à Qualcomm est presque comblé, car il devrait lancer un chipset haut de gamme utilisant la dernière technologie de processus de TSMC en 2024 en même temps que Qualcomm.

Win Semi est selon nous un titre plus cyclique, et le sentiment reste mitigé après des perspectives optimistes pour le quatrième trimestre.

La hausse du cours de Bourse pourrait être plus prononcée à mesure que le secteur sort de son creux.

Même si la direction affirme son intention de suspendre l'installation des salles blanches et des équipements du cluster de Kaohsiung, nous envisageons que la direction puisse changer d'avis dès la fin de 2024 si le rebond des ventes de smartphones se confirme d'ici là et la visibilité sur l'adoption du Wi-Fi 7 s'améliore.

Les résultats du troisième trimestre de MediaTek et Win Semi ont tous deux dépassé nos attentes.

MediaTek a déclaré un chiffre d'affaires de 110 milliards TWD, une marge brute de 47,1 % et une marge opérationnelle de 16,3 %, le tout en avance sur le consensus PitchBook et les prévisions de la direction.

Les stocks ont atteint un plancher de 53,4 milliards TWD, un plus bas depuis 2021 et en baisse de 41,6% par rapport aux sommets de mi-2022.

Win Semi a réalisé un chiffre d'affaires de 4,17 milliards TWD, soit une marge brute de 22,4%, et a réalisé un BPA de 0,08 TWD après trois trimestres de pertes, à comparer à la perte consensuelle par action de 0,07 TWD.

Les deux sociétés ont bénéficié d'un dollar américain fort, tandis que Win Semi a bénéficié d'une impulsion plus précoce que prévu dans le pré-lancement de smartphones.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.