Nous avons relevé notre estimation de juste valeur Apple (« Wide Moat ») de 150 à 160 dollars ($), après de modestes révisions à la hausse de nos prévisions de ventes.

Nous avons également abaissé notre note d'incertitude de élevée à moyenne, en raison de notre plus grande conviction dans la capacité de l'entreprise à compenser les cycles de dépenses des consommateurs grâce à son approche haut de gamme et différenciée.

Apple est un fournisseur dominant d’un écosystème technologique méritant un large rempart concurrentiel. Nous maintenons notre note d'allocation de capital exemplaire basée sur un solide historique d'investissement qui a contribué à renforcer ce rempart.

Apple est une entreprise fondamentalement excellente, mais nous continuons de considérer la valorisation de ses actions comme un problème.

Cette valorisation a bondi de plus de 40 % en 2023, grâce au lancement de nouveaux produits et à l’amélioration des conditions macroéconomiques.

Apple a consolidé sa position à long terme au sommet du secteur de l’électronique grand public en mettant l’accent sur un écosystème haut de gamme composé de matériel, de logiciels et de services étroitement intégrés.

L’iPhone est la cheville ouvrière de cet écosystème dont Apple tire son pouvoir de fixation des prix, ainsi qu’un coût de substitution et un effet de réseau élevés.

À notre avis, tous les autres appareils et services d’Apple tirent leur plus grande valeur dans le fait de maintenir les clients dans son écosystème.

Attention au développement de puces et à l'IA

Nous sommes impressionnés par les prouesses en matière de conception d'Apple, tant au niveau matériel que logiciel. Elles reflètent les effets d’investissements significatifs en recherche et développement.

Nous apprécions la dernière volonté de l'entreprise de réaliser l'essentiel du développement de ses puces critiques en interne.

Cela donne à l’entreprise plus de possibilités de personnalisation des produits et une meilleure capacité de différenciation.

Apple réduit sa cyclicité par rapport aux autres acteurs de l’électronique grand public en fusionnant ses semi-conducteurs, son matériel et ses logiciels.

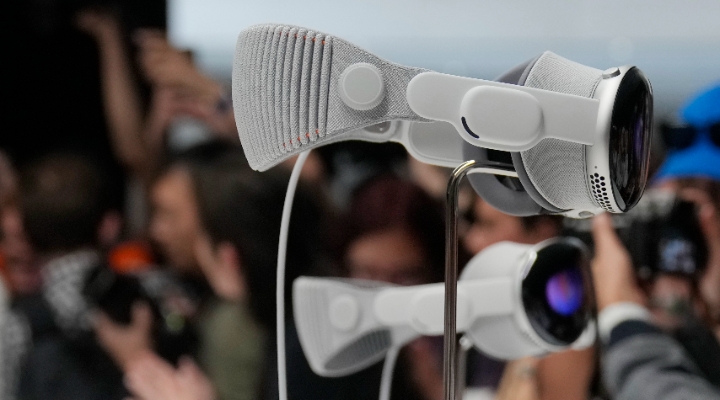

À moyen terme, nous nous attendons à ce qu'Apple se concentre sur le développement de ses puces internes, ses capacités d'intelligence artificielle et le développement de nouveaux facteurs de forme comme avec son casque Vision Pro.

Chacune de ces initiatives protégera l’entreprise contre le risque de rupture technologique, à notre avis.

Nous prévoyons également que la société continuera à retourner d’importantes sommes d'argent à ses actionnaires, aidée en cela par son solide bilan.

Des risques maîtrisables

Nous sommes préoccupés par les risques géopolitiques et réglementaires pour Apple, mais nous ne pensons pas que ceux-ci menacent les remparts de l'entreprise.

La chaîne d'approvisionnement d'Apple est fortement concentrée en Chine et à Taiwan, et des perturbations du statu quo dans ces régions pourraient limiter son approvisionnement.

Jusqu'à présent, Apple a su gérer sa chaîne d'approvisionnement complexe et se diversifie activement dans de nouvelles régions. Il a également été visé par des réglementations, notamment hors d'Europe, qui érodent sa différenciation en ouvrant ses services App Store et iMessage.

Nous ne prévoyons pas de réglementation plus sévère à l'horizon et pensons que l'entreprise renforce de manière adéquate sa proximité avec ses clients en proposant de nouveaux appareils et services.

Les services sont le deuxième plus grand contributeur aux revenus d'Apple par rapport à nos prévisions, et nous prévoyons une croissance des revenus des services de 7 %.

Ils dépendent en grande partie des contributions de Google pour faire de son de moteur de recherche un choix par défaut sur Safari.

Nous nous attendons à une croissance solide des revenus de Google, mais prévoyons des perspectives plus mitigées pour les résultats de l'App Store, où nous prévoyons une croissance des revenus globaux des applications mais des réductions progressivement de la part revenant à Apple en raison des pressions réglementaires.

Ailleurs, nous constatons une croissance à un chiffre élevé des ventes pour Apple Music, Apple TV+, Apple Pay, AppleCare et d’autres services d’Apple.

Les appareils portables Apple sont à surveiller

Nous voyons l'opportunité de croissance la plus élevée dans les revenus des appareils portables (« wearables ») d'Apple, à un rythme de 17 % jusqu'à l'exercice 2028, principalement en raison de nos attentes concernant la montée en puissance du nouveau casque Vision Pro.

Nous prévoyons une montée en puissance rapide, avec une estimation de 10 millions d’unités vendues et 30 milliards de dollars de revenus au cours de l’exercice 2028.

Nous prévoyons une croissance élevée à un chiffre pour les ventes d’Apple Watch et d’AirPods, les deux produits continuant de gagner des parts de marché.

Pour les autres produits matériels principaux d'Apple, Mac et iPad, nous anticipons une croissance annuelle composée de respectivement 6 % et 3 %.

Nous nous attendons à ce que Mac enregistre des revenus plus importants à court terme grâce à un rebond cyclique des dépenses grand public en PC ainsi qu'aux clients Mac existants qui actualisent leurs ordinateurs portables basés sur Intel vers la nouvelle gamme de la série M.

Nous pensons que la croissance de l'iPad sera plus timide, mais avec une pénétration continue des applications d'entreprise.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/4NGZQFTKLFDYDPL3QSBW7ECE74.jpg)