.jpg)

Alors que les"Magnificent Seven" sont exclusivement des valeurs technologiques américaines, leurs homologues européens sont plus petits en termes de valeur de marché, mais plus diversifiés, très rentables et en moyenne meilleur marché.

En 2020, la banque d'investissement Goldman Sachs a publié sa première version du GRANOLAS, un acronyme désignant ce qui suit :

- GSK(GSK)

- Roche(ROG)

- AstraZeneca (AZN)

- ASML (ASML)

- Nestlé (NESN)

- Novartis (NOVN)

- Novo Nordisk (NOVO B)

- L'Oréal (OR)

- LVMH (MC)

- AstraZeneca (AZN)

- SAP(SAP)

- Sanofi(SAN)

Quels sont les points communs des actions GRANOLAS?

Ces entreprises figuraient parmi les plus précieuses du continent, mais elles avaient également en commun plusieurs caractéristiques intéressantes :

- Solide croissance des bénéfices.

- Défensives et peu volatiles.

- Marges élevées et stables.

- Des bilans solides.

- Distribution de dividendes durable.

Dans un rapport publié le 28 avril 2020, les stratèges de la banque écrivaient : "Aux États-Unis, la technologie devrait rester la gagnante à long terme. En Europe, il est plus probable qu'il s'agisse d'une combinaison de secteurs structurellement forts et/ou stables : santé, consommation de base et technologie. Nous avons baptisé les plus grandes valeurs de ces secteurs les "GRANOLAS". Il se peut qu'elles n'obtiennent pas TOUTES de bons résultats, mais elles affichent généralement une certaine croissance et/ou stabilité des bénéfices et des années de rendement de l'ordre de 2 à 2,5 %.

La banque a actualisé son étude la semaine dernière, en soulignant que le titre GRANOLAS n'avait pas grand-chose à envier au "Magnificent seven" ("Sept magnifiques") des États-Unis, une expression qui a remplacé le "GAFAMN" du début des années 2020 et qui a été attribuée au stratège de Bank of America, Michael Hartnett, en référence au film des années 1960 (lui-même un remake du chef-d'œuvre d'Akira Kurosawa, Les Sept Samourais, sorti en 1954).

À partir de ces études, nous avons examiné les entreprises les plus importantes en termes de capitalisation boursière au sein de l'indice Morningstar Europe et avons également extrait des données de valorisation et fondamentales d'autres bases de données afin de comprendre les facteurs sous-jacents de la surperformance, jusqu'en 2021.

Les entreprises européennes dont la valeur de marché est supérieure à 100 milliards d'euros et leurs principales caractéristiques

Pas de "trillionnaire"

Tout d'abord, il n'y a pas (encore) de trillionnaire dans la liste, contrairement à son homologue américain qui en comptait déjà cinq à la fin du mois de janvier.

L'entreprise la plus précieuse d'Europe est Novo Nordisk, la société pharmaceutique danoise dont le médicament Ozempic contre l'obésité a contribué à propulser ses bénéfices vers de nouveaux sommets, avec une valeur de marché de 400 milliards d'euros.

Le "plus petit" des 7 Magnifiques européens est la société de luxe Hermès International, qui vaut 200 milliards d'euros (voir tableau).

Certains investisseurs ont commencé à se demander quand nous pourrions voir une entreprise d'un billion d'euros en Europe. Il suffit peut-être d'attendre une nouvelle vague d'exubérance irrationnelle, mais à moins que le "traitement de l'obésité" ne devienne aussi excitant que l'"IA", cela ne risque pas d'arriver de sitôt.

Plus de diversification

La deuxième grande différence avec son équivalent américain est la diversité des secteurs représentés dans la liste.

La liste penche en faveur des soins de santé (32 %), des biens de consommation défensifs (26 %), des biens de consommation cycliques (29 %) et de la technologie (14 %).

Alors que la version américaine des "Magnificent 7" ne compte que des sociétés de technologie, son homologue européen n'en compte qu'une seule : ASML, qui n'est pas une société de logiciels ou d'Internet, mais le fournisseur mondial d'équipements critique pour la fabrication de semi-conducteurs, et dont les perspectives demeurent solides.

L'une des caractéristiques de cette liste est qu'elle abrite un certain nombre de leaders mondiaux dans leurs domaines respectifs : Nestlé pour l'alimentation, LVMH pour le luxe, L'Oréal pour les cosmétiques, Novo Nordiskpour le diabète.

On y trouve également certaines des plus grandes entreprises pharmaceutiques du monde, notamment Roche. La liste du tableau comprend également Novartis, Sanofi, AstraZeneca et GSK, qui figurent parmi les 10 plus grandes entreprises pharmaceutiques du monde.

Performance : Il n'y a pas de quoi avoir honte

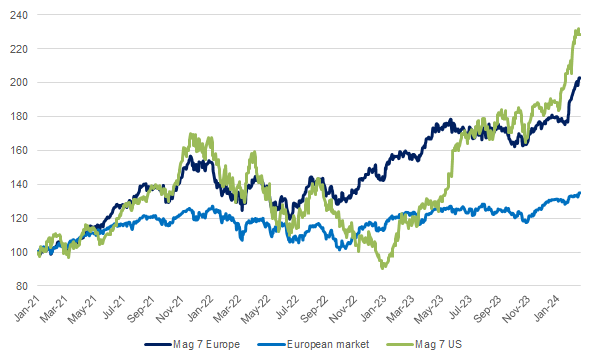

Depuis 2021, le rendement moyen des entreprises européennes du Mag 7 a été très solide. Sur la base d'un rendement total en euros, un portefeuille équipondéré de ces sociétés aurait doublé de valeur, avec un rendement total cumulé de 103 % au 19 février, contre un rendement total cumulé de 128 % pour ses homologues américaines.

Rendement total des "Sept Magnifiques" d'Europe et des États-Unis par rapport à l'indice Stoxx Europe 600

Source : Morningstar Direct, Factset : Données en euros. Rendement total. Base 100 = 1er janvierst , 2021

Forte rentabilité

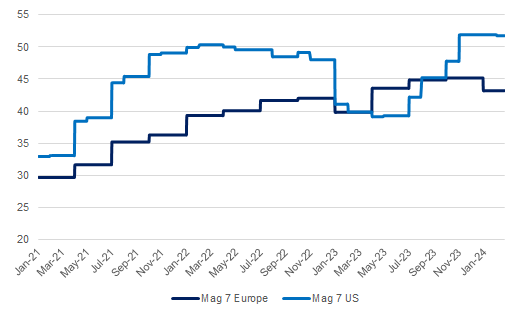

Nous avons examiné le rendement historique des capitaux propres comme mesure de la rentabilité. Cette mesure est loin d'être parfaite, en particulier pour les entreprises dont la rentabilité est principalement due à des actifs incorporels, qu'il s'agisse de marques, de brevets ou de relations avec les clients.

Elle donne cependant une idée de l'énorme rentabilité des "Magnificent 7", tant en Europe qu'aux États-Unis.

Rendement des capitaux propres (%, douze derniers mois) des "Sept Magnifiques" d'Europe et des États-Unis

Source : Morningstar Direct, Factset : Morningstar Direct, Factset. Données en % depuis le 1er janvierst , 2021

Ce graphique montre plusieurs choses.

Tout d'abord, les deux groupes ont vu leur rendement des capitaux propres s'améliorer au cours des dernières années. Deuxièmement, malgré une plus grande volatilité, les Mag 7 américains ont été nettement plus rentables que leurs homologues européens.

Enfin, nous avons examiné les valorisations. Le tableau ci-dessous donne quelques informations utiles basées sur les mesures propriétaires de Morningstar, qui peuvent aider les investisseurs à choisir des idées d'investissement.

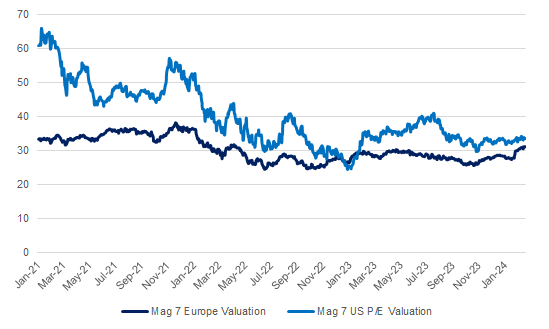

Nous avons également examiné des ratios d'évaluation plus classiques en utilisant des données consensuelles afin d'évaluer si la rentabilité plus élevée du Mag 7 américain est justifiée et s'il se négocie à un prix supérieur à celui de ses homologues européens.

Le graphique ci-dessous montre que grâce à l'augmentation du rendement des capitaux propres, reflets d'une forte augmentation des résultats, les ratios d'évaluation ont diminué au cours des dernières années.

Mais malgré ce déclin, les deux groupes d'entreprises se négocient avec une prime significative par rapport à leurs marchés respectifs.

Les 7 plus belles actions se paient 31 fois les bénéfices attendus

En Europe, le sous-ensemble "Mag 7" se négocie actuellement à 31 fois les bénéfices prévus pour les douze prochains mois, selon les données consensuelles de Factset, avec une moyenne historique de 30 fois depuis 2021. En comparaison, le marché européen se négocie actuellement entre 13 et 14 fois les bénéfices prévus.

Aux États-Unis, le Mag 7 se négocie actuellement à 34 fois les bénéfices, contre une moyenne historique de près de 40 fois depuis 2021 (ils se négocient également à une prime par rapport au marché américain, qui se négocie à environ 20 fois les bénéfices).

La prime historique de l'US Mag 7 par rapport à ses homologues européens est logique compte tenu du rendement plus élevé des capitaux propres.

Et le "Mag 7" européen, qui est équipondéré, est influencé par la valorisation très élevée de certaines sociétés, en particulier ASML et Hermès International qui se négocient à un multiple P/E d'environ 43 et 49 fois respectivement.

Ratio d'évaluation moyen (prix par rapport aux bénéfices) des "Sept Magnifiques" d'Europe et des États-Unis

Source : Morningstar Direct, Factset. Données en % depuis le 1er janvierst , 2021

Dans l'ensemble, la version européenne de Magnificent Seven a permis aux investisseurs d'obtenir des rendements très solides, non loin de leurs homologues américains.

Le sous-ensemble des Sept Magnifiques européens est en moyenne plus petit, mais plus diversifié que leurs homologues américains.

Leur rentabilité élevée justifie les primes d'évaluation par rapport au reste du marché.

Mais le fait que les États-Unis soient encore plus rentables explique pourquoi la version européenne se négocie avec une décote par rapport à ses homologues américains.

© Morningstar, 2024 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.