Après une période de rendements corrects et de faible volatilité, les fonds obligataires durables ont connu des difficultés à l'époque des taux d'intérêt élevés. Aujourd'hui, alors que les banques centrales comme la BCE commencent à réduire leurs taux, les perspectives s'améliorent.

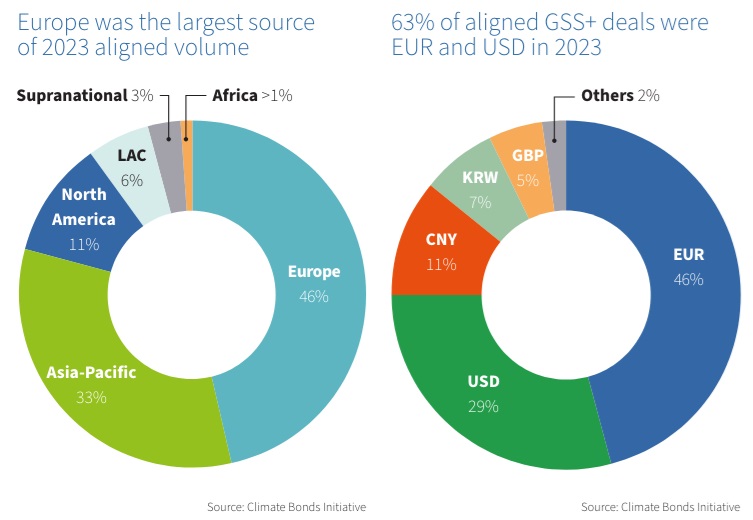

L'Europe, où près de la moitié des obligations vertes mondiales ont été émises en 2023, est au cœur de cette reprise - les données récentes sur les flux de fonds montrent que les investisseurs reviennent vers cette classe d'actifs.

Mara Dobrescu, responsable de l'analyse des titres à revenu fixe chez Morningstar, explique que les obligations vertes ont une duration supérieure à la moyenne, ce qui reflète la sensibilité d'une obligation aux variations des taux d'intérêt. Cela peut être pénible lorsque les taux augmentent fortement, mais profite aux obligations lorsque les taux baissent, dit-elle.

"Les investisseurs qui cherchent à investir dans des fonds d'obligations vertes, sociales et durables doivent être conscients des biais que ces fonds peuvent introduire dans leur portefeuille", ajoute-t-elle.

Que sont les obligations vertes ?

Les obligations vertes sont émises pour lever des fonds dans le seul but de financer des projets ou des activités, nouveaux ou existants, qui ont un impact positif sur l'environnement. Ces projets peuvent porter sur les énergies renouvelables, l'efficacité énergétique, la gestion des déchets, les transports durables et d'autres initiatives vertes.

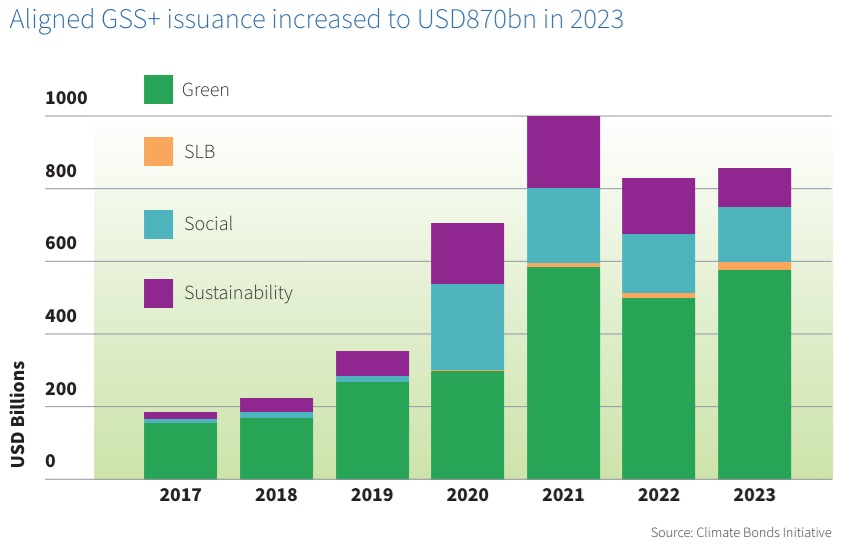

Quelque 870 milliards de dollars de nouvelles obligations durables ont été émises dans le monde en 2023, portant l'encours à la fin de l'année à un niveau record de 4 400 milliards de dollars, répartis sur plus de 43 000 obligations individuelles dans le monde, selon les données de l'organisation à but non lucratif Climate Bonds Initiative.

Les obligations vertes continuent de représenter les deux tiers de ce marché obligataire durable.

Il existe cependant d'autres types d'obligations durables : les obligations sociales, par exemple, sont destinées à financer de nouveaux projets et à refinancer des projets existants ayant un impact social positif. Les projets visent le plus souvent à soutenir les personnes à faible revenu, les chômeurs ou d'autres groupes vulnérables de la population.

Quant aux obligations liées à la durabilité (SLB), elles présentent des caractéristiques structurelles, telles que les taux d'intérêt, qui sont liées à la réalisation d'objectifs de durabilité.

Contrairement aux obligations vertes, elles ne sont pas liées à la réalisation d'un seul projet de développement durable. Le produit de l'émission obligataire peut être utilisé à des fins générales, liées à une stratégie globale de développement durable avec des objectifs qui peuvent être mesurés année après année. Ces obligations constituent la catégorie la plus "généraliste" au sein des titres à revenu fixe ESG, dans la mesure où elles peuvent inclure des objectifs environnementaux, des objectifs sociaux ou une combinaison des deux.

Fonds et ETF exposés aux obligations durables

Il existe en Europe un peu moins de 300 fonds obligataires et ETF classés dans l'article 9 du SFDR, le règlement de l'Union européenne sur la finance durable qui est entré en vigueur en mars 2021. Il s'agit des stratégies qui se concentrent sur un "objectif durable clair" et qui sont officieusement appelées stratégies "vert foncé".

Au cours des quatre premiers mois de l'année, ces fonds ont enregistré une collecte nette de 4,2 milliards d'euros, soit une croissance organique de 5,4 %, supérieure à la croissance de 3,3 % de l'univers total des fonds à revenu fixe domiciliés en Europe. À la fin du mois d'avril, ils ont atteint 75 milliards d'euros d'actifs sous gestion.

Les notations Morningstar donnent une indication utile sur la performance passée de ces stratégies(Star Rating) et sur la manière dont les analystes Morningstar pensent qu'elles pourraient se comporter à l'avenir(Medalist Rating) par rapport aux autres stratégies de la même catégorie.

Une autre caractéristique de ces fonds est leur plus grande exposition à l'euro. Un investisseur qui déciderait de passer d'une allocation en obligations mondiales traditionnelles à une allocation exclusivement en obligations durables verrait son exposition aux émissions en euros presque tripler pour atteindre 61 %, au détriment des émissions en dollars américains, qui tomberaient à 26 %.

Le rôle central de l'Europe a été confirmé une nouvelle fois l'année dernière : elle a été la plus grande source d'instruments de dette durable avec un volume de 405 milliards de dollars, représentant 46 % du total pour 2023. L'Amérique latine et les Caraïbes ont enregistré une hausse de 49 % en glissement annuel. En revanche, le sentiment anti-ESG a affecté le volume des États-Unis, avec une baisse de 38 %.

Au niveau des pays, cependant, le classement de 2023 place la Chine en tête avec 83,5 milliards de dollars d'obligations vertes émises, suivie de l'Allemagne avec 67,5 milliards de dollars et des États-Unis avec 59,9 milliards de dollars.

Les fonds d'obligations vertes et durables ont tendance à allouer davantage d'argent aux obligations d'entreprises, en particulier dans le secteur financier, et aux obligations quasi-souveraines, au détriment des obligations d'État traditionnelles. "Cela peut les rendre plus difficiles que les produits obligataires conventionnels lorsque les marchés du crédit s'effondrent", prévient M. Dobrescu de Morningstar.

Les gouvernements émettent des obligations pour les trains et les maisons

Selon l'analyse du GSS Bond Report réalisée par MainStreet Partners, un record mondial d'émissions d'obligations souveraines vertes a été atteint en 2023, dépassant les 160 milliards de dollars. "Le transport propre est le secteur le plus financé par les émetteurs gouvernementaux, représentant à ce jour 43 % du volume cumulé émis depuis 2012, soit plus de trois fois plus que la catégorie la plus financée par le reste du marché, les énergies renouvelables", indique l'étude.

L'obligation verte belge de 2018 a financé en partie le système ferroviaire, tandis qu'en France, les recettes ont été en partie consacrées à des exonérations fiscales pour des projets d'énergie renouvelable et de biodiversité. En Asie, en revanche, en réponse à l'urbanisation croissante, les obligations vertes sont souvent utilisées pour financer des projets de logements durables.

Les fonds d'obligations durables n'en sont qu'à leurs débuts

Sous l'impulsion des investisseurs institutionnels, le marché des obligations vertes devrait connaître une croissance continue dans les années à venir. Les investisseurs doivent être attentifs à la qualité de chaque émission et se méfier des promesses marketing.

La sélectivité et la transparence permettent en effet de s'assurer que les projets verts les plus pertinents et ayant le plus d'impact reçoivent le financement nécessaire. Le marché en est encore à ses balbutiements et est en proie à l'écoblanchiment, c'est pourquoi une recherche approfondie sur les émetteurs est cruciale pour les investisseurs.

© Morningstar, 2024 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)