Le marché boursier a pris un virage brutal à la baisse en août, après que le rallye général ait semblé manquer d'essence en juillet. La chute du marché semble être une combinaison de facteurs économiques fondamentaux plus faibles que prévu -spécifiquement le rapport sur l'emploi de juillet-et facteurs techniques négatifs.

Étant donné que l'évaluation du marché se négociait au-dessus d'un composite de notre estimation de la juste valeur, nous ne sommes pas nécessairement surpris par ce repli. Toutefois, si de telles baisses sont inhabituelles, elles ne sont pas rares et ne constituent pas une raison de paniquer.

En tant qu'investisseurs à long terme, nous considérons les bouleversements du marché comme un moment opportun pour rééquilibrer les catégories et les secteurs surévalués au profit des secteurs sous-évalués. Par exemple, dans nos perspectives de marché du troisième trimestre, nous avons recommandé ce qui suit : "Les investisseurs à long terme auront intérêt à réduire leurs positions dans les actions de croissance et les actions de base, qui sont en train de devenir surendettées, et à réinvestir ces produits dans des actions de valeur, qui se négocient avec une marge de sécurité attrayante.

Envisageant l'avenir, nous continuons de penser que le meilleur positionnement des portefeuilles consiste à surpondérer les secteurs qui se négocient avec de fortes décotes par rapport à leurs évaluations intrinsèques. Il s'agit notamment des valeurs de rendement et des petites capitalisations, ainsi que des secteurs sous-évalués tels que l'immobilier, l'énergie et les communications traditionnelles.

Perspectives 2024 vs. 2022 - Qu'est-ce qui est différent aujourd'hui ?

Dans nos perspectives de marché d'août 2024, nous avons noté que notre indicateur prix/juste valeur avait atteint un sommet de 1,07 à la mi-juillet (l'un de nos plus hauts niveaux depuis 2010), proche du sommet atteint par le marché à la fin de l'année 2021. Dans nos perspectives pour 2022, nous avons recommandé aux investisseurs de sous-pondérer les actions, car le marché serait confronté à quatre grands vents contraires : la hausse de l'inflation, la hausse des taux d'intérêt, le ralentissement de la croissance économique et le resserrement de la politique monétaire de la Réserve fédérale. Lorsque ces vents contraires se sont manifestés en 2022, le marché des actions a chuté de 22 % avant d'atteindre son niveau le plus bas en octobre.

Cependant, alors que notre métrique prix/juste valeur à la fin du mois de juillet était de 1,03, ce qui représente une prime de 3 % par rapport à un composite de nos évaluations, nous pensons aujourd'hui que les investisseurs devraient conserver une position de pondération du marché dans leurs portefeuilles. La situation actuelle est bien différente de celle de 2022. Sur ces quatre facteurs, trois sont actuellement des vents contraires et un seul reste un vent contraire.

L'inflation

Depuis le pic atteint à la mi-2022, l'inflation est en baisse constante et nos équipes économiques américaines prévoient qu'elle continuera à se modérer cette année et qu'elle passera sous l'objectif de 2 % de la Fed en 2025.

Taux d'intérêt

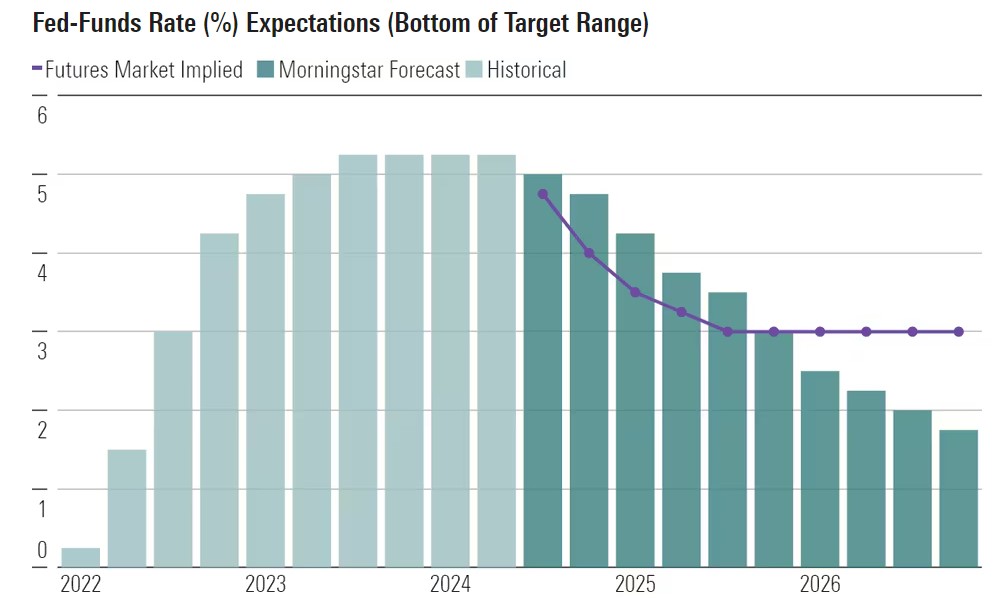

Les taux d'intérêt sont passés de 1,50 % à plus de 4,00 % en 2022, mais nous prévoyons maintenant que les taux d'intérêt à long terme suivent une tendance à la baisse sur plusieurs années. Nous prévoyons que le Trésor américain à 10 ans atteindra en moyenne 3,75 % en 2025, 3,00 % en 2026 et atteindra son niveau le plus bas à 2,75 % en 2027.

Assouplissement de la politique monétaire

En 2022, la Fed s'est lancée dans l'une des politiques de resserrement monétaire les plus rapides et les plus fortes depuis les années 1980 pour lutter contre l'inflation. L'inflation étant en baisse constante, la banque centrale peut lever le pied sur le frein monétaire et commencer à réduire les taux d'intérêt. Nous prévoyons que la Fed réduira ses taux au moins deux fois cette année et que le taux des fonds fédéraux tombera dans une fourchette de 3,00 % à 3,25 % d'ici à la fin de 2025.

Taux de croissance économique

Des quatre vents contraires en 2022, seul le ralentissement du taux de croissance économique le reste au second semestre 2024. Bien que le récent rapport sur l'emploi ait été moins bon que prévu, nos équipes économiques américaines continuent de s'attendre à un atterrissage en douceur et ne prévoient pas de récession à court terme.

Nous prévoyons un ralentissement de la croissance économique jusqu'à la fin de l'année et une stagnation au premier semestre 2025. Toutefois, au second semestre de l'année prochaine, nous prévoyons que l'économie s'accélérera à mesure que l'impact de l'assouplissement de la politique monétaire commencera à se faire sentir dans l'économie réelle.

Que doit faire un investisseur aujourd'hui ?

Ne pas se laisser abattre. Le marché des actions se négociant à peine au-dessus de sa juste valeur, nous recommandons aux investisseurs de se positionner à une pondération de marché dans le cadre de leurs allocations d'actifs à long terme ciblées entre les actions et les titres à revenu fixe. Le taux de croissance économique devant ralentir au cours des prochains trimestres, les marchés boursiers pourraient devenir de plus en plus volatils cet été et les replis pourraient être l'occasion de revenir à une surpondération des actions.

En ce qui concerne les actions, les meilleures valorisations restent celles de la catégorie "value" et des petites capitalisations. Les secteurs sous-évalués à surpondérer sont l'immobilier, l'énergie et les communications. Toutefois, au sein de ces secteurs, nous pensons que la sélection individuelle des titres reste essentielle.

Les secteurs surévalués à sous-pondérer sont l'industrie, les biens de consommation défensifs, la technologie et les valeurs financières. Cependant, même au sein des secteurs surévalués, il existe souvent de nombreuses opportunités sous-évaluées pour les investisseurs prêts à prendre le temps de les rechercher.

© Morningstar, 2024 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.