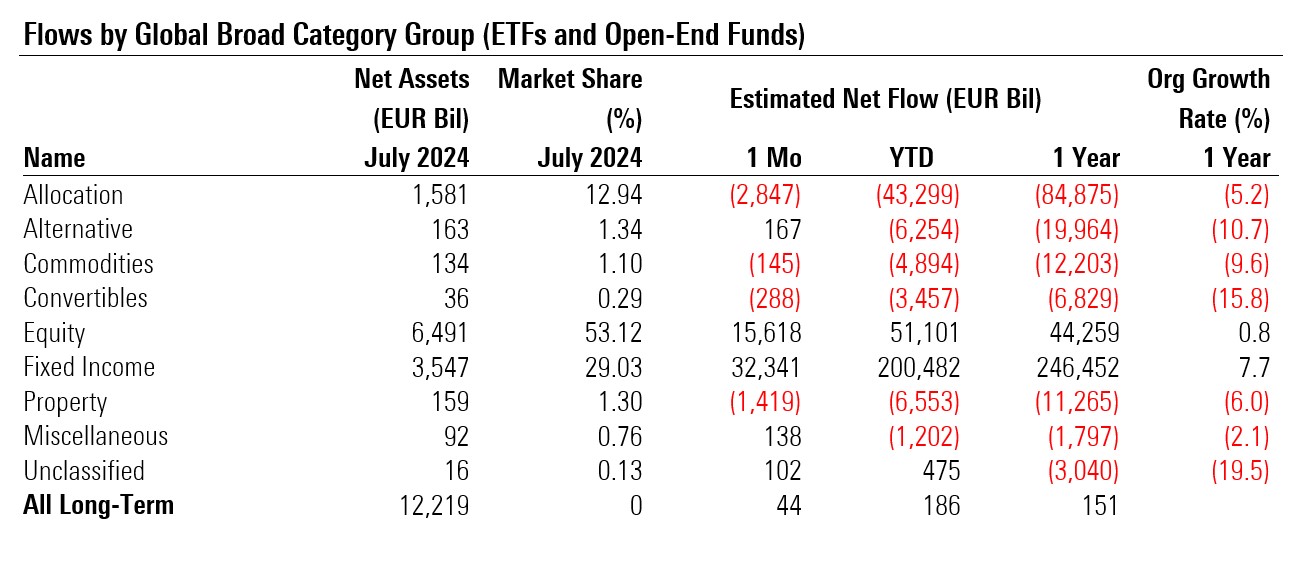

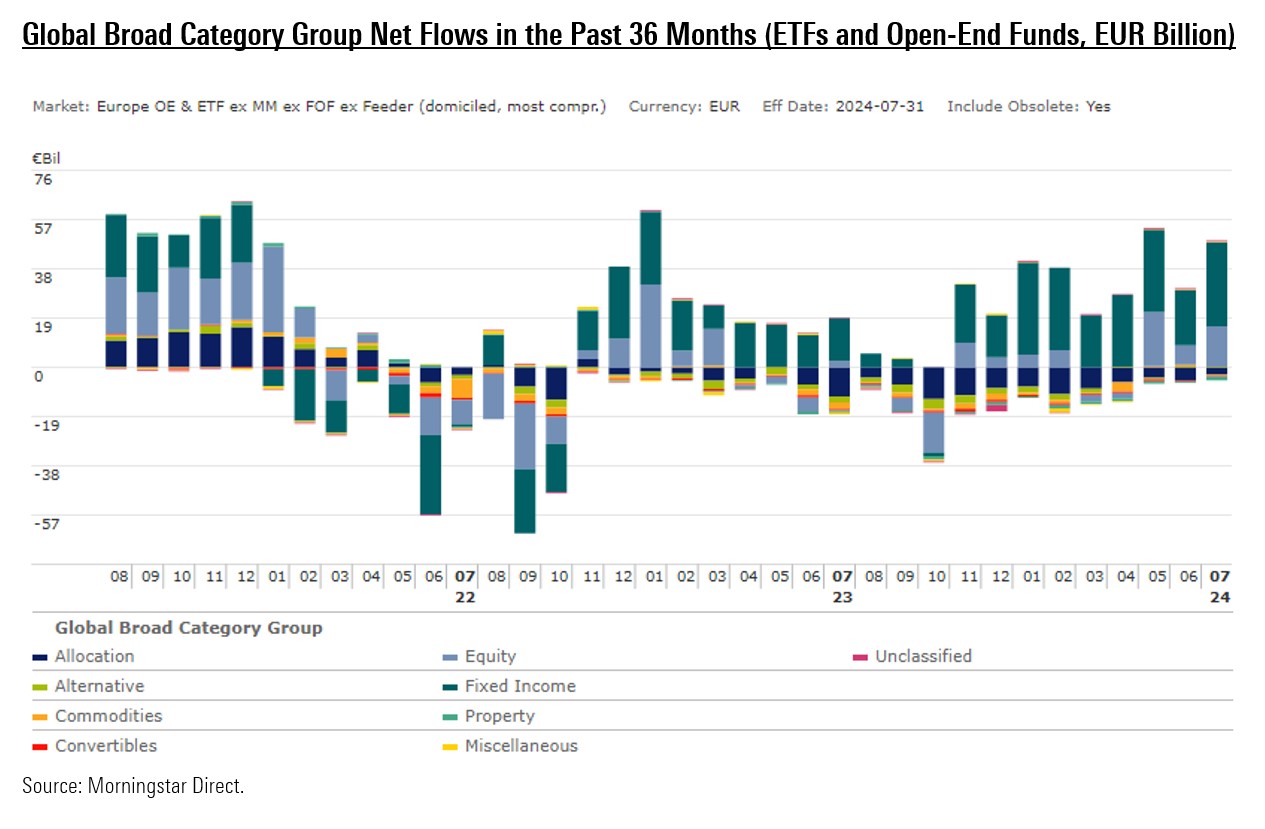

Les investisseurs ont investi 44 milliards d'euros (37,2 milliards de livres sterling) dans des fonds à long terme domiciliés en Europe en juillet, une collecte similaire à celle de mai (47 milliards d'euros), selon les données de Morningstar Direct.

Les marchés boursiers mondiaux bénéficiaient encore d'un vent favorable en juillet avant que n'arrivent les turbulences du mois d'août. Le marché américain des actions a connu une désaffection notable pour les grandes capitalisations technologiques et une rotation vers les petites capitalisations ; dans l'ensemble, il a progressé de 1,5 % en USD, selon l'indice Morningstar US Market PR.

Dans le même temps, le marché européen hors Royaume-Uni a enregistré des performances plus modestes, tandis que le marché britannique a bénéficié d'une forte croissance économique et de données sur le secteur des services. Les marchés asiatiques ont été mitigés : le marché japonais a commencé à sous-performer en raison du dénouement de l'opération de portage sur le yen qui a entraîné la chute brutale des marchés au début du mois d'août.

Les actions mondiales à grande capitalisation ont une fois de plus été la catégorie qui a enregistré les plus fortes entrées nettes le mois dernier. Dans l'ensemble, les fonds d'actions ont recueilli 15,6 milliards d'euros. Les stratégies passives ont gagné 15,6 milliards d'euros, tandis que les stratégies actives ont perdu 30 millions d'euros.

Les fonds obligataires ont attiré 32,3 milliards d'euros de flux nets en juillet, soit le neuvième mois consécutif de collecte.

Les stratégies d'allocation ont connu leur 14ème mois de flux nets négatifs, avec 2,8 milliards d'euros, ce qui porte le total des flux sortants cette année à 43,3 milliards d'euros. Les stratégies alternatives, quant à elles, sont redevenues légèrement positives après avoir passé la majeure partie des années 2022, 2023 et 2024 en territoire négatif, en termes de flux.

Enfin, les fonds monétaires ont enregistré 27,5 milliards d'euros de souscriptions nettes, après avoir collecté 28,8 milliards d'euros en juin.

Les fonds indiciels à long terme ont enregistré une collecte de 24,3 milliards d'euros en juillet, contre 19,3 milliards d'euros pour les fonds gérés activement.

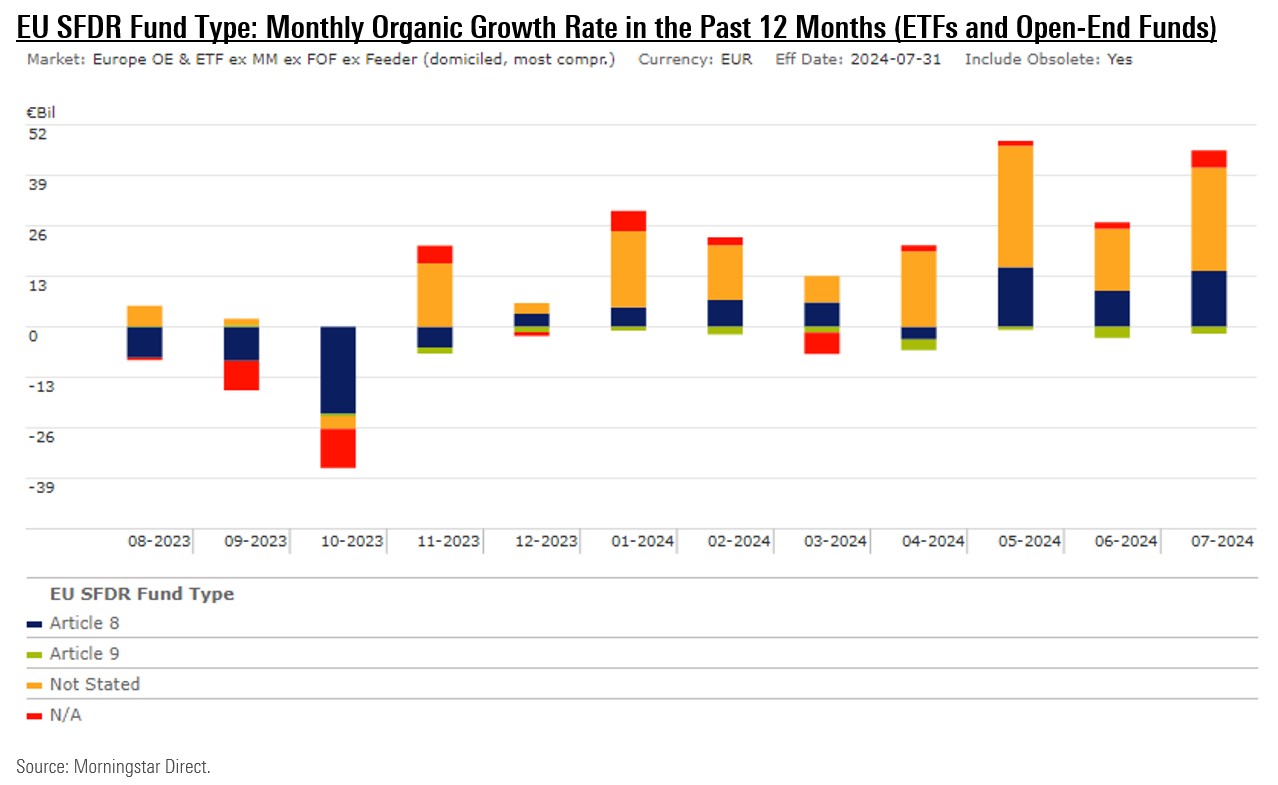

La décollecte des fonds verts se poursuit

Les fonds relevant du champ d'application de l'article 8 du règlement relatif à la publication d'informations sur la finance durable ont enregistré des entrées nettes de 14,5 milliards d'euros en juillet. Les fonds relevant de l'article 9 (stratégies "vert foncé") ont poursuivi leur hémorragie. Les fonds relevant de l'article 9 ont connu leur dixième mois consécutif de décollecte, perdant 2,8 milliards d'euros ;

Du point de vue de la croissance organique, les fonds de l'article 8 ont affiché un taux de croissance organique de 0,26 % au cours des 12 derniers mois. En revanche, les produits du groupe de l'article 9 ont enregistré un taux de croissance organique négatif de 4,6 % au cours de la même période.

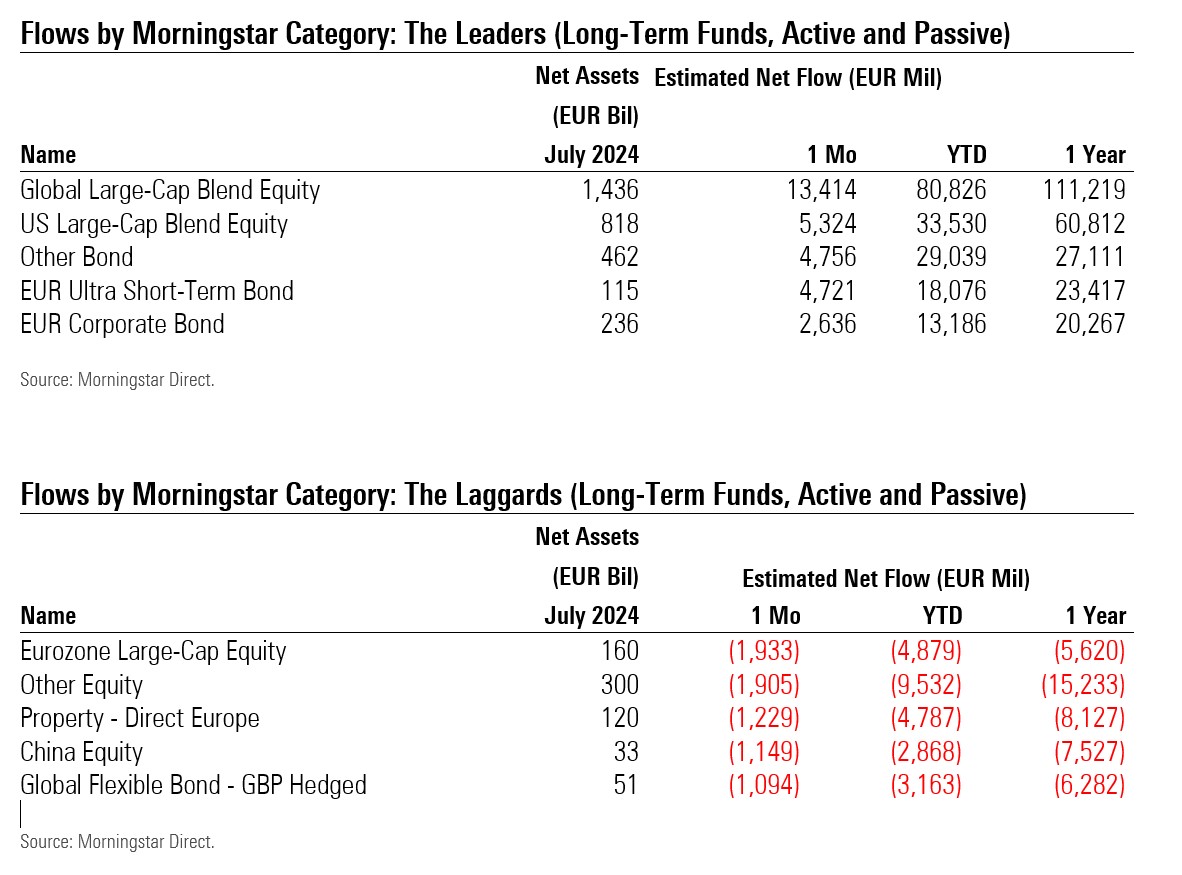

Catégories Morningstar : Les leaders et les retardataires

Les fonds d'actions mondiales à grande capitalisation ont été de loin les plus vendus en juillet. Les fonds mixtes d'actions américaines à grande capitalisation ont également continué à être populaires auprès des investisseurs européens. Cette catégorie a enregistré les plus fortes entrées depuis mars 2023. ;

Les investisseurs ont retiré une somme modeste des grandes capitalisations de la zone euro. Les fonds d'actions chinoises ont enregistré des sorties de capitaux au cours de 15 des 16 derniers mois.

Sociétés de gestion : Les leaders et les retardataires

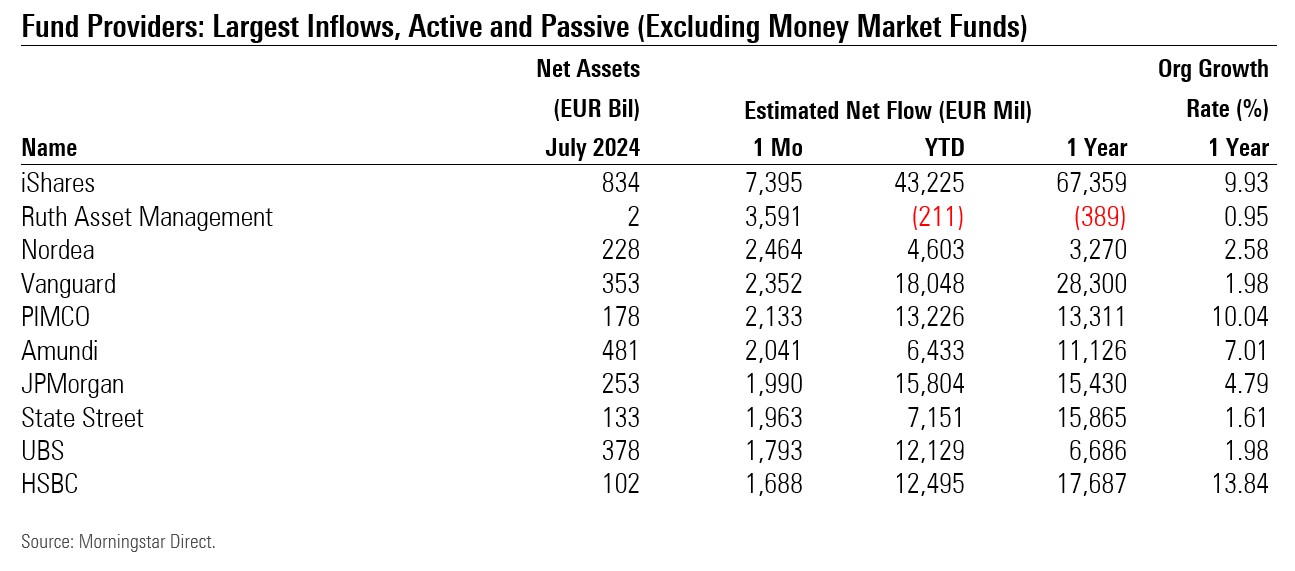

iShares est arrivé en tête des collecteurs d'actifs le mois dernier, avec 7,4 milliards d'euros d'entrées nettes en juillet. Le groupe de fonds suédois Ruth Asset Management est arrivé en deuxième position, les importantes sorties de fonds dues à une liquidation en juin ayant été compensées par des entrées correspondantes dans un nouveau fonds en juillet. PIMCO et iShares ont connu une croissance de près de 10 % au cours de l'année écoulée.

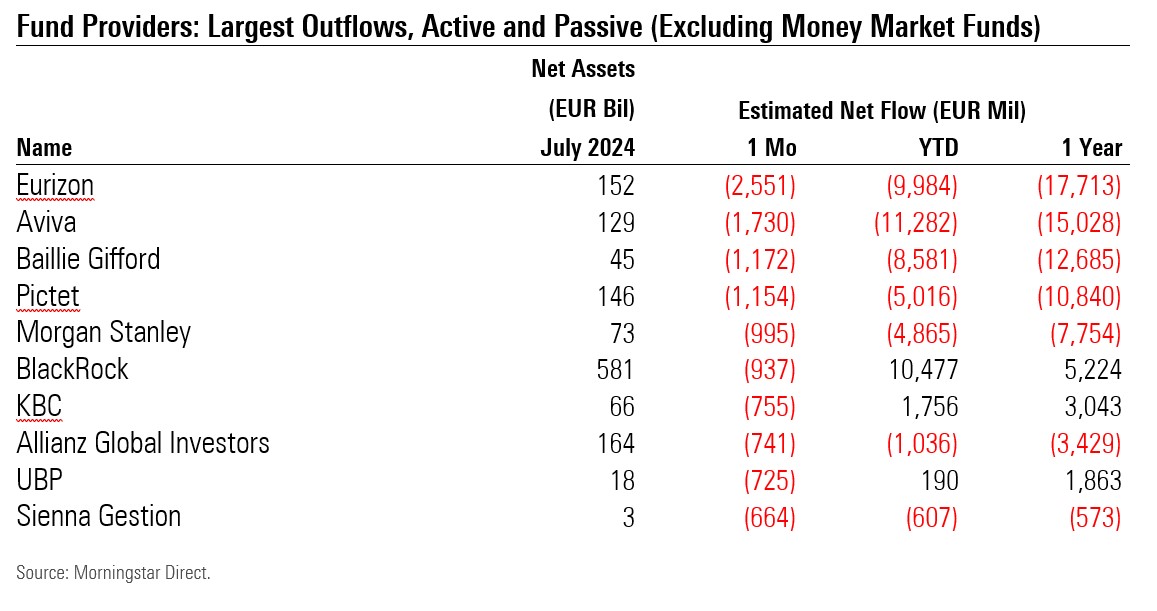

Les prestataires qui ont enregistré des sorties de capitaux ont vu des sommes relativement modestes sortir de leurs coffres. Les actifs de Baillie Gifford sont tombés de leur sommet de 93 milliards d'euros en octobre 2021 à 45 milliards d'euros à la fin du mois de juillet. Cette société axée sur la croissance a subi 31 mois consécutifs de décollecte.

© Morningstar, 2024 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.