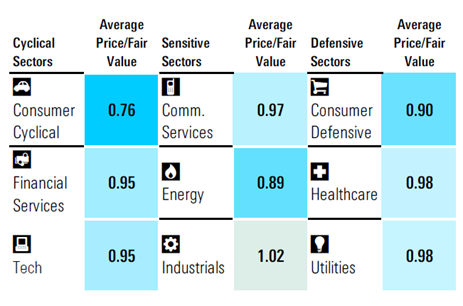

La volatilité du troisième trimestre a bouleversé les valorisations sectorielles et fermé de nombreuses opportunités que nous avions mises en évidence dans des domaines tels que la santé et les services publics, mais en a en même temps ouvert de nouvelles dans des secteurs tels que l'énergie et la technologie, qui étaient jusqu'à présent chèrement valorisés.

Reprise des ventes de biens de consommation

Nous avons longtemps vanté les mérites des valeurs défensives de consommation en période d’inflation élevée, en raison de leur capacité à répercuter les hausses de prix. Depuis deux ans, des entreprises comme Unilever ULVR et Procter & Gamble PG ont augmenté leurs prix à des niveaux similaires à l’inflation afin de faire face à l’augmentation de leurs coûts et de protéger leurs marges.

L’inflation étant revenue à des niveaux plus normaux, la nécessité d’imposer des hausses de prix s’est atténuée. C’est une bonne nouvelle à la fois pour les entreprises de consommation et pour les consommateurs. Cela a permis aux dirigeants des entreprises du secteur de se concentrer sur un marketing plus efficace plutôt que sur le recul de l’inflation et d’autres moyens astucieux pour augmenter les prix. Nous nous attendons à ce que ce niveau d’investissement dans la promotion se poursuive au cours des prochains trimestres.

Ces mesures ont porté leurs fruits, puisque les grandes entreprises de consommation ont fait état de volumes en constante augmentation au cours des derniers trimestres. La baisse de l’inflation et les salaires qui rattrapent enfin leur retard ont naturellement permis aux consommateurs d’acheter davantage ce qu’ils voulaient.

Les valorisations dans le secteur des biens de consommation ont progressé, mais il subsiste un certain scepticisme quant à savoir si nous sommes sortis d’un contexte macroéconomique défavorable, ce qui signifie qu’il existe encore des opportunités pour les actions. Nous voyons encore beaucoup d’opportunités dans certains fabricants de produits ménagers, ainsi que dans les entreprises du domaine des boissons.

Energie : pas (encore) d’alternative au pétrole

Pendant la majeure partie de l‘année, le secteur de l’énergie a enregistré de bonnes performances, avec des gains en ligne avec le marché dans son ensemble. Cette situation a changé au cours des derniers mois. Tout d’abord, l’OPEP a annoncé son intention d’augmenter sa production. Dans un marché finement équilibré comme celui que nous connaissons actuellement, cela se traduit par une baisse du prix du pétrole, qui s’est répercutée sur les actions des producteurs européens de pétrole. Si l’on ajoute à cela la faiblesse des données économiques en provenance de Chine, qui se traduit également par une baisse de la demande de pétrole, la situation à court terme du secteur n’est pas brillante.

Bien que nous soyons prêts à tirer parti des fluctuations à court terme des actions, nous sommes des investisseurs à long terme. Notre point de vue positif à plus long terme, et légèrement à contre-courant, est que le pic de la demande de pétrole n‘a pas encore été atteint. De nombreux commentateurs négatifs à l’égard du pétrole établissent des comparaisons avec le charbon. Nous rétorquons que le pétrole n’est pas si facile à remplacer. Les véhicules électriques, par exemple, ne menacent qu’une seule utilisation du pétrole, et avec l’imposition par l’UE et les États-Unis de droits de douane sur les véhicules électriques chinois, la croissance de ce secteur pourrait même ne pas se matérialiser aussi rapidement qu’on l’espérait. Dans des secteurs comme la pétrochimie et la production de plastique, il n’y a pas d’alternative au pétrole à court terme.

En ce qui concerne les actions du secteur de l'énergie, nous voyons un potentiel à long terme et nous pensons que les investisseurs devraient examiner les valorisations actuellement attrayantes afin d’en tirer parti.

La technologie européenne dans l’expectative

Les valeurs technologiques, et en particulier celles liées à l’intelligence artificielle, ont été à l’origine de la chute du marché en août et de la chute ultérieure en septembre. Certaines valeurs, comme Nvidia NVDA, ont globalement regagné le terrain perdu depuis, mais d’autres noms très médiatisés comme Arm Holdings ARM et ASML ASML sont toujours à la traîne, cette dernière ayant encore reculé ces dernières semaines en raison de perspectives décevantes à court terme.

D’après notre analyse, la technologie en tant que secteur est toujours sous-évaluée en Europe. Si la décote de valorisation n’est actuellement que de 5 %, de grandes disparités existent à l’intérieur du secteur. Des titres comme SAP SAP se négocient à plus de 50 % au-dessus de notre estimation de juste valeur, tandis que d’autres, comme ASML, offrent désormais un potentiel de hausse plus important. Le mois dernier, nous avons en fait regardé les 20 actions les plus surévaluées en Europe, et nous n’avons trouvé qu’un seul nom de technologie : SAP.

Pourquoi est-ce important ? Depuis le début de l’année, les gains du secteur ont reflété le marché européen dans son ensemble, rapportant plus de 20 % aux investisseurs. Mais plus encore, les valeurs technologiques ont été un bon indicateur de la confiance générale du marché, en partie en raison de la sensibilité du secteur aux mouvements des taux d’intérêt et, en fin de compte, de la conviction que la situation économique en Europe s’améliore. C’est pourquoi nous pensons que les investisseurs devraient surveiller de près les valeurs technologiques au cours des prochains mois et tirer parti d’opportunités telles qu’ASML.

© Morningstar, 2024 - L’information contenue dans ce document est à vocation pédagogique et fournie à titre d’information UNIQUEMENT. Il n’a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l’opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L’information de ce document ne devrait pas être l’unique source conduisant à prendre une décision d’investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d’investissement.

L'auteur ou les auteurs ne possèdent pas de parts dans les titres mentionnés dans cet article. En savoir plus sur les politiques éditoriales de Morningstar.